“Menos stock picking y market timing; más ETFs y diversificación disciplinada”

| Por Guadalupe Barriviera | 0 Comentarios

Con más de tres décadas en la industria financiera —desde banca corporativa hasta gestión patrimonial— Víctor Hugo Soto, Founder & CEO de Trust Beyond Family Office, construyó una propuesta enfocada en clientes high net worth latinoamericanos en el segmento US Offshore, con una filosofía clara: entender el riesgo, diversificar y permanecer siempre invertido, identificándose con el legado como inversor de John Bogle, fundador de Vanguard e inventor de los fondos índice.

En una entrevista con Funds Society, deja definiciones bien concretas: no cree en el stock picking ni en el market timing, considera que los ETFs son hoy la herramienta más eficiente para estructurar portafolios diversificados, mantiene una postura cautelosa frente al auge de los alternativos por cuestiones de liquidez, y advierte que el principal riesgo estructural hacia adelante es el elevado endeudamiento de Estados Unidos y otras economías desarrolladas, como Europa, Japón o China.

Aun así, mantiene una visión constructiva para este año, con oportunidades en renta fija, acciones fuera de EE.UU., mercados emergentes y materias primas, además de una exposición acotada a Bitcoin como activo diversificador.

Su trayectoria comenzó hace 30 años en Banco de Crédito del Perú (BCP), principal subsidiaria de Credicorp, donde trabajó durante dos décadas. Allí pasó por banca empresarial, hizo equity research, trabajó en el área de trading y se desempeñó en la gestión de portafolios. “Aprendí cómo funciona un banco desde adentro, particularmente desde el ámbito de la banca empresarial, entendiendo cómo se estructuran y otorgan los créditos y cómo se gestionan las relaciones con empresas de diversos sectores. Luego pasé al mundo de las inversiones, donde profundicé en la valorización de compañías, el análisis de la renta fija y trading, así como en la construcción y gestión de portafolios de inversión”, resumió a Funds Society.

El giro de Victor Hugo Soto hacia el wealth management se consolidó en 2009, cuando Credicorp creó su segmento de Multi Family Office y fue designado para liderarlo. Más adelante, su paso por la mexicana INVEX en Estados Unidos le permitió participar en la estructuración de la oferta de wealth management para clientes latinoamericanos. Y en 2021, decidió lanzar su propia RIA en Florida, registrada ante la SEC, buscando una mayor independencia estratégica.

En esa línea, la misión de Trust Beyond se centra en el cliente y en atender de manera holística todas sus necesidades patrimoniales, integrando estrategia de inversión, planificación financiera, coordinación con asesores fiscales y legales, y acompañamiento generacional bajo una visión de largo plazo, explicó.

Gestión discrecional y foco en el cliente

Trust Beyond trabaja principalmente con clientes de más de 5 millones de dólares, en su mayoría latinoamericanos —peruanos y uruguayos, principalmente— aunque también cuenta con algunos clientes estadounidenses. La firma opera mayormente bajo mandatos discrecionales, con reuniones mensuales o trimestrales, según las necesidades del cliente.

Para Victor Hugo Soto, el eje del asesoramiento es la empatía y la centralidad absoluta del cliente en la relación. “El cliente es lo más importante. Por eso te tiene que gustar enseñar y explicar cómo funcionan el mundo de las finanzas, para que el cliente entienda como operan los mercados de inversiones y tome decisiones con mayor confianza. Su tranquilidad y satisfacción son siempre la prioridad”, afirmó.

Su filosofía se apoya en tres pilares:

- Entender claramente el perfil de riesgo y las necesidades del cliente.

- Construir un portafolio diversificado y eficiente

- Permanecer invertido sin intentar anticipar los movimientos del mercado.

“No creemos en el stock picking ni en tratar de anticipar los movimientos del mercado. Utilizamos ETFs como herramientas centrales de construcción de portafolios”, explicó.

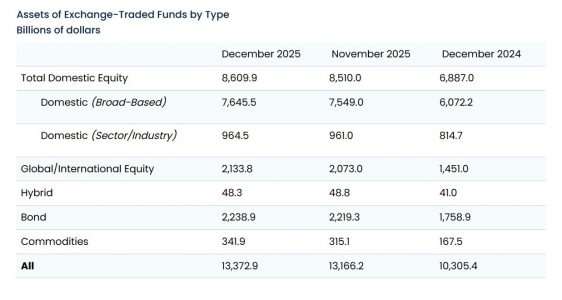

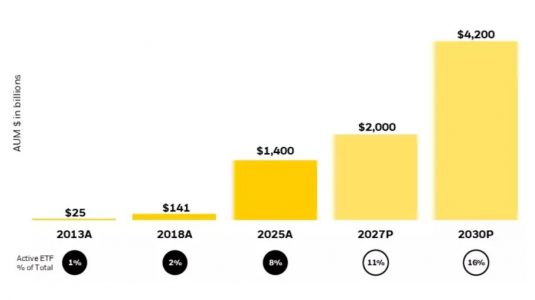

ETFs como columna vertebral

Los ETFs —incluyendo vehículos UCITS para clientes offshore— concentran hoy la mayor demanda. Victor Hugo Soto mencionó en la entrevista a gestoras como Vanguard y BlackRock para estrategias más “plain vanilla”, así como a Dimensional Fund Advisors, WisdomTree y Avantis como ejemplos de estructuras que permiten asignaciones diferentes a las que utilizan la capitalización de mercado para asignar los pesos en los fondos.

En renta fija, el titular de Trust Beyond mantiene una exposición selectiva a través de vehículos de firmas como Vanguard y PIMCO, así como mediante la selección directa de bonos de emisores corporativos, buscando oportunidades específicas en términos de calidad crediticia, duración y rendimiento.

Se muestra escéptico respecto a la gestión activa en general: “Menos del 50% de los fondos activos le ganan consistentemente a sus índices”, señaló.

En contraste, su postura frente a los activos alternativos es cautelosa. Si bien comenzó a invertir en este segmento hace 15 años —trabajando con algunas de las gestoras de fondos privados más grandes y reconocidas del mercado— reconoce que en el pasado los retornos no cumplieron plenamente con sus expectativas. “Hoy estamos más de salida que de entrada en los fondos alternativos”, afirmó. Si bien se mantiene atento a los desarrollos y oportunidades que puedan surgir en este universo, la firma es muy prudente al momento de asignar capital a este tipo de estrategias y privilegia la liquidez dentro de la construcción del portafolio. Además, advierte que el significativo flujo de dinero que ha ingresado al segmento en los últimos años y la falta de transparencia en la información, podrían representar más un riesgo que una oportunidad de inversión.

El grueso de su base de clientes se ubica entre los 50 años en adelante, aunque ya observa una mayor participación de la siguiente generación en las reuniones. También destaca un creciente interés de los clientes más jóvenes por estrategias con criterios ESG.

“El traspaso generacional va a cambiar la dinámica del negocio. La tecnología va a ganar peso, pero el contacto personal seguirá siendo fundamental”, sostuvo. En ese contexto, subrayó los desafíos que este mayor uso de la tecnología supone en términos de ciberseguridad y la confidencialidad de la información para el universo de clientes, tanto locales como US Offshore.

Perspectivas para 2026: optimismo con cautela

De cara a 2026, Victor Hugo Soto mantiene una visión constructiva. “Puede ser un buen año para las inversiones”, afirmó. El experto señaló oportunidades en renta fija, acciones fuera de EE.UU. —particularmente Japón y mercados emergentes— y metales, como oro, plata y cobre, este último impulsado por la mayor demanda asociada a las inversiones en Inteligencia Artificial.

En cuanto a los activos digitales, Victor Hugo mantiene una posición acotada —entre 1% y 2% del portafolio— a través de ETFs de Bitcoin y Ethereum, como herramientas de diversificación.

Por otro lado, su principal foco de preocupación es el elevado endeudamiento de Estados Unidos y otras economías desarrolladas, como el caso de China, la Unión Europea o Japón. “Los niveles de déficit fiscal y endeudamiento son muy altos. En algún momento alguien tiene que pagar esa deuda, ya sea vía mayores impuestos o inflación”, advirtió.

No obstante, el experto consideró que factores como la inteligencia artificial (IA) podrían sostener el crecimiento global en el corto y mediano plazo.

En síntesis, la propuesta de su compañía se apoya en disciplina, claridad en el perfil de riesgo y construcción eficiente de portafolios, en un entorno donde la sofisticación de productos convive con la necesidad de prudencia. “La verdadera generación de valor no proviene tanto de acertar la próxima gran oportunidad de inversión, sino de mantener disciplina y diversificación al invertir. Permanecer invertido a lo largo del tiempo es lo que realmente permite que el patrimonio crezca y se consolide”, concluyó.