Cómo afectan a los mercados las elecciones de medio término en Estados Unidos

| Por Patricio Tesei | 0 Comentarios

Con todo lo que está sucediendo en el mundo —desde el intento de Estados Unidos de anexionar Groenlandia, hasta los nuevos aranceles contra Europa, pasando por la intervención militar en Venezuela—, es posible que los inversores aún no estén centrados en las elecciones de mitad de mandato en Estados Unidos. Pero esta contienda crucial está a solo 10 meses de distancia, y la campaña comenzará en serio el próximo mes, cuando el Donald Trump pronuncie el discurso sobre el estado de la Unión. El presidente norteamericano expondrá una narrativa y una agenda política diseñadas para ayudar al Partido Republicano a desafiar el revés normal que cabría esperar para un presidente en las elecciones de mitad de mandato.

La pregunta clave para los inversores es: ¿cómo podrían influir las elecciones de mitad de mandato en el mercado de valores?

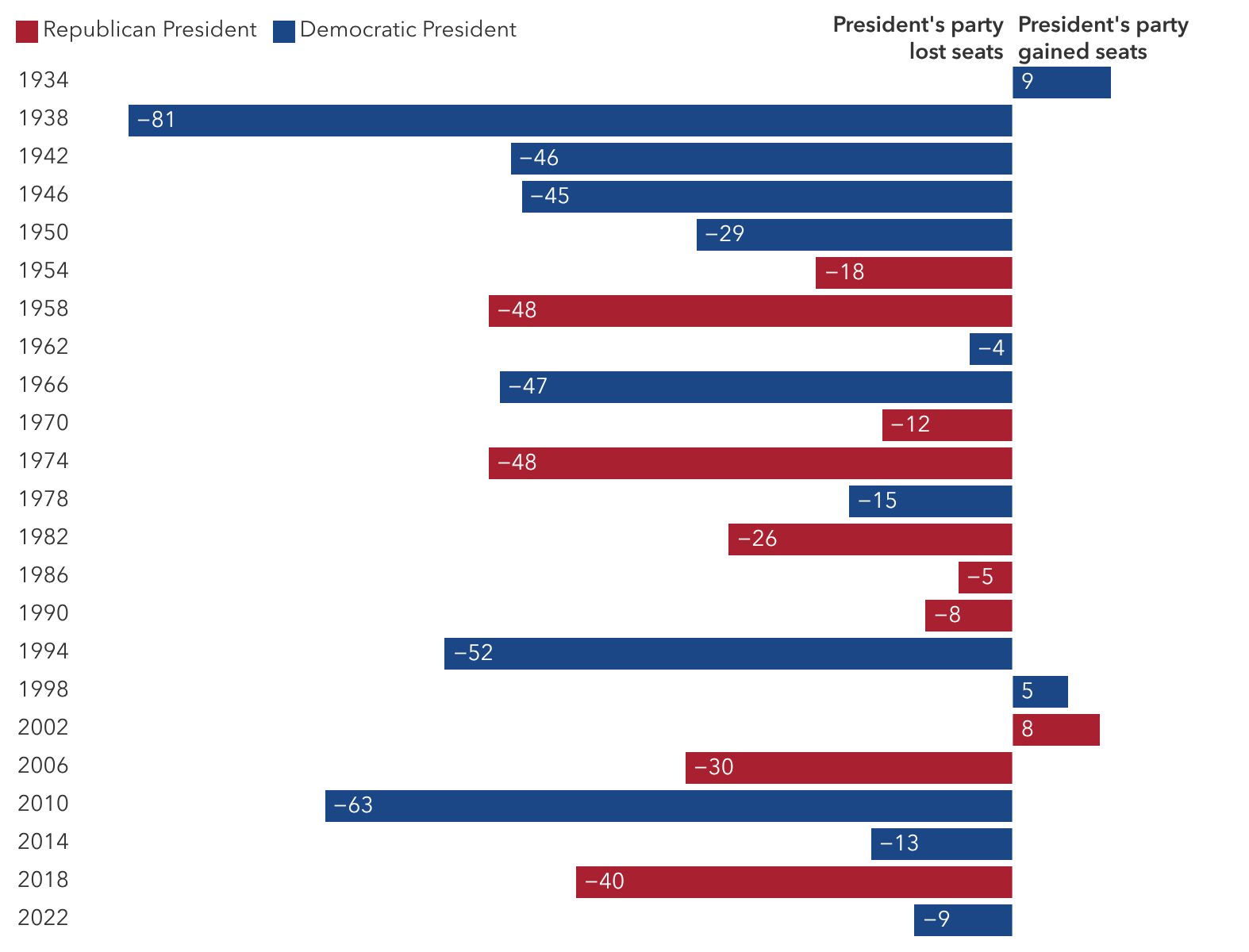

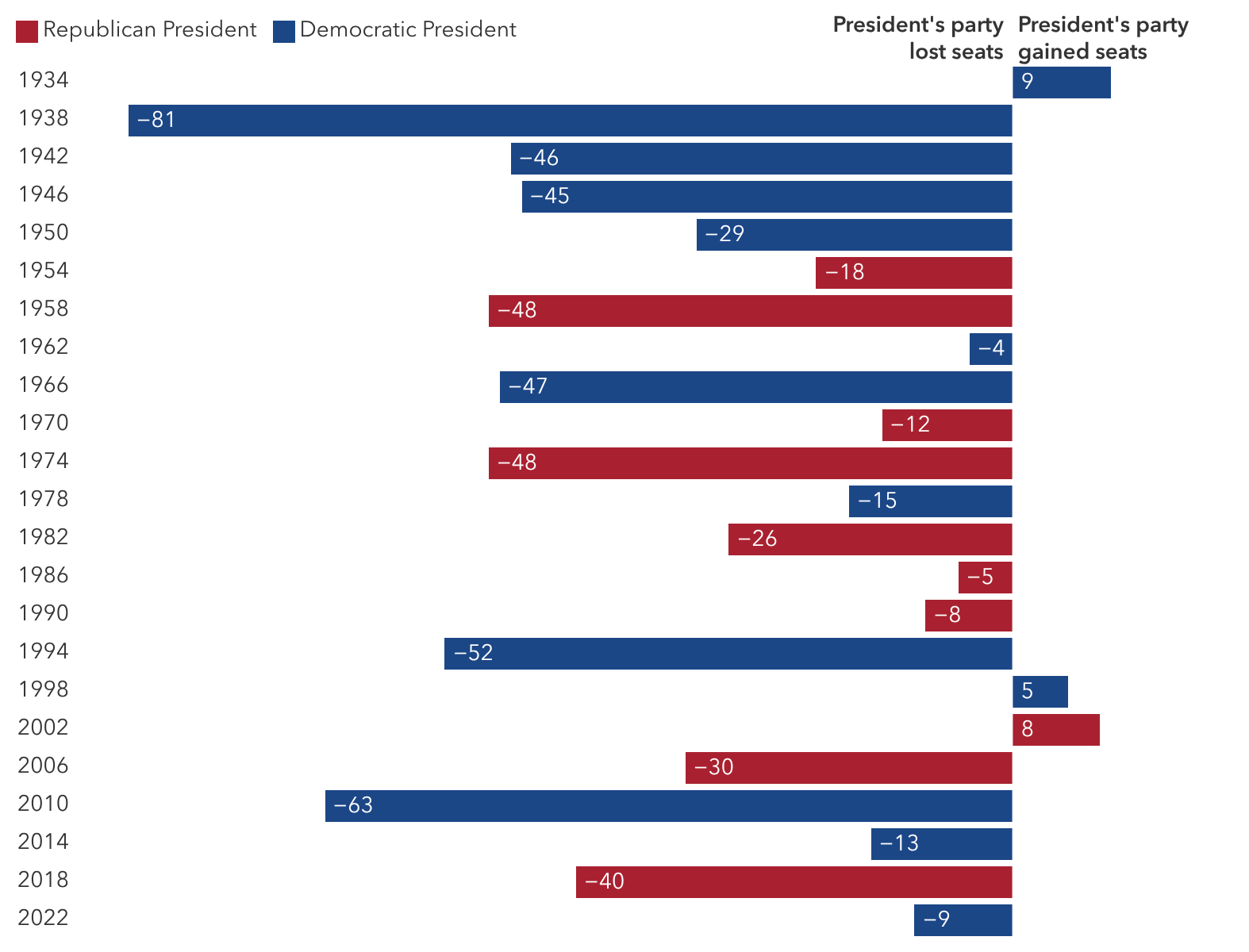

El partido del presidente suele perder escaños en el Congreso

Variación neta en los escaños de la Cámara de Representantes controlados por el partido del presidente tras las elecciones de mitad de mandato

Sources: Capital Group, UCSB: The American Presidency Project. As of 15 January 2026

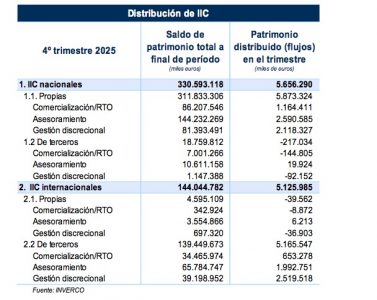

Las elecciones de mitad de mandato se celebran en noviembre, a mitad del mandato presidencial, y suelen dar lugar a que el partido del presidente pierda terreno en el Congreso. En las últimas 23 elecciones de mitad de mandato, el partido del presidente ha perdido una media de 27 escaños en la Cámara de Representantes y tres en el Senado. Solo en dos ocasiones el partido del presidente ha ganado escaños en ambas cámaras.

Esto suele ocurrir por dos razones. En primer lugar, los partidarios del partido que no está en el poder —en este caso, el Partido Demócrata— suelen estar más motivados para impulsar la participación electoral. En segundo lugar, la popularidad del presidente suele descender durante los dos primeros años de mandato, como ha ocurrido con Trump, lo que puede influir en los votantes indecisos y en los electores frustrados.

Actualmente, los republicanos controlan tanto el Senado como la Cámara de Representantes por un estrecho margen. Perder cualquiera de las dos cámaras acabaría efectivamente con cualquier posibilidad de aprobar una ambiciosa legislación patrocinada por los republicanos en los próximos dos años, y pondría a Trump a la defensiva durante el resto de su mandato.

Dado que la pérdida de escaños es tan habitual, suele reflejarse en los mercados a principios de año. Sin embargo, el alcance del cambio de poder político y las repercusiones políticas resultantes no se aclaran hasta más adelante en el año, lo que puede explicar otras tendencias interesantes.

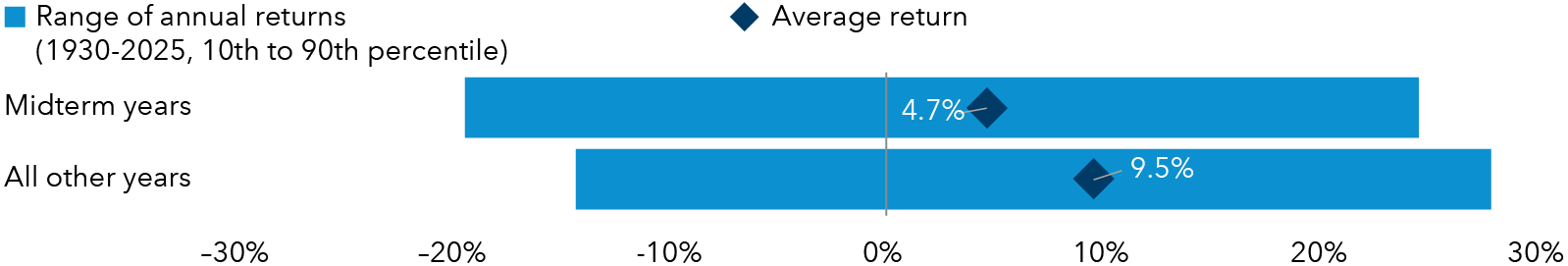

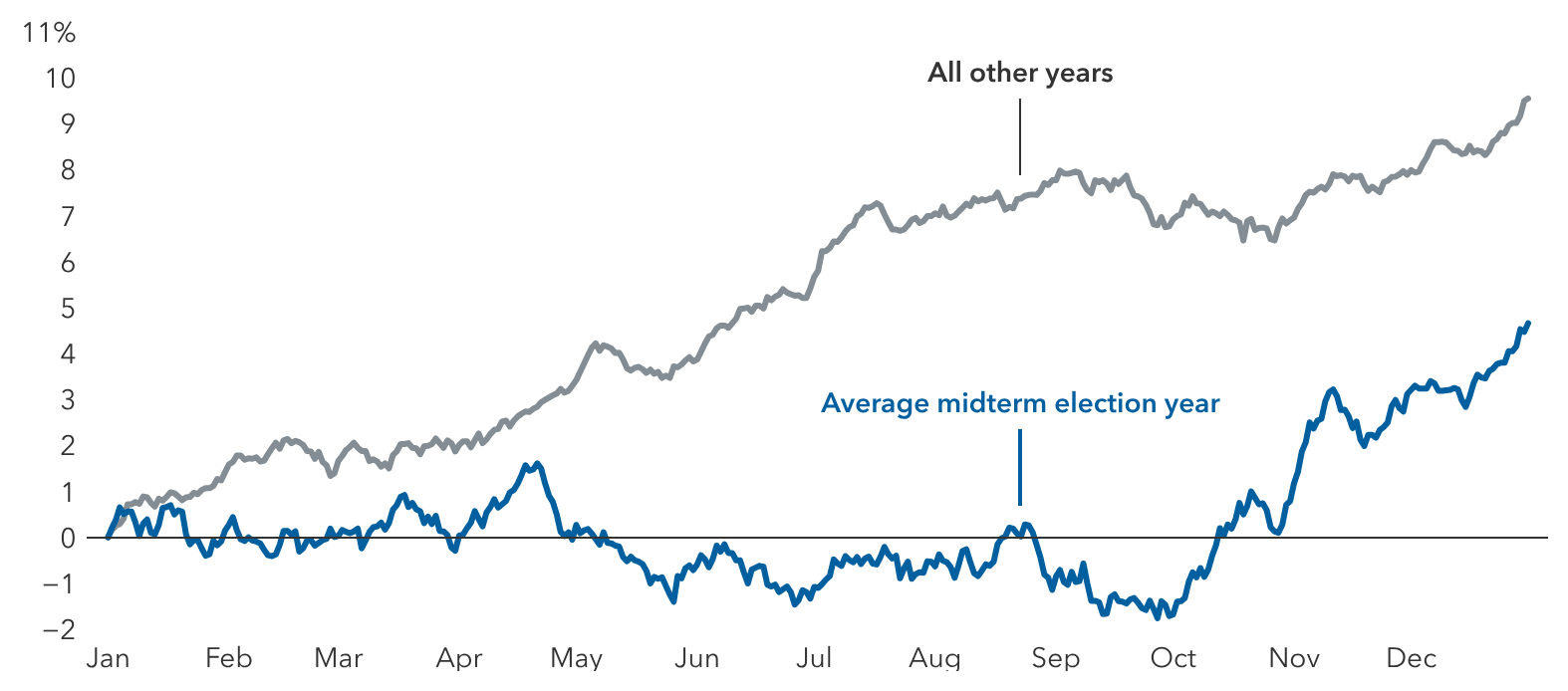

La historia sugiere rendimientos más bajos y mayor volatilidad

Capital Group examinó más de 90 años de datos y descubrió que los mercados tienden a comportarse de manera diferente durante los años de elecciones intermedias. Nuestro análisis de los rendimientos del índice S&P 500 desde 1930 reveló que la trayectoria de las acciones durante los años de elecciones intermedias difiere notablemente en comparación con otros años.

Dado que los mercados suelen subir durante largos periodos de tiempo, el movimiento medio de las acciones durante un año normal debería aumentar de forma constante. Sin embargo, hemos descubierto que, en los primeros meses de los años de elecciones de mitad de mandato, las acciones tienden a generar rendimientos medios más bajos y, a menudo, ganan poco terreno hasta poco antes de las elecciones.

Los rendimientos del mercado se han quedado rezagados en los años de elecciones intermedias

Rendimientos totales del índice S&P 500

Past results are not a guarantee of future results. Sources: Capital Group, RIMES, Standard & Poor’s. As of 15 January 2026.

A los mercados no les gusta la incertidumbre, y ese adagio parece aplicarse aquí. A principios de año, hay menos certeza sobre el resultado y el impacto de las elecciones. Pero los mercados han tendido a repuntar en las semanas previas a las elecciones y han seguido subiendo después del cierre de las urnas.

En 2025, el índice S&P 500 disfrutó de una sólida rentabilidad de casi el 18 %; sin embargo, quedó muy por detrás de otros mercados importantes de todo el mundo. El índice MSCI Europe obtuvo una rentabilidad superior al 35 %. El índice MSCI Japan ganó un 24 %. Y el índice MSCI Emerging Markets subió casi un 34 %.

A pesar de la incertidumbre relacionada con las elecciones, los inversores deben tener en cuenta el coste de quedarse al margen o intentar predecir el comportamiento del mercado. Históricamente, mantener las inversiones ha sido la decisión más inteligente. La trayectoria de las acciones varía mucho en cada ciclo electoral, pero la tendencia general a largo plazo de los mercados ha sido positiva.

La incertidumbre política ha frenado los rendimientos en los años de elecciones intermedias

Rendimientos medios del índice S&P 500 desde 1931

Past results are not a guarantee of future results. Sources: Capital Group, RIMES, Standard & Poor’s. The chart shows the average trajectory of cumulative price returns for the S&P 500 Index throughout midterm election years compared to non-midterm election years. Each point on the lines represents the average year-to-date return as of that particular month and day, and is calculated using daily price returns from 1 January 1931 to 31 December 2025.

Dicho esto, no hay duda de que la temporada electoral puede ser muy estresante. Los candidatos suelen llamar la atención sobre los problemas del país y las campañas suelen amplificar los mensajes negativos. Las propuestas políticas pueden ser poco claras y, a menudo, se dirigen a sectores o empresas específicos.

Por lo tanto, no es de extrañar que la volatilidad del mercado sea mayor en los años de elecciones intermedias, especialmente en las semanas previas a las elecciones. Desde 1970, los años de elecciones intermedias tienen una desviación estándar media de los rendimientos de casi el 16 %, en comparación con el 13 % de todos los demás años.

Los años de elecciones intermedias han traído consigo una mayor volatilidad

Sources: Capital Group, RIMES, Standard & Poor’s. Volatility is calculated using the standard deviation of daily returns for each individual month. The median volatility for each month is then displayed in the chart on an annualised basis. Standard deviation is a measure of how returns over time have varied from the average. As of 31 December 2025.

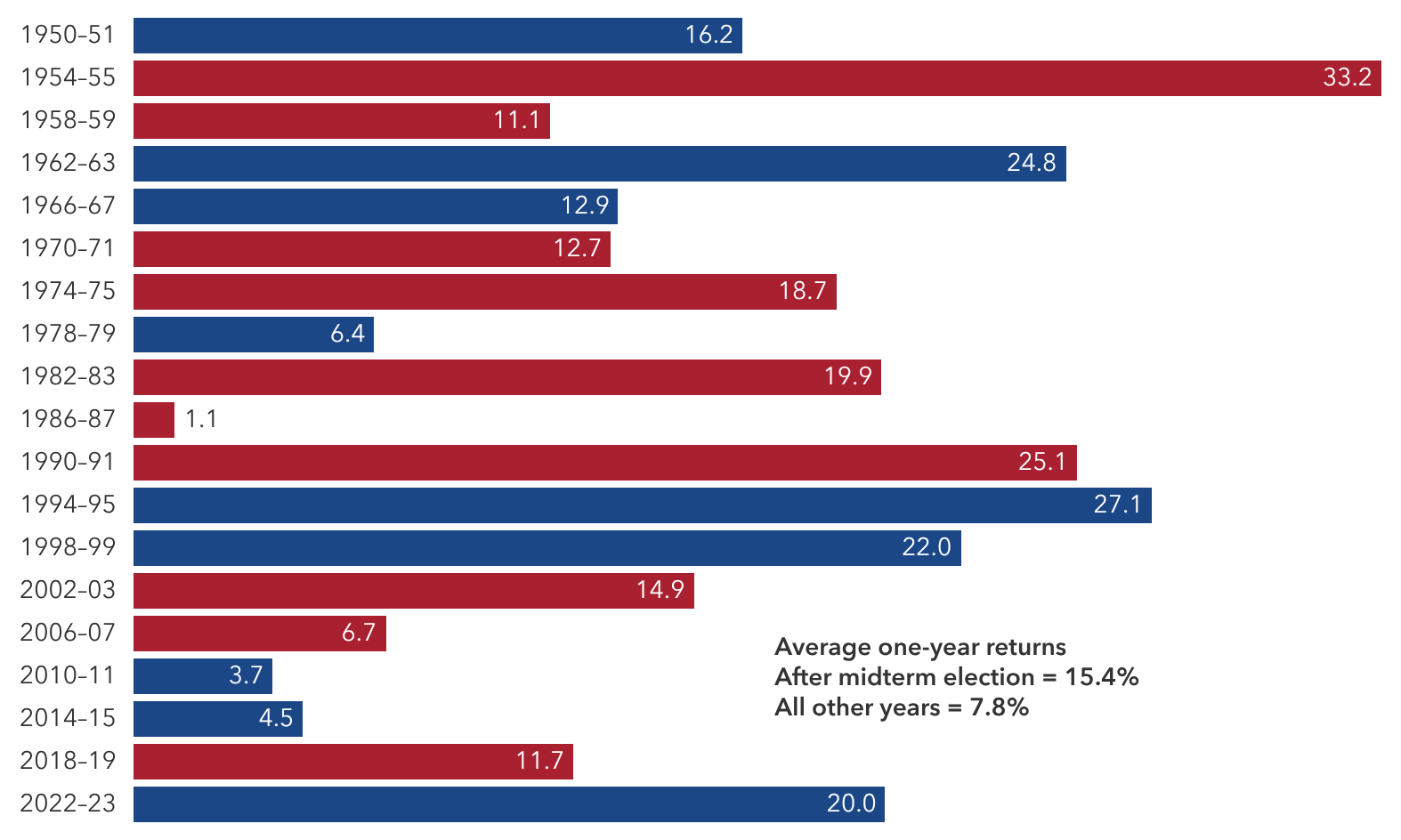

Los rendimientos del mercado tras las elecciones de mitad de mandato han sido sólidos

El lado positivo para los inversores es que los mercados tienden a repuntar con fuerza tras el día de las elecciones. Los rendimientos por encima de la media han sido habituales durante todo el año siguiente al ciclo electoral. Desde 1950, el rendimiento medio anual tras unas elecciones de mitad de mandato ha sido del 15,4 %. Eso supone casi el doble del rendimiento de todos los demás años durante un periodo similar.

Rendimiento del índice S&P 500 un año después de las elecciones de mitad de mandato

Past results are not a guarantee of future results. Sources: Capital Group, RIMES, Standard & Poor’s. Calculations use Election Day as the starting date in all election years and November 5th as a proxy for the starting date in other years. Only midterm election years are shown in the chart. As of 15 January 2026.

Sin embargo, cada ciclo es diferente, y las elecciones son solo uno de los muchos factores que influyen en la rentabilidad del mercado. Por ejemplo, los inversores deberán sopesar los posibles efectos de los aranceles, la inflación y los tipos de interés, así como el crecimiento económico mundial y los conflictos geopolíticos.

Conclusión para los inversores

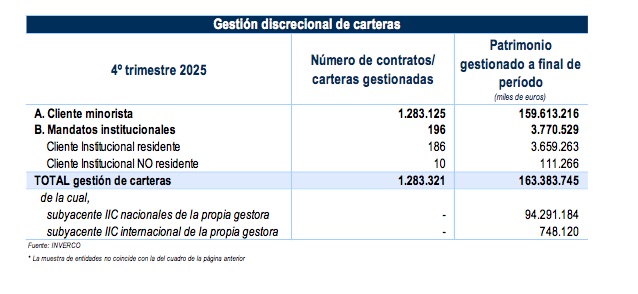

No hay nada de malo en querer que gane su candidato preferido, pero los inversores pueden tener problemas si dan demasiada importancia a los resultados electorales. Esto se debe a que, históricamente, las elecciones han tenido poco impacto en los rendimientos de las inversiones a largo plazo. Si nos remontamos a 1933, los mercados han obtenido rendimientos medios de dos dígitos en diversas situaciones de control gubernamental, incluyendo cuando un solo partido controlaba la Casa Blanca y ambas cámaras del Congreso, cuando el Congreso estaba dividido y cuando el partido opositor al presidente controlaba el Congreso.

Las elecciones de mitad de mandato, y la política en general, generan mucho ruido e incertidumbre.

Aunque las elecciones provoquen una mayor volatilidad, no hay por qué temerlas. La realidad es que los rendimientos de las acciones a largo plazo dependen de los beneficios y el valor percibido de las empresas individuales a lo largo del tiempo. Los inversores harían bien en mirar más allá de los altibajos a corto plazo y mantener una perspectiva a largo plazo, independientemente de cómo cambien los vientos políticos en un año determinado.

Tribuna de Matt Miller, economista político de Capital Group, y Chris Buchbinder, gestor de carteras de renta variable