Aranceles, Irán y crédito privado: vuelven los cantos de sirena al mercado

| Por Beatriz Zúñiga | 0 Comentarios

Los Treasury, el petróleo y el crédito privado han acaparado la atención a lo largo del fin de semana, recordando a los inversores que estamos en un año marcado por la incertidumbre, por el peso de la geopolítica y por la sensibilidad a la liquidez, pero sobre todo por la capacidad del mercado de digerir este contexto.

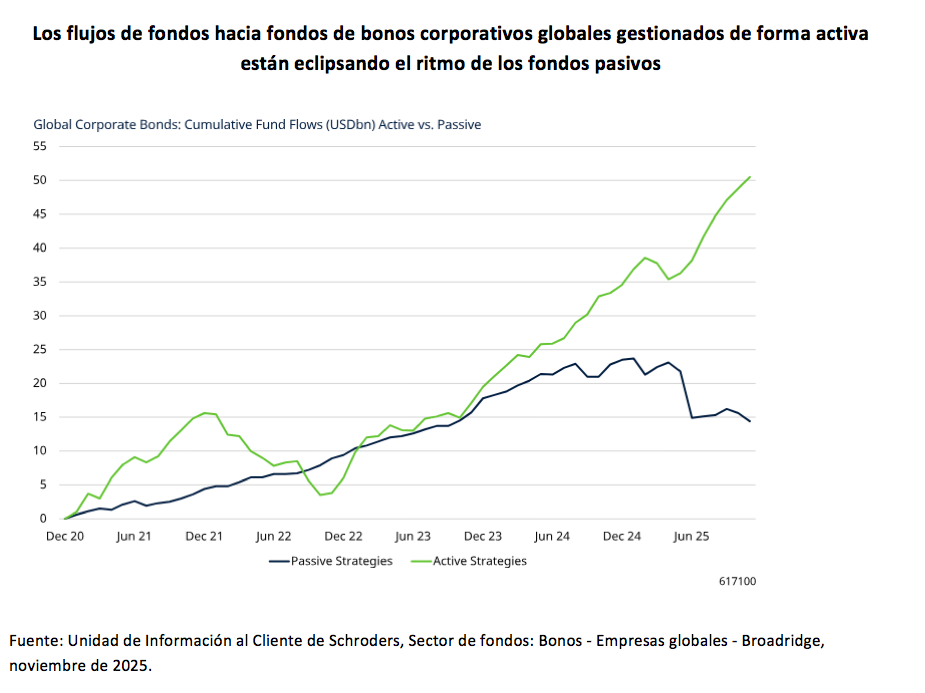

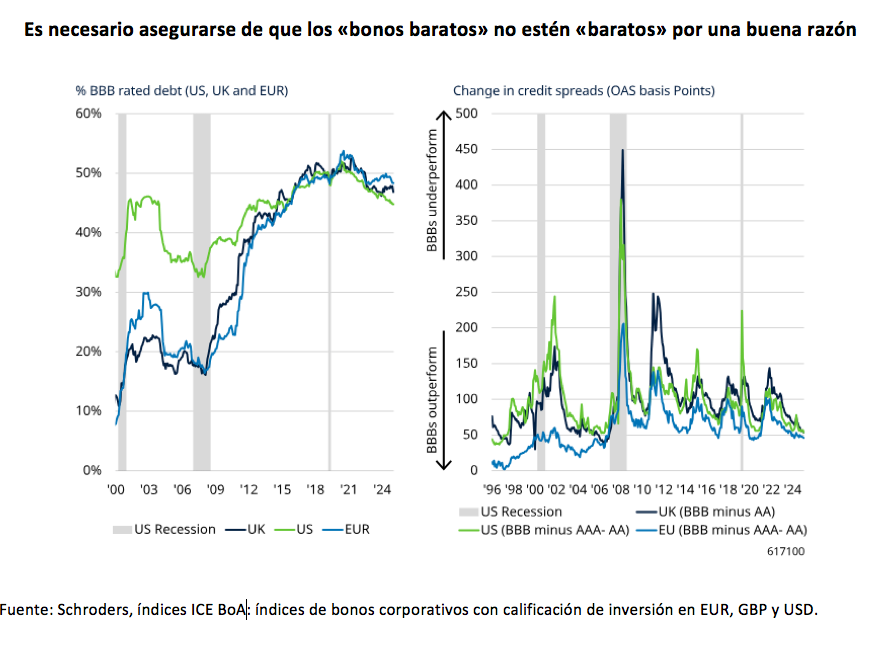

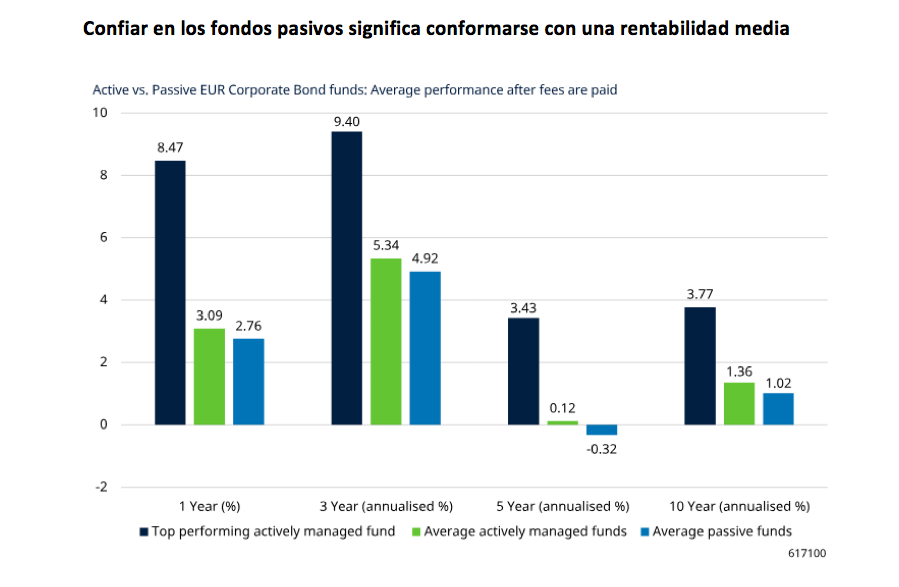

Javier Molina, analista de Mercados de eToro, considera que estamos ante “un riesgo latente en un mercado complaciente”. Según su visión, estamos en un momento delicado del ciclo, aunque la superficie del mercado todavía no lo refleje con claridad. “Cuando uno conecta las piezas -datos laborales, comportamiento del oro, valoraciones agregadas, flujos y crédito- empieza a dibujarse un cuadro mucho más complejo de lo que sugiere el tono optimista dominante. Aunque el ruido macro empieza a acumularse, el mercado no está reaccionando con miedo. Las entradas en fondos y ETFs de renta variable continúan, semana tras semana. Pero cuando uno mira con más detalle, la historia cambia. El grueso de los flujos no está yendo hacia la bolsa de forma agresiva. Está yendo al crédito. A la renta fija corporativa, a instrumentos que ofrecen rentabilidad vía “yield” con menor volatilidad relativa. Es decir, el dinero no está aumentando decididamente su apuesta por beta, sino priorizando carry y calidad”, explica Molina.

Mensaje para el inversor

Desde PIMCO coinciden que los mercados pueden parecer tranquilos, incluso cuando las vulnerabilidades se acumulan bajo la superficie. De hecho, las medidas tradicionales de volatilidad, como el VIX y el índice MOVE, pueden indicar complacencia tanto en los mercados de renta variable como en los de renta fija, hasta en situaciones de aumento de riesgos.

“Los inversores han disfrutado de un mercado alcista de acciones que ha durado años, impulsado en gran parte por la tecnología. Pero a medida que la IA sigue revolucionando las industrias y la economía en general, la volatilidad del mercado de valores observada en los últimos días, especialmente en los sectores relacionados con la tecnología, demuestra lo inciertas que siguen siendo las perspectivas”, señalan Marc Seidner, director de Inversiones de Estrategias no tradicionales de PIMCO, y Pramol Dhawan, director del equipo de Gestión de Carteras de Mercados Emergentes de PIMCO.

En este contexto, su mensaje para los inversores es claro: esperen lo inesperado. Para ambos expertos d el afirma, 2026 exige una mentalidad ágil preparada para la incertidumbre:

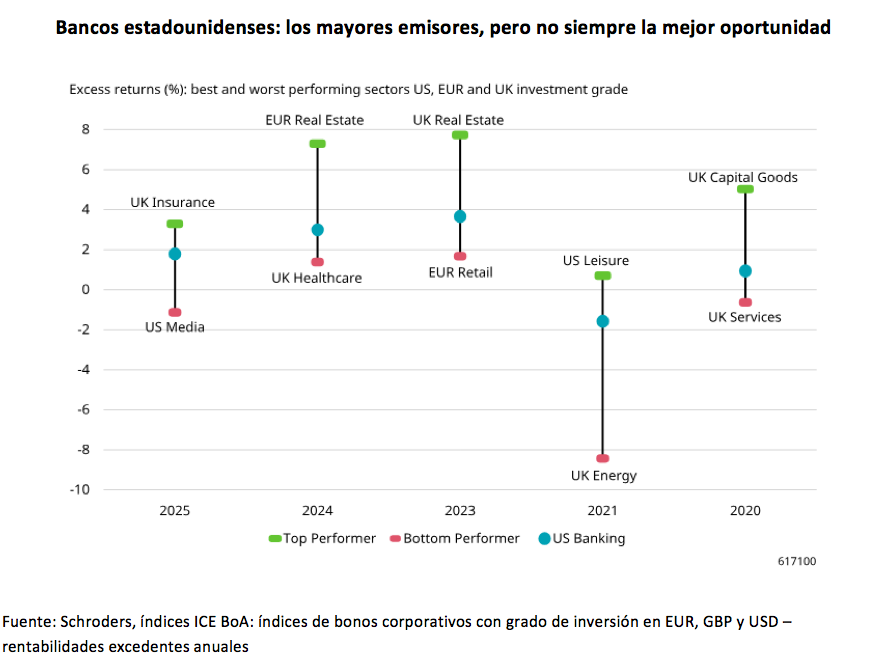

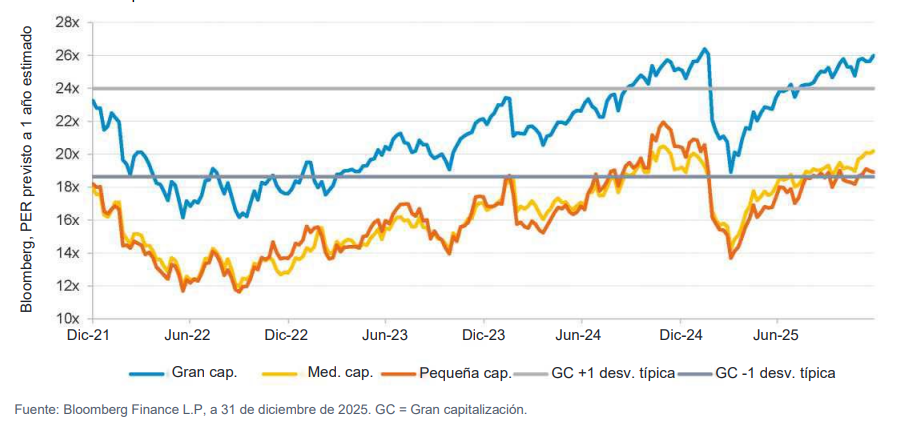

“Sea prudente y disciplinado con las valoraciones. Las valoraciones de la renta variable estadounidense siguen pareciendo elevadas, lo que deja poco margen y aumenta la susceptibilidad a fluctuaciones repentinas. Esté atento a los signos de complacencia del mercado y aprovechar más las estrategias de valor relativo en lugar de las apuestas direccionales. También mantenga la flexibilidad en todas las regiones, no solo en los sectores, con la capacidad de mover capital de forma decisiva y encontrar valor, especialmente cuando hay rendimientos atractivos disponibles en muchos países. Y, por último, sea lo suficientemente ágil como para reaccionar rápidamente cuando la volatilidad genere perturbaciones, ya sea en los bonos del Estado japonés, los MBS de agencias estadounidenses o los bonos soberanos de mercados emergentes, aprovechando la escala global y la presencia local para identificar oportunidades”.

Política comercial: golpe a los aranceles de Trump

Haciendo balance rápido de qué significa para los inversores las últimas 72 horas, el primer tema a mencionar es que el Tribunal Supremo de EE.UU. falló en contra de la Administración por 6 votos a 3, al considerar que el uso de la Ley de Poderes Económicos de Emergencia Internacional (IEEPA) para imponer aranceles es ilegal. En consecuencia, el presidente Trump mostró su disconformidad con esta decisión, que tachó de «profundamente decepcionante» y de “antipatriotas” a los magistrados que lo han aprobado. Además, anunció que recurrirá a todas las leyes posibles para imponer un nuevo gravamen global. “En conjunto, la decisión sobre los aranceles no altera nuestra visión positiva sobre los mercados financieros. La decisión es ligeramente favorable para la renta variable en la medida en que una menor tasa arancelaria mejora el poder adquisitivo de los hogares, limita las preocupaciones sobre la inflación y respalda nuevos recortes de tipos por parte de la Fed”, Mark Haefele, CIO de UBS Global Wealth Management.

Tras este anuncio, la renta variable estadounidense reaccionó de forma positiva a la decisión: el S&P 500 subió un 0,7% y el Nasdaq, con mayor peso tecnológico, avanzó un 0,9% inmediatamente después del fallo. Sin embargo, según destacan los expertos de Bloomberg, la decisión del Tribunal Supremo repercutió en el mercado de bonos estadounidense, valorado en 30 billones de dólares, al amenazar con aumentar el déficit presupuestario del gobierno y causar más daño a una economía que ya lidia con una inflación y un desempleo elevados. La cuestión es que el Gobierno de los Estados Unidos podría enfrentarse a más de 175.000 millones de dólares en reclamaciones si la sentencia da lugar a reembolsos.

Según los expertos de la firma, aunque Trump dijo que aprobaría un nuevo arancel global del 10% en sustitución de los que acaba de perder, el panorama a largo plazo seguía sin estar claro, dado que las disposiciones legales que invocó contemplan gravámenes temporales.

Sobre lo ocurrido, Jack Janasiewicz, gestor de carteras en Natixis IM Solutions, señala que con las elecciones de mitad de mandato en noviembre, la asequibilidad ha pasado a primer plano y el tiempo necesario para aplicar aranceles alternativos podría permitir un respiro en los precios mientras tanto.

“Dicho esto, no esperamos que las empresas estadounidenses reviertan repentinamente los aumentos de precios que ya se han aplicado. Más bien, esperamos que las empresas se mantengan firmes, permitiendo que la caída de los costes relacionados con los aranceles ayude a reforzar los márgenes mientras tanto. La cuestión más importante gira en torno a las perspectivas de emisión de reembolsos, lo que complica la situación y plantea muchas más preguntas que necesitan respuesta. Hasta que no tengamos más claridad al respecto, cabe esperar que el mercado del Tesoro experimente un ligero endurecimiento bajista y una debilidad marginal del dólar estadounidense”, defiende Janasiewicz.

Geopolítica: Irán y el petróleo

La situación geopolítica en Oriente Medio sigue siendo un tema caliente. La semana pasada se observó un redespliegue masivo de fuerzas estadounidenses hacia la región y una severa dialéctica hacia Irán. Este movimiento ocurre mientras el Líder Supremo de Irán amenaza con hundir buques de guerra de EE.UU. y han anunciado ejercicios navales conjuntos entre Rusia, China e Irán en el Estrecho de Ormuz. En consecuencia, algunas voces señalan que la administración Trump podría estar cerca de una campaña militar a gran escala contra Irán, superando en alcance las operaciones previas.

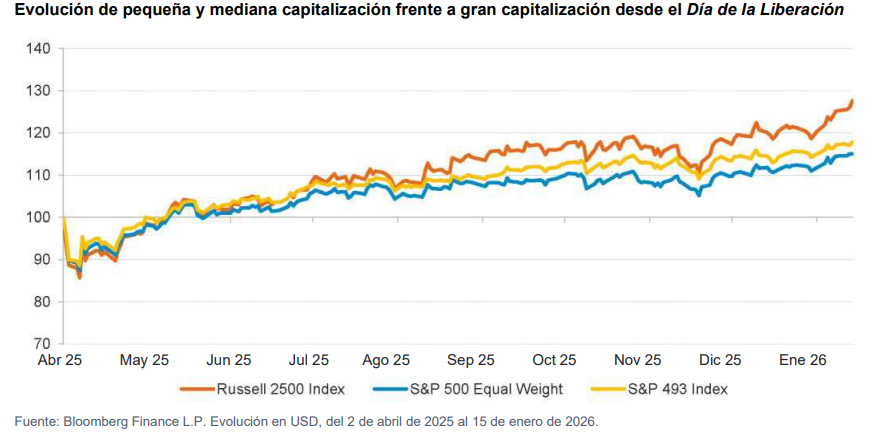

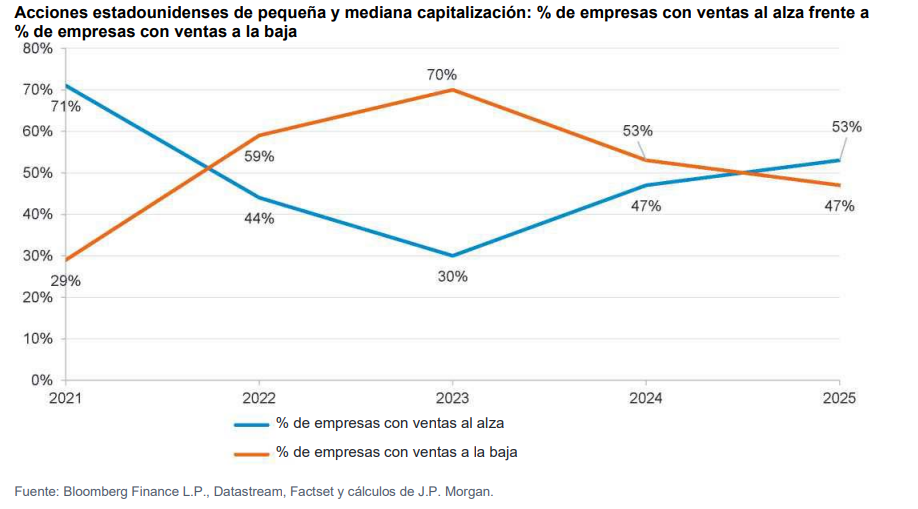

“Las tensiones geopolíticas se mantuvieron elevadas en enero, ante la preocupación de que Occidente pudiera lanzar posibles ataques militares contra Irán. Este flujo de noticias ejerció cierta presión al alza sobre los precios del petróleo y contribuyó a reforzar la narrativa de reflación”, afirma Cristina Matti, responsable de Renta Variable Europea de Small & Mid Caps de Amundi.

Sin duda, el conflicto con Irán domina el mercado petrolero, y los precios están inflados con una prima de riesgo geopolítica considerable. En opinión de Norbert Rücker, director de Análisis Económico y Next Generation de Julius Baer, un enfrentamiento militar parece inevitable, pero tal escalada no necesariamente conlleva una interrupción del suministro de petróleo, como lo han demostrado los últimos años en múltiples ocasiones. “Más importante aún, el mercado petrolero actual es muy resiliente a la oferta, gracias al amplio almacenamiento, a una producción que supera el consumo y a una capacidad de producción excedente. Si bien no estamos seguros de si el repunte actual alcanzará un máximo de 70 o 80 dólares, confiamos más en que la prima de riesgo disminuirá y los precios del petróleo volverán a estar por debajo de los 60 dólares hacia mediados de año. En medio de la geopolítica actual, mantenemos nuestra visión neutral”, reconoce Rücker.

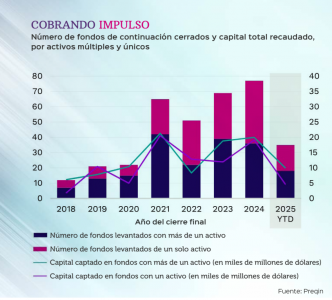

Crédito privado y liquidez

En el ámbito de los mercados privados, los cantos de sirena vienen protagonizados por la firma Blue Owl, una de las mayores firmas de crédito privado, que ha realizado ventas significativas de activos de crédito privado por unos 1.400 millones de dólares como parte de su respuesta a tensiones de liquidez y presiones de reembolso de inversores. Según explican desde la gestora, estos activos vendidos consisten principalmente en préstamos directos (direct lending) que la firma originó y fueron vendidos a grandes inversores institucionales como fondos de pensiones públicos y aseguradoras, pero el mercado leyó el episodio como señal de riesgo de liquidez en productos orientados a minoristas.

Los analistas destacan que este evento ha tenido repercusión en el mercado en tres frentes: la caída en bolsa de las acciones de Blue Owl y el contagio puntual a otras firmas similares como Ares, Apollo Blackstone, KKR y TPG; en el universo de BDCs, el episodio reforzó el miedo a que, ante más reembolsos, los fondos tengan que vender activos o activar límites, lo que suele traducirse en descuentos y peor sentimiento; y por último, volvió a primer plano el debate sobreexposición del crédito privado a software/servicios IT.

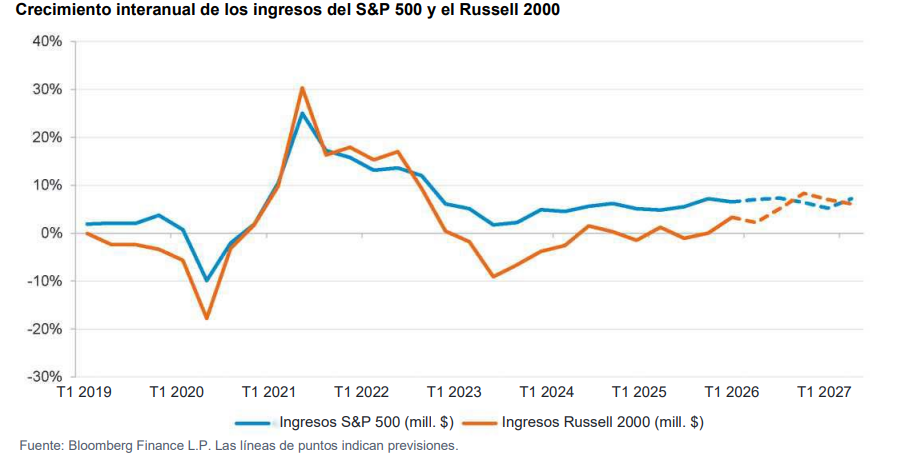

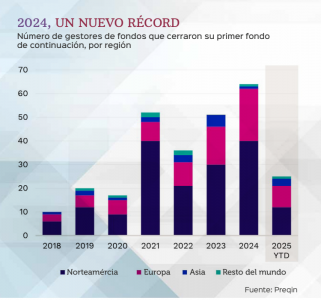

A la hora de valorar cómo afectará todo esto a las perspectivas del crédito privado, Gregory Ward, subdirector de gestión global de productos y director de inversiones de crédito privado, y por Chris Gudmastad, director de crédito privado de Loomis Sayles (afiliada de Natixis IM), consideran que el gasto de capital relacionado con la inteligencia artificial y la tecnología ofrecerá interesantes oportunidades al mercado del crédito privado. “En nuestra opinión, el aumento de las fusiones y adquisiciones y la inversión estratégica en crecimiento también debería impulsar un conjunto más diverso de oportunidades de inversión. La fuerte demanda de los inversores debería persistir, impulsada por el aumento de los inversores atraídos por áreas menos maduras del crédito privado (por ejemplo, ABFs) y las nuevas fuentes de capital no institucional que están apareciendo», afirman.

Finalmente concluyen con una serie de riesgos a destacar para este año, como es «el aumento de la competencia entre los prestamistas, lo que podría dar lugar a una compresión de los rendimientos y a estructuras de operaciones más agresivas» o «la incertidumbre macroeconómica, como la volatilidad de los tipos de interés o la ralentización del crecimiento económico, puede exponer a los prestatarios más débiles, lo que podría dar lugar a un aumento de las tasas de impago».