Criptomonedas en 2026: de narrativa de mercado a asignación institucional en cartera

| Por cristina.lopez | 0 Comentarios

En opinión de Dovile Silenskyte, directora de Análisis de Activos Digitales de WisdomTree, la próxima fase del mercado cripto no tiene que ver con la supervivencia ni con el descubrimiento de precios atractivos, sino con su aplicación. «A medida que el sector entra en 2026, la ventaja ya no radica en identificar la nueva narrativa dominante, sino en tratar las criptomonedas como una asignación de cartera estructurada: con acceso eficiente, un dimensionamiento deliberado y una gestión disciplinada. Para los inversores que adoptan este enfoque, las criptomonedas son cada vez menos exóticas y cuentan con mayores usos prácticos», sostiene.

En su último informe, subraya que los criptoactivos han superado su fase de auge y caída impulsada principalmente por el comercio minorista. Y considera que, en la actualidad, las infraestructuras funcionan en gran medida, la regulación se endurece en lugar de retroceder y el capital adopta un comportamiento más cercano al institucional. Según su visión, este cambio altera las reglas del juego. El debate, apunta la experta de WisdomTree, ha pasado de “¿deberíamos tener criptomonedas?” a “¿cómo las aplicamos de forma responsable?”

«El contexto macroeconómico refuerza este giro. La diversificación tradicional se encuentra bajo presión: el riesgo de inflación ha demostrado ser persistente, el predominio fiscal resurge, las correlaciones entre renta variable y renta fija se han vuelto poco fiables y los inversores buscan motores de rentabilidad diferenciados», afirma. En su análisis, la experta identifica tres grandes temáticas que están configurando las decisiones institucionales en torno a las criptomonedas: aceleración de la normalización institucional, la relevancia de los ingresos e integración de los activos.

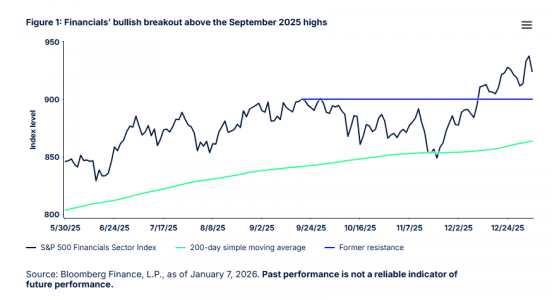

Aceleración de la normalización institucional

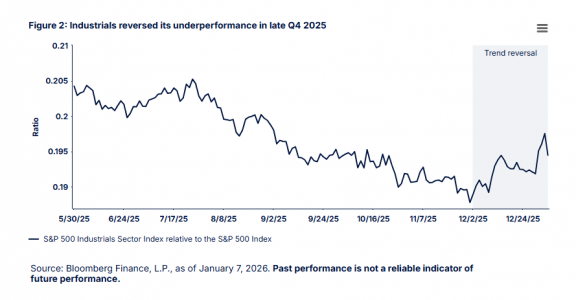

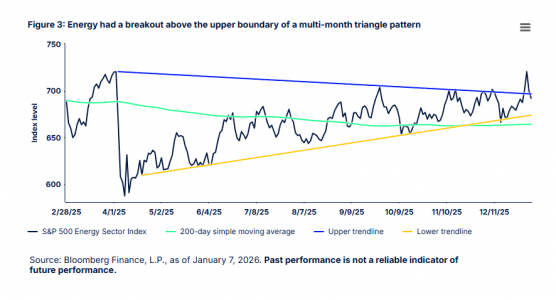

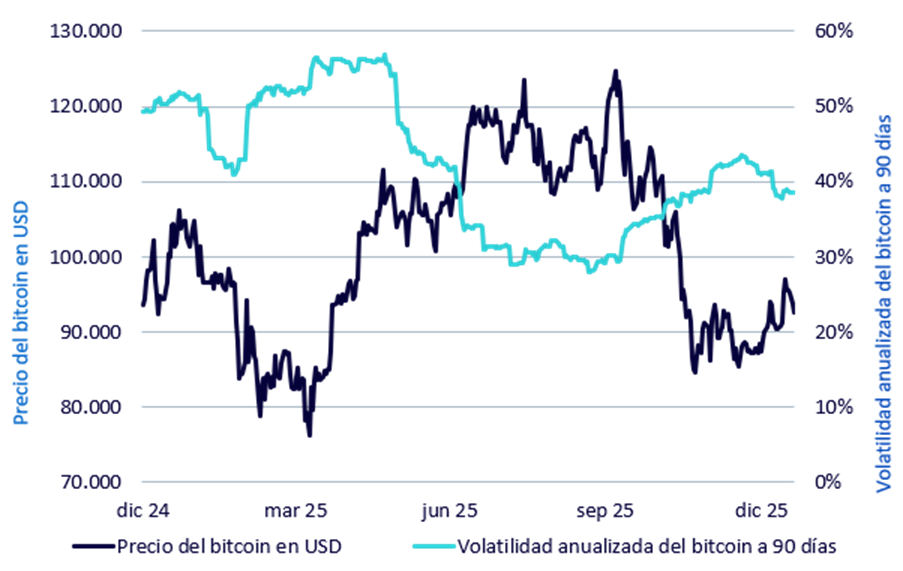

Según sostiene Silenskyte, las criptomonedas son cada vez más predecibles en términos de acceso y gobernanza. Los ETPs han integrado los activos digitales en la infraestructura institucional, facilitando la exposición mediante vehículos familiares y operativamente eficientes. «Además, la volatilidad se ha comprimido en los márgenes, especialmente en el caso de Bitcoin, a medida que los inversores adoptan horizontes más largos y alineados con criterios institucionales. La regulación, lejos de frenar el mercado, actúa como filtro, concentrando el capital en activos y estructuras que cumplen estándares de gobernanza, custodia y transparencia», explica.

En su opinión, este es el comportamiento típico de una clase de activo en proceso de maduración: la narrativa cede terreno a la funcionalidad y la calidad de la implementación empieza a ser tan relevante como el potencial alcista. La conclusión es clara: los resultados dependen cada vez más de cómo se implementa la exposición, y no solo de la selección del activo.

Los ingresos pasan a primer plano

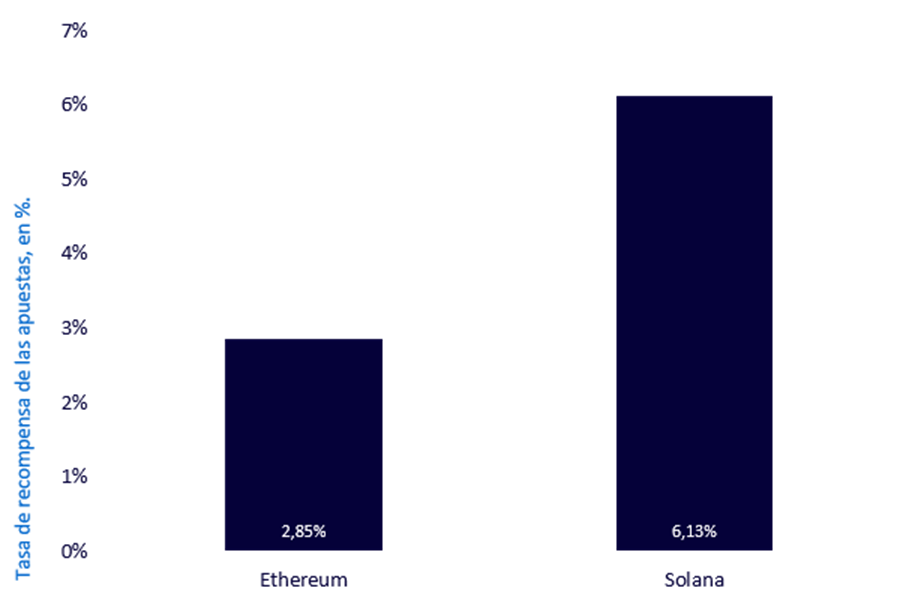

Por otro lado, apunta que la antigua objeción de que las criptomonedas no generan rendimiento comienza a diluirse. «El staking ha transformado parte del mercado desde una mera exposición beta hacia activos de rentabilidad total, con ingresos de carácter protocolario que no dependen del apalancamiento ni del crédito. En este sentido, ethereum se asemeja cada vez más a un “capital digital productivo”, al combinar comisiones vinculadas al uso, ingresos por staking y mecanismos de devolución de comisiones. El staking líquido, además, elimina fricciones operativas y lo convierte en una decisión de inversión, no en un proyecto tecnológico. Por su parte, Solana ofrece mayores rendimientos de staking, aunque con una inflación más elevada y mayor sensibilidad a los ciclos de adopción», afirma.

En términos de construcción de cartera, el informe propone una aproximación por capas: Ethereum como ancla por su profundidad y madurez institucional, y Solana como exposición cíclica de mayor beta. Los ingresos no eliminan la volatilidad, pero sí modifican el perfil de rentabilidad y el comportamiento del inversor frente a ella.

Mayor integración en la asignación de activos

Por último, la experto considera que las criptomonedas están abandonando la categoría de “alternativos” para incorporarse al debate tradicional de asignación de activos, junto a diversificadores como el oro o las materias primas. La autora destaca que cada vez más estudios académicos y profesionales sugieren que asignaciones pequeñas y disciplinadas pueden mejorar la eficiencia de las carteras a lo largo de ciclos completos. Aunque los resultados siguen siendo sensibles al régimen de mercado y a la implementación, el argumento de diversificación ya no es meramente teórico.

«Bitcoin se analiza crecientemente como un activo no soberano impulsado por la escasez y sensible a la confianza en los sistemas fiduciarios, no únicamente a la inflación real. No obstante, la asimetría solo funciona con disciplina: tamaños reducidos, rebalanceo sistemático y evitar decisiones impulsadas por el momentum. La gobernanza es decisiva: una buena gobernanza contiene la volatilidad, mientras que una deficiente amplifica el riesgo. Las criptomonedas, sostiene, recompensan a los asignadores estratégicos más que a los operadores tácticos», comenta.

Otras conclsuiones

El informe también señala que, ante un mayor escrutinio en materia de gobernanza, la construcción de cartera está superando a la selección individual de tokens. Los ETPs de cestas de criptomonedas basados en reglas buscan corregir dos errores frecuentes: el exceso de confianza, apostar por un único token disfrazado de estrategia, y la parálisis ante la complejidad del mercado.

Estas cestas introducen disciplina de índice, diversificación y rebalanceo sistemático, sacrificando resultados extremos a cambio de una participación más repetible y ajustada al riesgo. Para Silenskyte, esta evolución recuerda al paso histórico en renta variable desde la selección individual de acciones hacia la exposición estructurada.

Por último, el documento advierte que nada de lo anterior elimina los riesgos. Las criptomonedas siguen siendo volátiles, en ocasiones impulsadas por el sentimiento, y expuestas a incertidumbre regulatoria y tecnológica. Las correlaciones pueden aumentar bruscamente en entornos de tensión y las rentabilidades del staking no están garantizadas.