Clases de acciones y mercados privados: las nuevas fronteras de la industria global de ETFs

| Por Beatriz Zúñiga | 0 Comentarios

La demanda de ETFs sigue creciendo incluso en un mercado maduro. Según recoge la última encuesta a gestores elaborada por Brown Brothers & Harriman (BBH), pese a estar ante una industria madura, siguen produciéndose importantes avances e innovaciones en esta clase de producto.

Según la visión de BBH, está capacidad de innovar se traduce en que, a medida que los inversores buscan añadir nuevas exposiciones, recurren con mayor frecuencia a los ETFs. Su encuesta revela que el 35% de los gestores tiene pensado aumentar su asignación en el futuro, mientras que un 16% señala a los fondos privados y un 13% a los fondos mutuos.

De hecho, recientemente, el mercado de ETFs ha dado la bienvenida a ETFs share class, a nuevas variantes de ETF de resultado definido (defined outcome), a ETFs bond ladder, a estrategias de vencimiento objetivo (target maturity), a ETFs de mercado monetario y estrategias multiactivo, entre otros.

La estructuras que gana más terreno

A la hora de hablar de innovación, para los gestores la gran estrella son las clases de acciones de ETFs. Se trata de una variante de participaciones dentro del mismo ETF que invierte en la misma cartera de activos, pero que presenta características diferentes para los inversores.

“La mayoría de los fondos mutuos ofrecen acceso a los inversores a través de diversas clases de acciones. Vanguard introdujo una modificación a esta estructura en mayo de 2001 al añadir un ETF como nueva clase de acciones del Vanguard Total Stock Market Index VTSAX . Esto ofreció a los clientes de Vanguard la opción de invertir en el fondo a través de un fondo mutuo o un ETF. Esta singular estructura amplió los beneficios fiscales del ETF a las acciones de fondos mutuos. Desde entonces, ha introducido una clase de acciones ETF en docenas de fondos mutuos a lo largo de los años, todos ellos indexados”, explican Daniel Sotiroff, analista senior de Morningstar, y Bryan Armour, director de análisis de ETFs y estrategias pasivas para Norteamérica para Morningstar, para contextualizar el “nacimiento” de este tipo de producto.

Según estos expertos de Morningstar, la clase de acciones de ETF, cuando se utiliza adecuadamente , debería beneficiar tanto a los inversores como a los gestores de activos. “La estructura híbrida permitiría a los inversores de fondos mutuos acceder a la eficiencia fiscal del ETFs en EE.UU, en concreto. Además, se espera que los fondos que añadan una clase de acciones de ETF ofrezcan ‘privilegio de intercambio’, lo que significa que los inversores no tendrían que vender sus acciones de fondos mutuos para adquirir una participación en la clase de acciones de ETFs equivalente, lo que podría generar distribuciones de ganancias de capital e impuestos”, destacan.

Los inversores conocen este tipo de estructura y confían en ella, y así lo refleja la encuesta de BBH: el 82% de los gestores afirma que invertiría en esta clase de ETF y esta predisposición sube al 86% en EE.UU. “Estos modelos híbridos, también conocidos como clases no cotizadas y cotizadas, se están convirtiendo en un punto de entrada más popular al mercado de ETFs para los gestores, teniendo en cuenta las circunstancias particulares de cada fondo. Además, han ocupado titulares, ya que en septiembre de 2025 la SEC anunció una decisión histórica para permitir que los gestores ofrezcan clases de participaciones tipo ETF dentro de estructuras de fondos de inversión”, explican desde BBH.

Nuevos caminos: ETFs de mercados privados

La segunda conclusión que se observa en la encuesta de BBH es que los activos de mercados privados en un formato (wrapper) de ETFs también están en el rádar de los inversores y gestores. “Casi todos considerarían acceder a exposición a mercados privados a través de ETF. Esto incluye a quienes contemplarían ETFs de capital riesgo (53%) y ETF de crédito privado (50%)”, afirman.

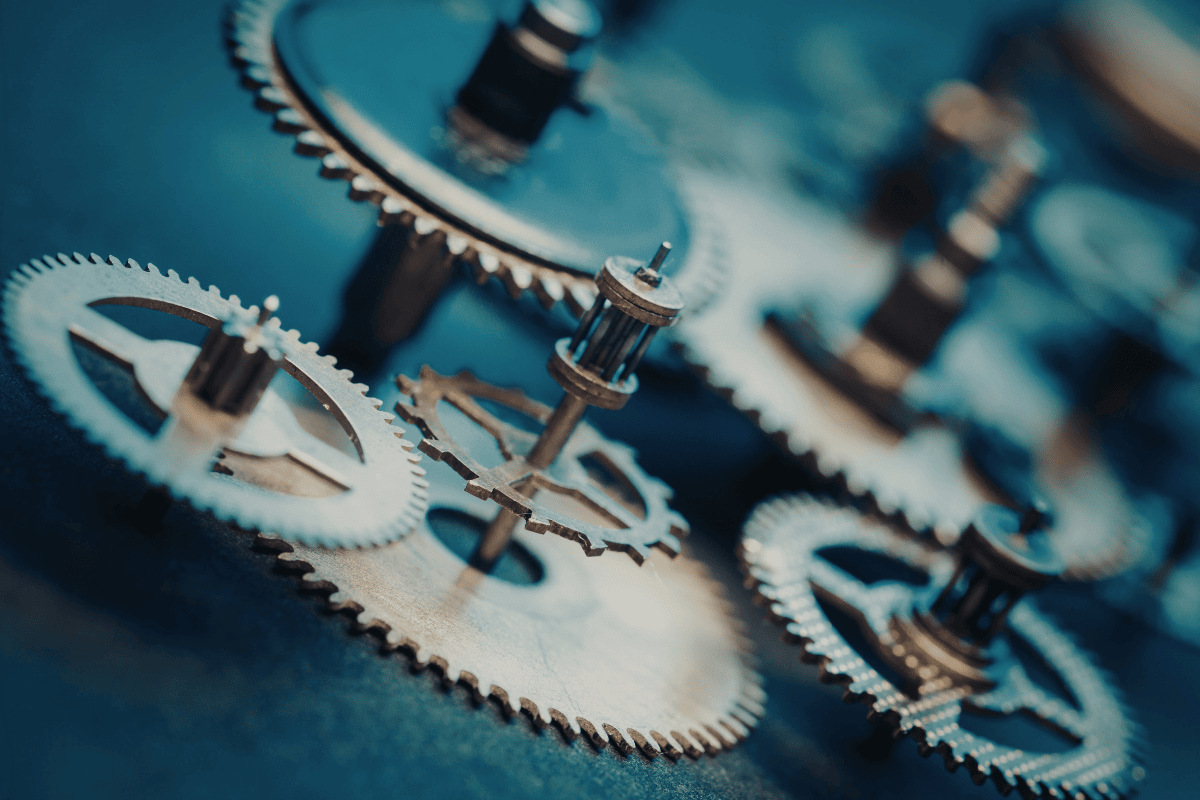

Esto demuestra que el negocio de los ETFs evoluciona en línea con la industria de gestión de activos. En concreto, los mercados privados y los ETFs representan dos de las áreas de mayor crecimiento de la industria de la inversión y, desde hace más de una década, han ido captando de forma sostenida un porcentaje cada vez mayor de los flujos de los inversores. En la actualidad, los activos privados superan los 14,8 billones de dólares en capital comprometido e invertido y se prevé que alcancen entre 20 y 25 billones de dólares en 2030. En paralelo, según una investigación de ETFGI, los activos invertidos en la industria global de ETF alcanzaron un récord de 19,85 billones de dólares a finales de diciembre de 2025.

“Sin embargo, el mercado no está exento de desafíos. Implica empaquetar un activo tradicionalmente ilíquido en un vehículo históricamente líquido. Aunque existen productos evergreen más líquidos y otras variantes, la incorporación de mercados privados a un ETF puede seguir presentando oportunidades y retos específicos. En cualquier caso, nuestra investigación indica que existe tanto apetito como margen de recorrido para que los productos de ETFs de mercados privados —y su ecosistema en sentido amplio— prosperen”, concluyen desde BBH.