Perspectiva de la renta fija: aumentar la resiliencia en 2026

| Por Irene Rodriguez | 0 Comentarios

Una cosa es segura: si Estados Unidos dominó los titulares en 2025, no es probable que las cosas cambien en 2026. Estados Unidos celebrará 250 años desde su fundación como país independiente, así que espera una fiesta, quizás la más grande que jamás hayas visto. Si las festividades del año se traducen en un crecimiento económico más fuerte es discutible, pero hay muchos factores que deberían apoyar la actividad económica en 2026. Los consumidores y las empresas se beneficiarán de los recortes de impuestos promulgados en la Ley One Big Beautiful; la desregulación tiene el potencial de aliviar los obstáculos corporativos y fomentar las fusiones y adquisiciones; y es probable que la política monetaria estadounidense se traduzca en nuevas rebajas de los tipos de interés.

En el lado negativo del libro mayor, los impactos distorsionadores en los datos tras el cierre del gobierno pueden ser una fuente de volatilidad a corto plazo, particularmente en relación con el empleo. Además, aunque podría decirse que hemos superado el pico de volatilidad de los aranceles -a menos que el Tribunal Supremo los descarte-, debemos estar atentos a cualquier efecto de segundo orden sobre la inflación.

La política monetaria de los bancos centrales es favorable, pero la credibilidad es clave

Los recortes de tipos en los Estados Unidos deberían ser ampliamente favorables para la renta fija. Pero los mercados podrían estar prestando más atención al «por qué» que al «qué» en torno a las decisiones sobre los tipos.

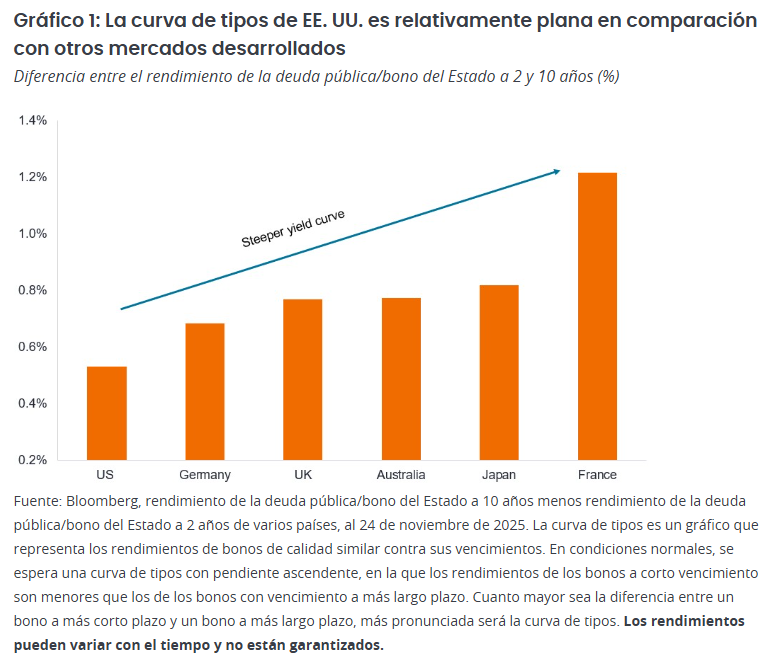

El mandato de Jerome Powell como presidente de la Reserva Federal de Estados Unidos (Fed) finaliza en 2026. La Casa Blanca se inclina por que el próximo presidente sea del «Equipo Trump», lo que implica una política monetaria flexible. Quienquiera que sea designado para el cargo ayudará a dar forma no solo a la política monetaria estadounidense, sino también al régimen de riesgo de los mercados a nivel mundial. Cabe esperar un mayor escrutinio sobre si los recortes están justificados (en respuesta a la debilidad del crecimiento económico o del empleo) o se consideran procíclicos (relajación a pesar de un fuerte crecimiento o una inflación por encima del objetivo). En cualquier caso, esperamos que los recortes tiren hacia abajo del extremo corto de la curva de tipos. Las perspectivas a lo largo de la curva son más ambiguas, lo que nos lleva a favorecer en general los valores a corto plazo, con la duración (sensibilidad a los tipos) más táctica durante todo el año.

Por lo demás, la contención de la inflación debería mantener en general la política monetaria del lado de los inversores en renta fija. Esperamos que el Banco de Inglaterra y del BCE pongan en pausa más recortes de tipos, mientras que en los mercados emergentes es probable que Brasil registre reducciones. Incluso que el Banco de Japón sea el principal caso atípico entre los mercados desarrollados, ya que sube los tipos como parte de su proceso de normalización de la política.

Emisión de deuda de IA: ¿Demasiado de algo bueno?

La oferta y la demanda de bonos corporativos fueron favorables durante la mayor parte de 2025, ya que los inversores buscaron el aumento del rendimiento del crédito. Si bien vemos un apetito continuo por los bonos corporativos a lo largo de 2026, reconocemos que el mercado tendrá que absorber una fuerte financiación relacionada con la inteligencia artificial (IA), particularmente para los centros de datos.

Después de haber sido la niña bonita del crecimiento autofinanciado, los sucesivos aumentos de capital de deuda de los hiperescaladores a fines de 2025 fueron una sorpresa, incluso si esto fue principalmente de empresas de grado de inversión (IG). Con afirmaciones de que el CapEx de infraestructura global de IA podría totalizar US $ 4 billones para 2030, es probable que esto exceda los flujos de efectivo entre las empresas tecnológicas, requiriendo financiamiento de deuda (tanto pública como privada) e impulsando la tecnología como una acción del mercado IG de EE. UU. muy por encima de su nivel actual del 7%.1 Si esto es un gasto derrochador, entonces puede expresarse más en la volatilidad de la renta variable. Los tenedores de bonos IG aún serían remunerados, porque muchos de los hiperescaladores parten de una posición de deuda neta baja o nula y tienen flujos de efectivo/liquidez saludables de las operaciones existentes.

Pueden surgir oportunidades en sectores que se benefician del gasto en IA, como los servicios públicos, donde los ingresos pueden ser más estables y la obsolescencia de las infraestructuras de electricidad y agua es menos problemática. Dado el tamaño de los acuerdos recientes, probablemente deberíamos esperar que la financiación de la deuda ligada a IA ejerza presión al alza sobre los diferenciales en 2026, con un efecto dominó entre las calificaciones y los sectores. Europa puede verse menos afectada, dado que es probable que la oferta de deuda de IA esté más sesgada hacia Estados Unidos.

Aferrarse y buscar la resiliencia

El panorama de la oferta puede ser más desafiante para los bonos corporativos en 2026, pero los fundamentos parecen sólidos. Los niveles de apalancamiento, en conjunto, se sitúan en torno a la media de los últimos 10 años, y la cobertura de intereses sigue siendo elevada tanto para el crédito IG como para el HY en Estados Unidos y Europa3. Las expectativas de beneficios para 2026 son, en general, positivas4, que debería poner de relieve los flujos de caja y los reembolsos a los inversores en bonos, ayudando a contener los impagos.

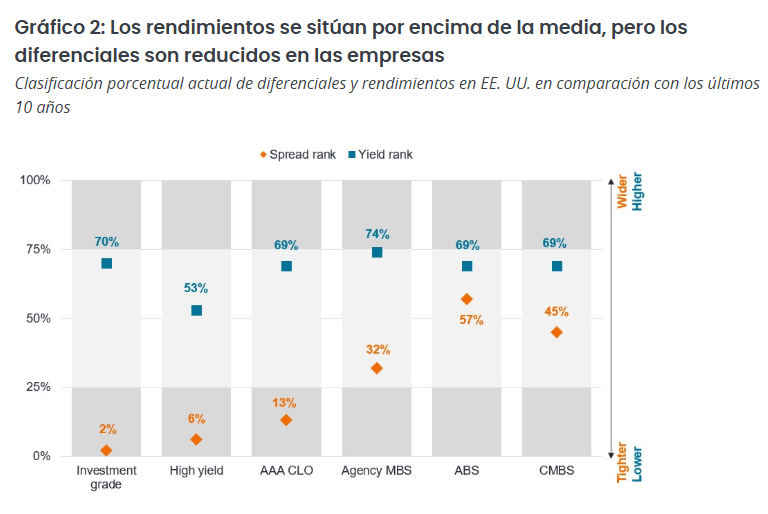

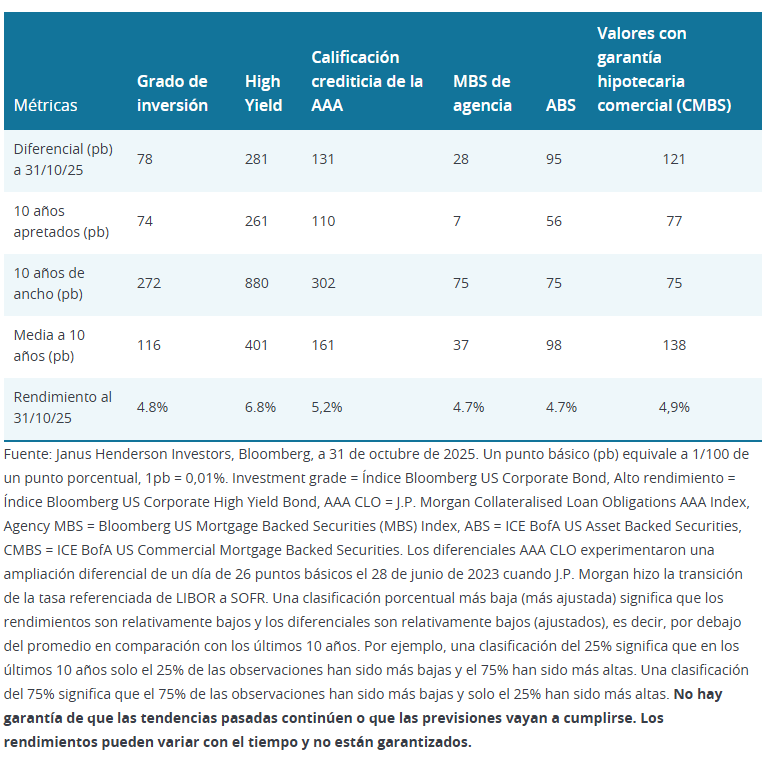

La confianza para prestar dinero a los prestatarios es alta, por lo que los diferenciales de crédito (el rendimiento adicional que pagan los bonos corporativos sobre la deuda pública de vencimiento similar) se encuentran en niveles históricamente ajustados (bajos), aunque están más cerca de los niveles medios para activos titulización como los valores respaldados por activos (ABS) y los valores respaldados por hipotecas (MBS) (véase el gráfico 2).

Con los diferenciales corporativos ajustados, consideramos cada vez más importante la gestión activa, con un enfoque en evitar emisores con un flujo de caja en deterioro, pero también tratando de extraer valor relativo entre créditos con valoraciones exigentes e infravalorados. Sin embargo, los rendimientos siguen siendo elevados en comparación con gran parte del período transcurrido desde la crisis financiera mundial de 2008, lo que puede resultar valioso en un contexto de caída de los tipos de interés en Estados Unidos. Esto ofrece cierto margen de rentabilidad para que las rentabilidades (TIR) bajen, pero el posible beneficio de los inversores depende de cómo se comporten los diferenciales.

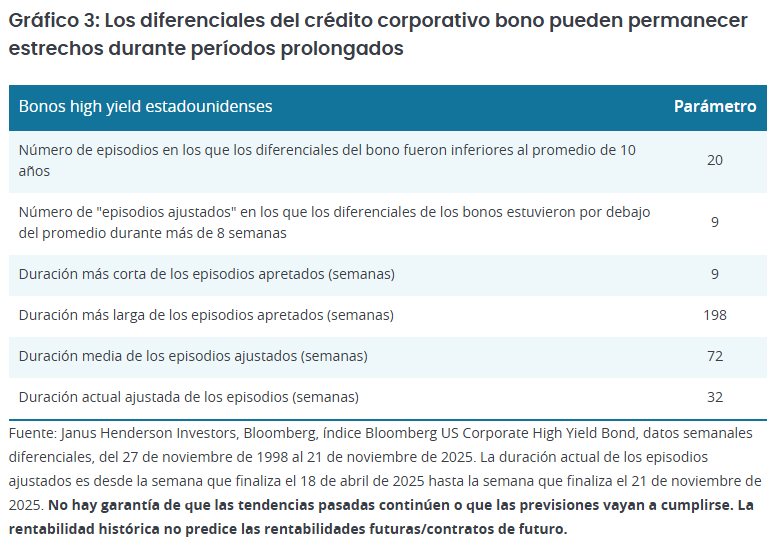

El hecho de que los diferenciales sean estrechos no implica que no puedan mantenerse en niveles estrechos durante largos periodos si las condiciones son favorables. Por ejemplo, si tomamos el mercado de bonos high yield de EE.UU. que se remonta a 1998 y comparamos cuántas semanas los diferenciales han sido más ajustados que su promedio móvil de 10 años, hubo 20 períodos. Algunos de estos periodos fueron cortos, por ejemplo, menos de un mes, por lo que son solo ruido. Sin embargo, si solo incluimos períodos que duran más de ocho semanas, podemos reducirlo a nueve «episodios ajustados«, la más corta de las cuales fue de nueve semanas (hasta el 30 de abril de 2010) y la más larga de 198 semanas (hasta el 21 de febrero de 2020). La duración promedio de estos episodios ajustados es de 72 semanas, por lo que el episodio actual en el que nos encontramos puede tener más tiempo de duración.

El Gráfico 2 demostró que los diferenciales siguen siendo relativamente amplios entre los activos de titulización. Deberían abundar las oportunidades en los sectores de titulización del mercado, donde los cambios normativos (a saber, la recalibración del capital de Solvencia II y la nueva propuesta de Basilea III) podrían dar lugar a posibles reducciones de las ponderaciones de riesgo, aumentando el apetito por tramos de préstamos e hipotecas de mayor calidad por parte de bancos y aseguradoras. Seguimos pensando que los CLOs con calificación AAA ofrecen rentabilidades (TIR) atractivas por encima de las ofrecidas por los mercados monetarios.

Con respecto a titulizados de activos (ABS), creemos que la preocupación por el crédito al consumo es exagerada fuera de un pequeño subconjunto. Reconocemos que los prestatarios de menores ingresos enfrentan desafíos debido al débil crecimiento de los ingresos y se benefician menos del efecto riqueza del aumento de los precios de los activos, que crea tensión en algunas áreas. Esto exige ser selectivos, pero en general los consumidores estadounidenses siguen remunerando bien sus deudas. A menudo se pasa por alto que las normas de concesión de préstamos evolucionan con la salud del consumidor, lo que lleva a prácticas crediticias más conservadoras a medida que el consumidor se debilita.

En nuestra opinión, los valores vinculados al sector inmobiliario siguen ofreciendo oportunidades selectivas. Los bonos de titulización hipotecaria emitidos por agencias (MBS de agencia) presentan diferenciales más cercanos a niveles medios históricamente. El entorno técnico es sólido y está mejorando, ya que la relajación normativa en Estados Unidos y Europa y la bajada de los tipos de interés a corto plazo deberían impulsar la demanda de MBS.

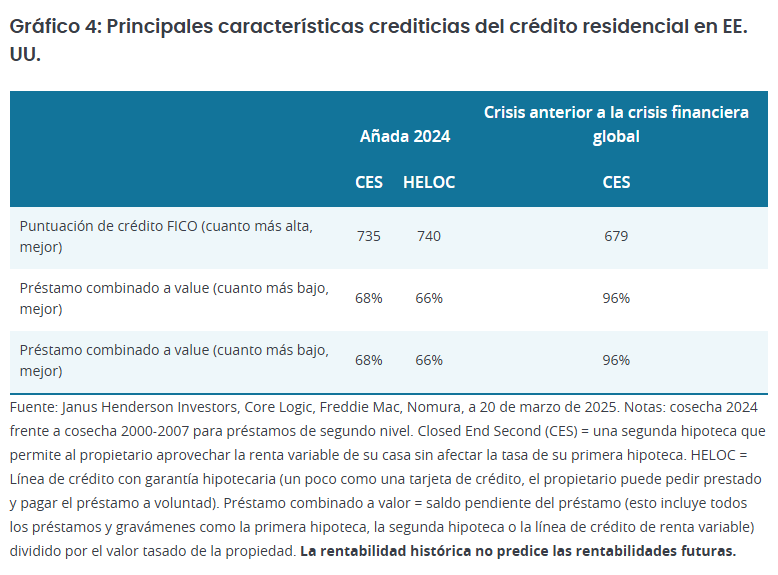

En cuanto al crédito hipotecario, los fundamentos siguen siendo sólidos, respaldados por una suscripción disciplinada, la apreciación anterior del precio de la vivienda y las restricciones estructurales de la oferta de viviendas. Como muestra el Gráfico 4, los créditos hipotecarios más recientes son de mucha mejor calidad que los que precedieron a la crisis financiera mundial.

Asuntos privados

El mercado de crédito privado sigue expandiéndose y evolucionando a medida que las instituciones, en particular, buscan el potencial de ingresos y las rentabilidades ajustadas al riesgo de calidad que ofrece el crédito privado. Las narrativas que se desarrollarán en los mercados de crédito públicos tendrán su equivalente en los mercados privados. El crédito privado debe desempeñar un papel en la construcción de infraestructuras tecnológicas, sobre todo porque los mercados privados son líderes en ámbitos como el fintech.

No vemos que las sonadas quiebras de Tricolor y First Brands indiquen problemas sistémicos con el crédito privado, sino más bien una confluencia del efecto retardado de las subidas de tipos sobre empresas excesivamente apalancadas y de una supervisión débil. Al igual que el crédito público tiene muchas facetas, el crédito privado también. El crecimiento inicial del crédito privado se vio impulsado por el direct lending, que ofrecía rendimientos atractivos pero dependían en gran medida del éxito operativo del prestatario. Por el contrario, la financiación colateralizada (ABF, por sus siglas en inglés) vincula los préstamos a activos tangibles o financieros, como cuentas por cobrar, inventarios o bienes inmuebles. En condiciones de tensión, estos activos pueden liquidarse para apoyar el reembolso. Las operaciones con crédito privado pueden superponerse de forma que se logren absorber las pérdidas antes de que la deuda preferente esté en riesgo.

Para los inversores que buscan oportunidades en crédito privado en 2026, la estructuración de acuerdos sólidos debe ser lo más importante, junto con una supervisión rigurosa y transparencia. En nuestra opinión, los gestores que sean capaces de demostrar unos controles de riesgo superiores serán los ganadores probables.

Resumen

En conjunto, creemos que los ingresos serán el principal impulsor de los rendimientos de la renta fija en 2026. Las valoraciones caras implican que los inversores deben ser más selectivos, pero creemos que es demasiado pronto para anunciar el fin del ciclo de crédito. En nuestra opinión, los inversores deberían considerar el amplio espectro de la renta fija, utilizando no solo áreas convencionales como los bonos soberanos y corporativos, sino también considerando las oportunidades y el potencial de ingresos que ofrecen los activos de titulización y el crédito privado.

El enfoque en el gasto tecnológico también puede significar que 2026 sea un año en el que los inversores observen cada vez más la innovación que tiene lugar en el mundo de la renta fija, desde el uso creciente del análisis cuantitativo hasta la tokenización, factores que creemos que darán forma a la renta fija en los próximos años.

Tribuna de Alex Veroude, CFA, director de renta fija de Janus Henderson