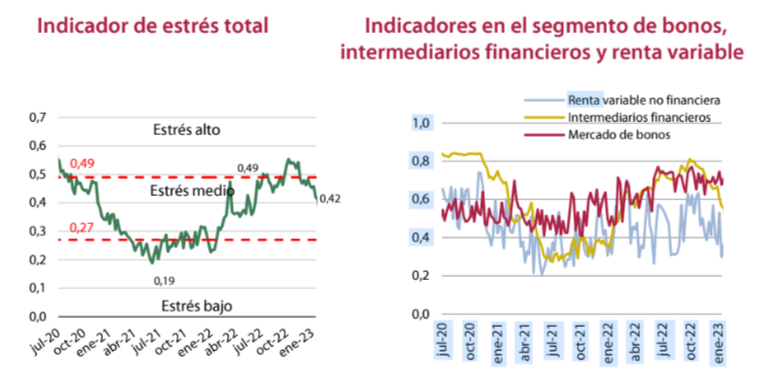

El indicador de estrés de los mercados de la CNMV se sitúa en zona de riesgo medio, tras permanecer varias semanas en zona de riesgo alto

| Por Daniel Yustas | 0 Comentarios

La Comisión Nacional del Mercado de Valores (CNMV) ha hecho pública la Nota de Estabilidad Financiera correspondiente al mes de diciembre de 2022, en la cual se describe el descenso del indicador de estrés hasta 0,42 (riesgo medio) tras haberse mantenido varias semanas en zona de riesgo alto. Este descenso está en línea con la mayor estabilidad registrada en los mercados financieros y con una bajada de los riesgos percibidos tras el verano. El nivel máximo se alcanzó en octubre (en 0,55) en momentos en que la incertidumbre propició caídas en los precios de la mayor parte de los activos, a diferencia de otros periodos de crisis.

Los últimos datos revelan que los niveles de estrés más altos se registran en los dos segmentos de renta fija (bonos y mercado monetario). La correlación se ha incrementado progresivamente.

El escenario macroeconómico de los últimos meses se caracteriza por una mayor resiliencia de la actividad económica, si bien las previsiones siguen apuntando a una desaceleración del crecimiento, que podría desembocar en una recesión puntual y transitoria en algunas economías europeas, y por el aumento de la inflación. En la segunda mitad de 2022, la política monetaria continuó endureciendo su tono, pero de forma menos abrupta. En 2023, la magnitud de las subidas de tipos de interés y de otras decisiones dependerá del grado de ralentización de la inflación, de la erosión de la actividad y, sobre todo, del anclaje de las expectativas de precios.

En España la desaceleración de la actividad está siendo menos intensa que en Europa, al verse relativamente menos afectada por la guerra de Rusia y Ucrania, y al recuperar el dinamismo de sectores que se habían visto fuertemente lastrados por la pandemia. El crecimiento medio esperado para 2023 es del 1,2-1,3 %, frente al 0,5 % en la zona euro. De la misma manera, se espera una menor inflación en 2023.

Los mercados de acciones mostraron caídas de los precios en el tercer trimestre del año pasado debido a un nuevo aumento de los riesgos percibidos, pero en el tramo final de 2022 y principios de 2023 se han observado aumentos de las cotizaciones. El balance anual de 2022 dejó caídas significativas en los principales índices bursátiles entre los que el Ibex 35 se comportó relativamente mejor, con un descenso del 5,6 %. En los mercados de deuda, el intenso giro de la política monetaria marcó el fin de la era de tipos de interés reducidos. Las rentabilidades de los bonos soberanos a 10 años aumentaron entre 2,3 y 3,5 puntos porcentuales (p.p.) en el año, mientras que las primas de riesgo experimentaron alzas que no fueron muy significativas. Los mercados primarios, sobre todo de acciones, disminuyeron su actividad condicionados por la incertidumbre, la volatilidad y las caídas de precios.

Las fuentes de incertidumbre que rodean el panorama financiero siguen siendo múltiples y de diferente naturaleza. Las más relevantes continúan asociadas al fuerte aumento de los tipos de interés y, en paralelo, del coste de financiación de los agentes en un entorno de elevada inflación. La subida de los tipos de interés trae consigo pérdidas por valoración de las carteras de renta fija que pueden continuar en 2023. El aumento de la inflación, por su parte, además de reducir la renta disponible de las familias, disminuye la rentabilidad real de los activos, por lo que pueden acentuarse los incentivos de los inversores para adquirir activos con mayores expectativas de rendimiento, que, en general, llevan aparejados riesgos más elevados.

El mayor coste de financiación afecta especialmente a aquellos agentes más endeudados y con posibilidad de riesgo de crédito a medio plazo. Por último, cabe señalar el mantenimiento de la importancia de los riesgos cibernéticos y también de aquellos relacionados con los criptoactivos.

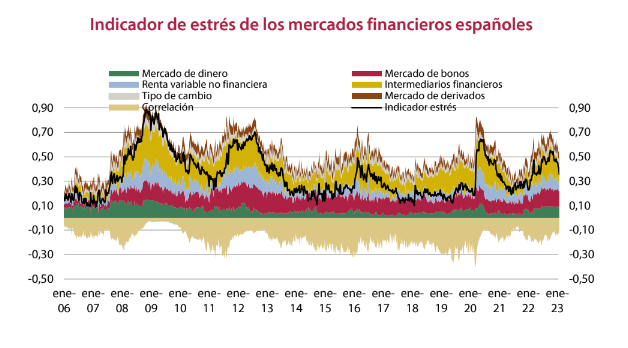

La Nota de Estabilidad Financiera presenta un amplio panel de indicadores, entre los que destacan el indicador de estrés de los mercados financieros españoles y los denominados mapas de color (también conocidos como mapas de calor). El primero proporciona una medida en tiempo real del riesgo sistémico en el sistema financiero español, que oscila entre 0 y 1 y se obtiene mediante agregación ponderada de los niveles de estrés estimados en los seis segmentos siguientes: renta variable, renta fija, intermediarios financieros, mercados monetarios, derivados y mercado de cambios Los mapas de color permiten visualizar la evolución de las categorías de riesgo.

Puede acceder a la Nota completa a través de este link.