El 60% de los países de la zona euro podría caer en recesión en 2023

| Por Beatriz Zúñiga | 0 Comentarios

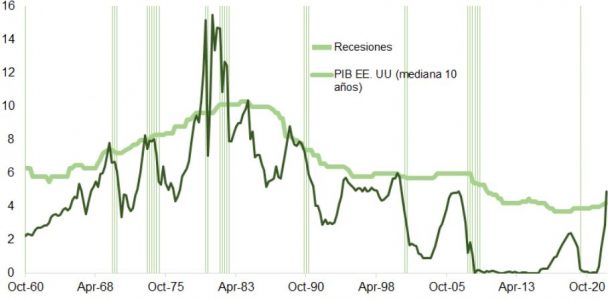

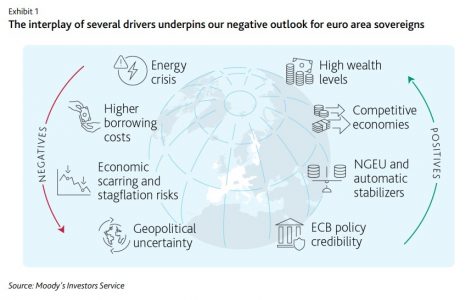

La perspectiva para la solvencia soberana en la zona euro en 2023 es negativa, según el último informe de Moody’s. La firma considera que la crisis energética, la subida de los tipos de interés y la ralentización del crecimiento mundial desencadenarán una leve recesión. “Prevemos que las economías en contracción de Alemania, Italia y Eslovaquia reduzcan este año su PIB por debajo de los niveles previos a la pandemia”, señalan.

“Las medidas de apoyo a nivel nacional y de la Unión Europea y el alivio de la interrupción de las cadenas de suministro mundiales suavizarán algunos de estos efectos, pero siguen previendo que el 60% de los países soberanos de la zona del euro estarán en recesión en 2023″, afirma Heiko Peters, Vicepresidente-Analista Senior de Moody’s.

Según explica el informe, la incertidumbre energética, el endurecimiento potencialmente severo de las condiciones financieras y las posibles perturbaciones políticas en países con un espacio fiscal limitado e instituciones débiles elevan los riesgos de sus previsiones económicas y fiscales de referencia, que consideran que ya son de por sí débiles.

Además, la firma argumenta que si se materializa, la estanflación podría tener graves consecuencias crediticias para algunos soberanos del sur de Europa. “A más largo plazo, los elevados precios de la energía también podrían debilitar la competitividad de precios de la región y provocar un declive estructural de sus bases industriales en ausencia de medidas gubernamentales eficaces.

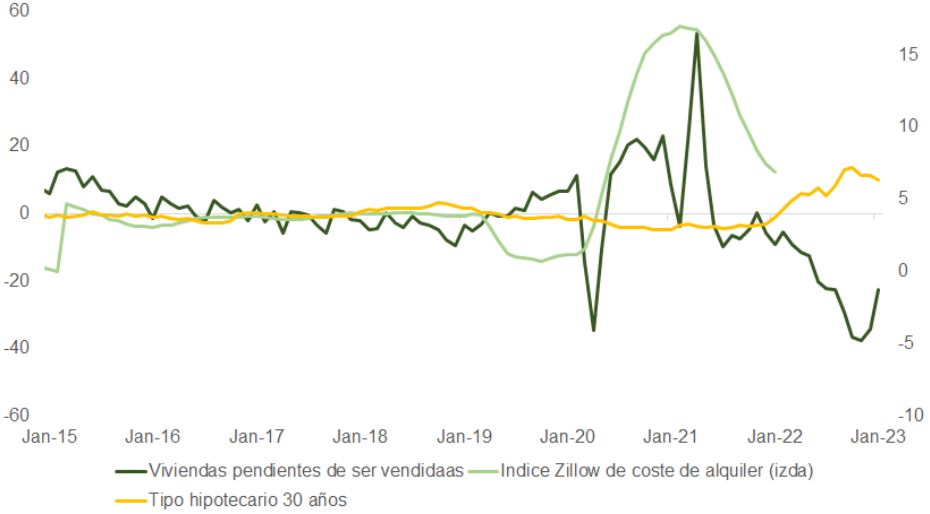

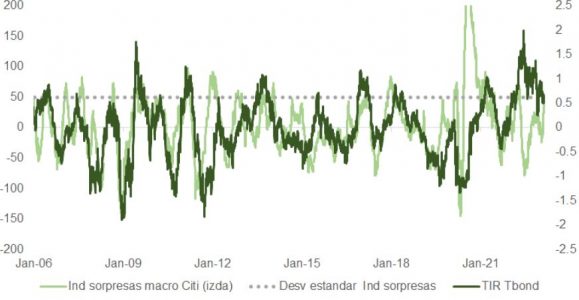

En este sentido, el débil crecimiento, la elevada inflación y las prioridades contrapuestas del BCE aumentan el riesgo de estanflación. “El BCE señaló que es probable que se produzcan nuevas subidas de tipos tras aumentar su tipo de interés oficial al 2,5% a mediados de diciembre de 2022. También dijo que empezará a descargar gradualmente las tenencias de bonos a partir de marzo de 2023. Sin embargo, las divergencias en el ciclo económico de los países soberanos de la zona del euro y las diferencias en las estructuras económicas y financieras (incluida la estructura de los mercados hipotecarios) siguen siendo amplias, lo que debilitará la transmisión de un tipo de interés único. Una respuesta lenta con respecto a la Reserva Federal, en particular, podría provocar una nueva depreciación del euro con respecto al dólar estadounidense, lo que alimentaría aún más las presiones inflacionistas. Los países del sur de Europa son los más vulnerables a la estanflación debido a su mayor exposición a la inflación arraigada, sus limitadas capacidades políticas y un espacio fiscal más limitado”, apunta el documento en sus conclusiones.

Por último, el informe apunta que, aunque no es el caso base de Moody’s, una escalada del conflicto Rusia-Ucrania que implicara a países de la OTAN y/o de la UE tendría implicaciones crediticias negativas.

¿Qué podría suavizar la situación económica?

Respecto al otro lado de la moneda, indica que la inversión vinculada al fondo europeo de recuperación pospandémica suavizará la contracción económica.

“Las subvenciones disponibles en el marco del Mecanismo de Recuperación y Reactivación (MRF) ascienden al 2,3% del PIB, es decir, una media del 0,5% anual durante 2022-26, pero los estrangulamientos de larga duración, como la escasez de mano de obra y de material y los largos procedimientos burocráticos, presentan importantes riesgos de aplicación. Los países también han solicitado préstamos por valor de alrededor del 1,1% del PIB durante el mismo periodo. Los mayores beneficiarios en términos de PIB son Croacia (dotación del FRR del 9,7% del PIB), Grecia (9,6%) y Portugal (7,2%)”, indican.

A esto se suma, tal y como indica el informe, los programas discrecionales de apoyo público y la puesta en marcha de los estabilizadores automáticos que limitarán los efectos económicos y sociales de la crisis energética. Sin embargo, advierten que, junto con el aumento gradual del gasto en intereses, también ampliarán el déficit medio de la zona del euro hasta el 4,1% del PIB desde el 3,9% del PIB en 2022.

“Si se incluye el gasto financiado por los fondos de recuperación de la UE y el presupuesto ordinario, la política fiscal de la zona del euro generará presiones inflacionistas moderadas y será contraria al endurecimiento del BCE. Un diferencial negativo entre los tipos de interés y el crecimiento dará lugar a un descenso moderado de la carga media de la deuda de la región hasta el 93% del PIB, pero ésta sigue siendo muy superior a los niveles prepandémicos del 84%”, argumenta.

Por otra parte, recuerda que el aumento de los tipos de interés seguirá debilitando las métricas de asequibilidad de la deuda, como la relación entre pagos de intereses e ingresos, hasta el 3,9% en 2023 y el 4,2% en 2024 (la lectura más alta desde 2017), desde los mínimos históricos del 3,1% en 2021.