Por qué las acciones del sector salud podrían destacar en 2026

| Por Elsa Martin | 0 Comentarios

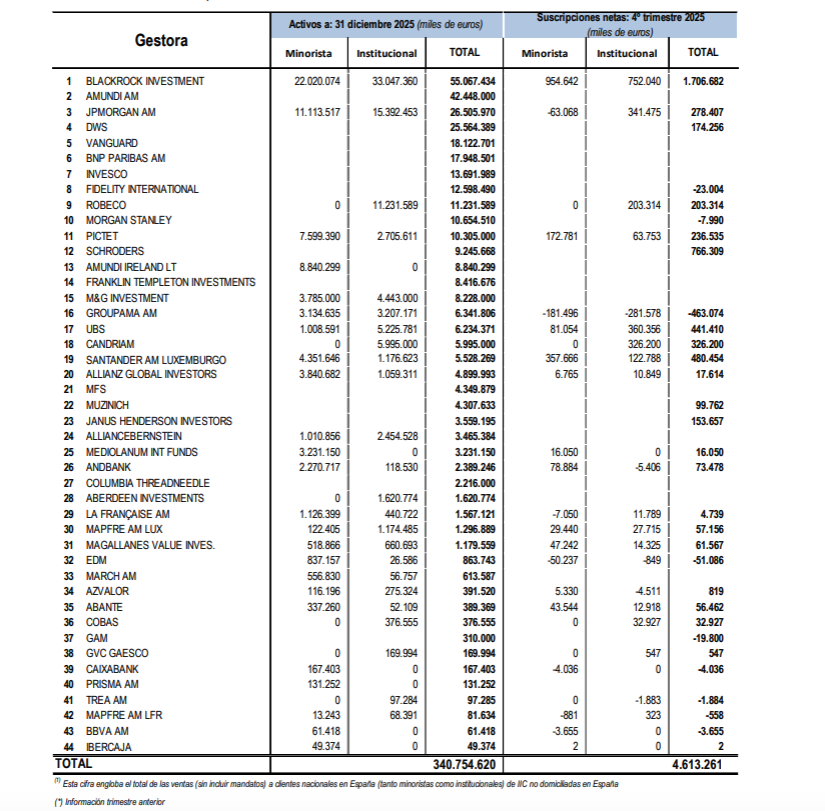

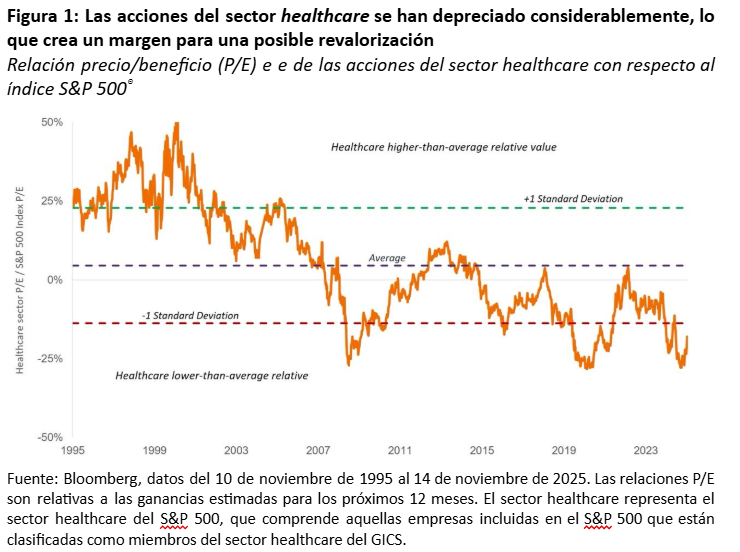

Durante gran parte del año pasado, la incertidumbre política dominó el sector healthcare o de salud, lo que provocó un periodo de bajo rendimiento que dio lugar a algunas de las relaciones precio-beneficio (PER) relativas más bajas de la historia del sector (Anexo 1).

Sin embargo, al comenzar un nuevo año, algunos riesgos normativos han comenzado a disminuir. Por un lado, los inversores ven ahora una forma de eludir los onerosos aranceles farmacéuticos y tienen más claridad sobre la reforma de los precios de los medicamentos. La Administración de Alimentos y Medicamentos (FDA) también ha demostrado su apoyo a una industria biofarmacéutica estadounidense fuerte, al haber cumplido en gran medida los plazos de revisión en 2025 y haber introducido nuevos programas para acelerar la aprobación de medicamentos.

Además, los avances médicos han continuado, beneficiándose de nuevas modalidades y tecnologías farmacológicas innovadoras. Se trata de una situación que, en nuestra opinión, podría dar lugar a importantes oportunidades de riesgo/recompensa para determinadas áreas de la asistencia sanitaria en 2026. A continuación, indicamos dónde creemos que deberían fijarse los inversores.

Biotecnología emergente

Las empresas biotecnológicas de pequeña y mediana capitalización fueron las más afectadas por las preocupaciones políticas durante la mayor parte de 2025, a medida que aumentaba la inquietud sobre la futura orientación de la FDA y la posibilidad de que se aplicaran aranceles elevados a los productos farmacéuticos y se estableciera un precio de los medicamentos para la nación más favorecida (lo que alinearía los precios de los medicamentos en Estados Unidos con los de otros países ricos). Las acciones de las empresas biotecnológicas emergentes se vendieron masivamente, y el índice de empresas biotecnológicas de pequeña y mediana capitalización cayó más de un 40 % en la primera parte del año.

Sin embargo, desde principios de abril, el subsector se ha recuperado y ahora está en camino de terminar 2025 con ganancias de dos dígitos. A esa recuperación ha contribuido el hecho de que, a pesar de los recortes presupuestarios y de personal, la FDA ha logrado en general funcionar con normalidad e incluso ha introducido nuevos programas para acelerar el desarrollo de medicamentos. Además, el acuerdo alcanzado entre Pfizer y la Casa Blanca, en el que Pfizer se comprometió a realizar gastos de capital adicionales y a aplicar descuentos a determinados medicamentos en Estados Unidos, demostró que la industria disponía de opciones para evitar las propuestas más draconianas en materia de aranceles y precios de los medicamentos.

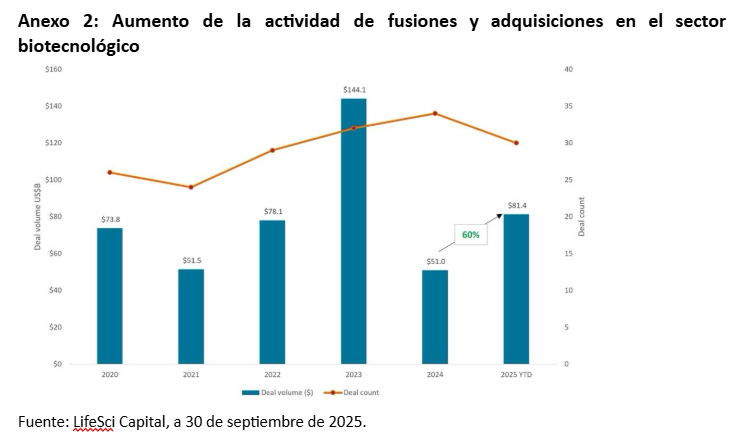

Creemos que el impulso podría continuar el próximo año. A pesar de la recuperación de las acciones biotecnológicas, el sector sigue estando muy lejos de recuperar los máximos alcanzados a principios de 2021. La bajada de los tipos de interés también podría impulsar el interés de los inversores por activos de mayor duración, como los biotecnológicos, y facilitar la financiación de fusiones y adquisiciones (M&A). De hecho, para 2025, la actividad de fusiones y adquisiciones en el sector biotecnológico ya ha superado la de 2024 (gráfico 2) y podría mantener su ritmo hasta 2026, ya que las grandes empresas farmacéuticas se enfrentan a la presión de sustituir cientos de miles de millones de dólares en ingresos por medicamentos que perderán la protección de las patentes en los próximos años.

Las empresas biotecnológicas de pequeña y mediana capitalización podrían ser las grandes beneficiarias de esas fusiones y adquisiciones. En la actualidad, estas empresas están desarrollando la mayoría de los nuevos medicamentos innovadores y, en 2025, representaban el 57 % de los objetivos de adquisición del sector.

La restricción de los mercados de capitales también ha contribuido a que el sector sea más ágil y disciplinado. En 2025 había un 21 % menos de empresas biotecnológicas cotizadas que hace casi cuatro años. Las empresas que siguen siendo públicas han sobrevivido centrándose en la ciencia innovadora y ofreciendo datos clínicos positivos. De hecho, se estima que el 82 % de las empresas biotecnológicas públicas tienen ahora «muy buenas» líneas de medicamentos o terapias en desarrollo que tienen el potencial de mejorar significativamente el nivel de atención en su categoría de enfermedades. En 2022, esa cifra era solo del 47 %.

A lo largo del año pasado se observaron pruebas de esta innovación, entre ellas el primer nuevo mecanismo de acción aprobado en décadas para la esquizofrenia, los primeros tratamientos para la MASH (enfermedad del hígado graso) y el síndrome de Prader-Willi (una enfermedad genética rara que afecta al desarrollo de los niños), nuevos fármacos para la miocardiopatía causada por la amiloidosis TTR y el primer tratamiento aprobado para la bronquiectasia, una enfermedad pulmonar.

Esta mejora en el desarrollo de la cartera de productos se está traduciendo en mayores ganancias potenciales, ya que cada vez más terapias tienen una gran aceptación entre los pacientes. Entre 2017 y 2024, solo alrededor del 20 % de las empresas del índice S&P Biotechnology Select Industry Index fueron rentables, según un informe del sector. Para 2027, esa cifra podría casi duplicarse hasta alcanzar el 38 %, un hecho que podría resultar cada vez más difícil de ignorar para el mercado.

Empresas farmacéuticas diversificadas

Al igual que con la biotecnología, las acciones farmacéuticas se han recuperado en los últimos meses a medida que se ha ido aclarando el alcance de la reforma de precios de los medicamentos y los aranceles. En general, el impacto de estas nuevas políticas en los márgenes de beneficio de las empresas farmacéuticas parece manejable hasta ahora, especialmente en los casos en que los precios más bajos podrían compensarse con un mayor volumen de ventas.

Eli Lilly y Novo Nordisk, por ejemplo, acordaron recientemente reducir el coste de sus medicamentos para la pérdida de peso GLP-1, líderes en el mercado, para los programas de seguros gubernamentales y las ventas directas a los consumidores. Los nuevos precios de catálogo oscilarán entre 149 y 350 dólares al mes, frente a los más de 1000 dólares actuales. Pero, a cambio, las terapias podrán ser cubiertas por Medicare y Medicaid, los programas de salud gubernamentales que aseguran a aproximadamente 120 millones de personas en Estados Unidos. Además, Eli Lilly y Novo recibieron nuevos «cupones de prioridad nacional del comisionado» de la FDA para las versiones orales de sus GLP-1 actualmente en desarrollo, lo que podría acelerar su lanzamiento en la primera mitad de 2026.

Dado que es probable que las presiones sobre los precios persistan en 2026 y que unos 300.000 millones de dólares en ingresos por medicamentos se enfrenten a la expiración de patentes entre ahora y 2030, creemos que es importante centrarse en las empresas farmacéuticas que están creando carteras diversificadas de medicamentos nuevos y avanzados. En nuestra opinión, las empresas que lo están haciendo tienen la oportunidad de ganar cuota de mercado, especialmente en mercados finales de rápido crecimiento, como la oncología, la obesidad y otras enfermedades crónicas, y de proteger sus márgenes de beneficio aprovechando sus considerables capacidades de fabricación. También creemos que los sólidos balances de estas empresas y su fuerte generación de flujo de caja libre podrían destacar cada vez más si el aumento de las valoraciones bursátiles y las perspectivas económicas inciertas llevan a los inversores a diversificarse hacia áreas más defensivas del mercado.

Las aseguradoras se reposicionan para el crecimiento de los beneficios

Las empresas de atención médica gestionada también se han enfrentado a obstáculos normativos, como la incertidumbre en torno a las tasas de reembolso de Medicare Advantage, la elegibilidad de los pacientes para Medicaid y las preocupaciones sobre la asequibilidad en el mercado individual (con las subvenciones para los planes de la Ley de Asistencia Asequible (ACA) como principal punto de fricción en el reciente cierre del Gobierno de EE. UU.). El aumento de los costes médicos también ha lastrado los márgenes de beneficio de las aseguradoras, ya que la utilización de los servicios médicos se recuperó más de lo esperado tras la pandemia de COVID-19.

Como resultado, las valoraciones de las acciones de atención médica gestionada han caído a algunos de sus niveles más bajos en décadas. Creemos que esto crea una oportunidad para los inversores a largo plazo que pueden ser selectivos. Si bien la incertidumbre en torno a la financiación federal de Medicaid y la ACA crea riesgos a corto plazo para las empresas de estos mercados, las aseguradoras vinculadas a Medicare Advantage tienen vientos favorables más positivos. Por un lado, estas empresas han revisado el precio de sus pólizas para 2026 y han ajustado las prestaciones que ofrecen en respuesta al aumento de los costes y la reducción de las tasas de reembolso. La reducción de costes también ha sido un objetivo prioritario y ha contribuido a que varias aseguradoras hayan elevado sus previsiones de beneficios para 2026.

Creemos que las valoraciones aún no reflejan plenamente estos esfuerzos y pasan por alto otros factores de crecimiento a largo plazo, como las iniciativas de atención basada en el valor y el aumento de las inscripciones en Medicare Advantage. En nuestra opinión, esto supone una oportunidad atractiva en términos de riesgo/recompensa para los inversores, especialmente para aquellos con un horizonte temporal de varios años.

Empresas de tecnología médica y herramientas con nuevos ciclos de productos y repunte de los pedidos

Los fabricantes de dispositivos médicos no han escapado a la incertidumbre arancelaria, ya que la Administración Trump anunció a finales de septiembre que iba a poner en marcha un estudio sobre las cadenas de suministro de tecnología médica antes de introducir posibles aranceles específicos para el sector. Las interrupciones en la cadena de suministro y el aumento de los costes de los insumos también han supuesto un obstáculo para el grupo en 2025.

Sin embargo, si la experiencia del sector farmacéutico sirve de guía, creemos que los inversores no deben precipitarse en sus conclusiones y que se pueden alcanzar compromisos normativos. Mientras tanto, muchas empresas del sector están experimentando un crecimiento de dos dígitos en los ingresos gracias al lanzamiento de nuevos productos para enfermedades cardiovasculares y diabetes, dos mercados finales grandes y en crecimiento. Además, las empresas de herramientas para ciencias de la vida se han beneficiado del aumento de los pedidos, ya que su mayor cliente, la industria farmacéutica, vuelve a un entorno operativo positivo gracias a la claridad en materia de aranceles y precios de medicamentos. Una vez más, creemos que se trata de un equilibrio atractivo entre riesgo y recompensa para los inversores que pueden ser selectivos.

Tribuna de opinión firmada por Andy Acker y Dan Lyons, gestores de cartera de Janus Henderson