Motivos, sectores, geografía y perspectivas para optar por una estrategia de dividendos

| Por Irene Rodriguez | 0 Comentarios

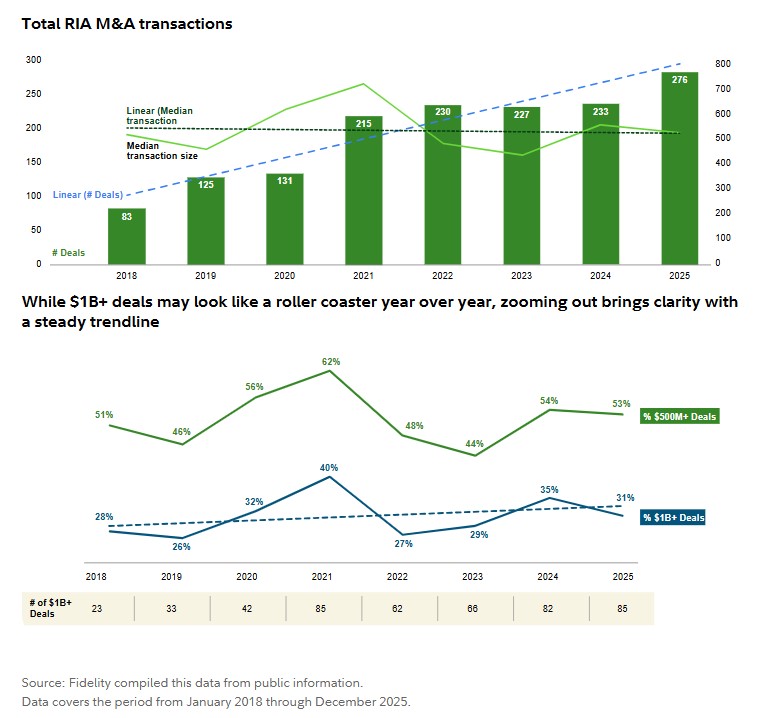

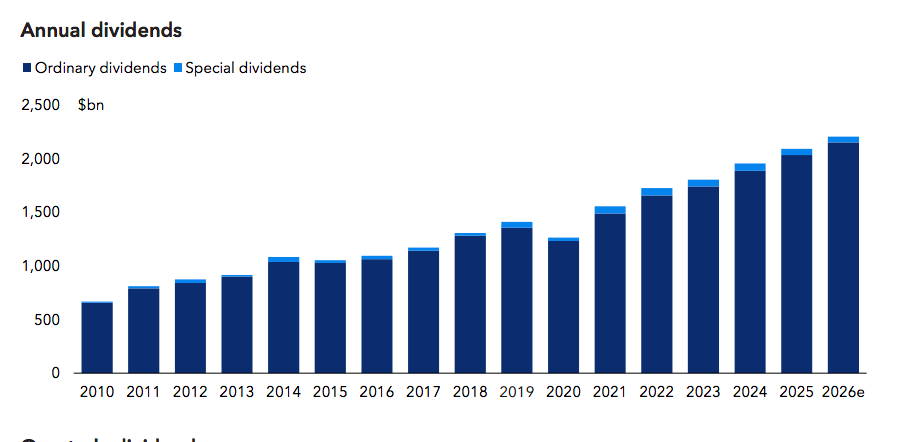

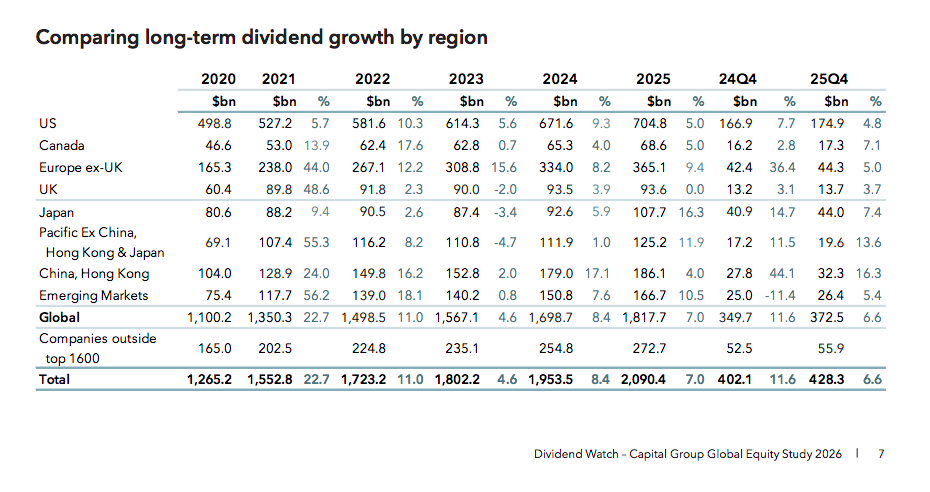

Los dividendos globales aumentaron un 7% hasta alcanzar la cifra récord de los 2,09 billones de dólares estadounidenses en 2025, según el último informa de Capital Group sobre renta variable. En concreto, sus cálculos indican que el crecimiento básico de los dividendos fue del 6% tras ajustar los tipos de cambio, los pagos extraordinarios y los factores de calendario. Mientras que, a nivel de empresa, el crecimiento medio de los dividendos fue del 5,8%.

La gestora explica que estos datos se vieron reforzados por los buenos resultados del cuatro trimestre de 2025, con unos pagos que alcanzaron los 428.000 millones de dólares estadounidenses, lo que pone de relieve la resistencia del crecimiento de los dividendos». Destacada que el crecimiento de los ingresos y del núcleo en el cuarto trimestre fue del 6,5% y del 5,9%, respectivamente.

En opinión de Alexandra Haggard, directora de servicios de clases de activos para Europa y Asia-Pacífico en Capital Group, estas cifras récords estuvieron respaldadas por unos beneficios sólidos y una fortaleza generalizada en todas las regiones y sectores, solo con solo algunos puntos débiles aislados.

«De cara a 2026, hay muchos signos alentadores para el año que viene, con la expansión de los mercados bursátiles mundiales, un mayor número de empresas que impulsan la rentabilidad y unos dividendos bien respaldados por las perspectivas de beneficios. Los flujos de dividendos pueden ser un indicador sólido de la salud y estabilidad financiera de una empresa y, con una exhaustiva labor de análisis y selección, las gestoras activas como Capital Group pueden identificar las empresas que reparten y aumentan sus dividendos a largo plazo. Creemos que los dividendos siguen siendo una importante fuente de estabilidad para los inversores a largo plazo», señala Haggard.

Tendencias sectoriales

A la hora de hablar de tendencias, el informe destaca que el sector financiero fue el factor que impulsó en mayor medida el crecimiento de los dividendos en 2025, y los sectores de seguros y finanzas en general registraron rápidos aumentos en los pagos, del 12,5% y el 16,8%, respectivamente.

La tecnología registró el segundo crecimiento básico más rápido, liderado por el software y los servicios de Tecnologías de la Información (TI), que registraron un aumento básico del 13%. Los dividendos del software fueron en general comparables a los del sector automovilístico de hace una década, pero en 2025 fueron un 45% mayores, alcanzando la cifra récord de 64.100 millones de dólares estadounidenses. Los sectores farmacéuticos, de servicios públicos, de medios de comunicación y de maquinaria, en particular el aeroespacial y defensa, también contribuyeron de manera significativa. Solo la minería, los fabricantes de automóviles y el sector del petróleo, el gas y la energía registraron menores pagos, lo que refleja una combinación de menores beneficios en las industrias cíclicas.

Dividendos por mercados

Desde el punto de vista geográfico, el crecimiento se extendió ampliamente, con pagos récord en 30 de los 46 mercados o territorios del índice Capital Group², incluidos Estados Unidos, Japón, Canadá, Singapur, Hong Kong, Taiwán y la mayor parte de Europa. La debilidad del dólar estadounidense impulsó el número de récords en dólares.

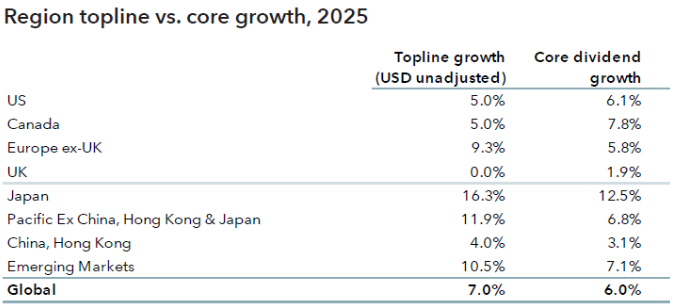

Japón lideró el camino, con un aumento de los pagos dos veces superior (+12,5%) al promedio mundial, lo que refleja una mayor atención a la gobernanza y la remuneración de los accionistas, mientras que Estados Unidos, los mercados emergentes, Canadá y Europa registraron un crecimiento básico de entre el 6% y el 7% durante el año. El crecimiento de los pagos en Estados Unidos se ha normalizado tras el impulso de las grandes empresas tecnológicas en 2024, mientras que en Europa se registraron aumentos generalizados en la mayoría de los países y sectores, con un crecimiento medio de los dividendos del 6,8%, por encima de la media mundial.

Australia, con su fuerte exposición a los recursos y a los bancos de crecimiento más lento, fue un punto débil notable. El Reino Unido se quedó rezagado debido a la minería y las telecomunicaciones, mientras que en China, la presión sobre los beneficios empresariales se transmitió mecánicamente a los dividendos a través de ratios de pago fijos.

El crecimiento del dividendo bruto en España del 14,1% se tradujo en un aumento básico del 12,7%, el más alto del mundo, una vez eliminados los efectos del fortalecimiento del euro y los cambios en el calendario. La mitad del aumento provino de los bancos españoles, que distribuyeron una cifra récord de 12.200 millones de euros, y solo Sabadell representó una cuarta parte del aumento entre las empresas españolas de nuestro índice, ya que aumentó su reparto como parte de una defensa contra la adquisición.

Estudio sobre renta variable global de Capital Group: Edición 3 de Informe de Dividendos

Perspectivas de dividendos para 2026

La proyección para 2026 es un crecimiento del pago total del 5,4%, un nuevo récord de 2,20 billones de dólares estadounidenses, lo que equivale a un crecimiento básico del 5,7%. Para Mario González, responsable del negocio de Capital Group en España, US offshore y LatamA; y Álvaro Fernández, corresponsable del negocio España y Portugal, los dividendos son una de las formas más tangibles que tienen las empresas de compartir su éxito con los inversores.

«En un entorno dominado por la incertidumbre geopolítica, las tensiones arancelarias y las fases alternas de volatilidad, las empresas que pagan dividendos y demuestran que pueden hacerlos crecer de forma sostenible a lo largo del tiempo ofrecen estabilidad a las carteras. Nuestro último informe de dividendos i destaca cómo los dividendos globales alcanzaron un récord de 2,09 billones de dólares en 2025 y se prevé que los pagos aumenten hasta los 2,20 billones de dólares en 2026. Para los inversores , los dividendos pueden seguir siendo una fuente fiable de ingresos y resistencia en cualquier condición del mercado», dsetacan.