Cura del cáncer, nutrición y metaverso: la renta variable temática adquiere protagonismo en la III edición en España del Funds Society Invesment Summit

| Por Alicia Miguel | 0 Comentarios

En las crisis están las oportunidades y en este complejo escenario marcado por una alta inflación, las subidas de tipos por parte de las autoridades monetarias y la volatilidad de los mercados hay estrategias que pueden funcionar muy bien. Los expertos de seis gestoras internacionales, Candriam, GAM, Invesco, M&G Investments, Neuberger Berman y Pictet AM, presentaron sus ideas en el III Funds Society Investment Summit, celebrado los pasados 20 y 21 de octubre en el Monasterio de Santa María de Valbuena, en Valladolid.

Además de ideas en renta fija flotante, global macro con deuda soberana y divisas y renta variable value estadounidense, presentadas por M&G, GAM y Neuberger Berman, en este artículo presentamos las ideas de otras tres gestoras, Candriam, Invesco y Pictet AM, que abogan por la renta variable temática como una apuesta a largo plazo y compatible con momentos tan complicados como el actual.

Renta variable para tratar el cáncer: la idea de Candriam

“El futuro parece complicado pero el hoy no está tan mal”, analizaba el escenario global José Ignacio Martín Villalba, director de Relaciones Institucional en Candriam. “No hay ningún país que a día de hoy esté en recesión. EE.UU., Japón y Australia gozan de pleno empleo, la UE se acerca a niveles prepandemia… pero tenemos mucho miedo al futuro. Y hay algunas que ideas tienen sentido, tengamos un escenario de recesión o de crecimiento. No es que la macro no tenga sentido pero este año nadie ha acertado con las previsiones –la Fed tampoco-“, recordaba.

Viendo el mercado, ofrecía algunas ideas de inversión: “Creemos que los bonos flotantes en IG son el activo con la relación riesgo-retorno más atractiva para una situación de subidas de tipos y sin una recesión fuerte”. Con respecto al high yield, cree que el riesgo-retorno tiene sentido pero le preocupa la iliquidez del mercado.

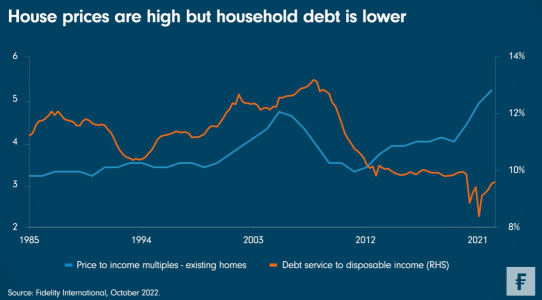

En renta variable, en un escenario de dudas en las subidas de tipos, hay nichos donde en la gestora ven valor. “El país que más nos gusta es Australia: es una economía pequeña (con 30 millones de habitantes) pero exportador de hierro, y el mayor de gas licuado del mundo, también es muy fuerte en exportación de soft commodities, y su sistema bancario está saneado y sin deuda”, defiende. El experto recordaba que el país empezó a subir tipos antes que la Fed y la última alza ya fue de 25 puntos básicos, con una inflación algo más controlada. Además cuenta con “tranquilidad política y un sistema jurídico anglosajón”. También ve valor en determinadas compañías inmobiliarias, y REITs, si no están muy apalancados.

Y más allá de estas ideas en renta fija y en bolsa, habló de la apuesta de la gestora. “En renta variable, sobre todo lo que tiene muchísimo sentido a día de hoy es la sanidad”. “La población envejece, prono habrá más gente por encima de 60 años que niños por debajo de 15. Si lo vemos desde una perspectiva de inflación, las grandes compañías ya han acometido la inversión fuerte y no les debería afectar tanto, y esta dinámica no va a cambiar en las próximas décadas. La valoración es razonable desde un punto de vista histórico”.

El experto habló de dos formas de invertir en sanidad, dos nichos con mucho valor y potencial de crecimiento. “La primera es oncología: es la segunda mayor causa de muerte en el mundo y la primera en muchos países desarrollados, relacionada con la edad; hay una probabilidad del 40% de contraer un cáncer”. La segunda idea es la biotecnología, que también cuenta con valoraciones muy buenas.

La sociedad entiende que el cáncer es el mayor problema social que hay en la actualidad y inversores tienen que apoyarlo. De hecho, las acciones de empresas que contribuyen a luchar contra el cáncer es la base de su fondo Candriam Equities L Oncology Impact, un producto de renta variable que invierte de forma global en compañías relacionadas con esta lucha. El universo de inversión se focaliza en compañías con una capitalización de mercado superior a 100 millones de dólares y que ofrezcan una contribución significativa al tratamiento del cáncer en estas cuatro grandes áreas: diagnóstico e investigación, farmacéuticas y biotecnología, tecnología médica y big data e inteligencia artificial. La cartera del fondo se compone de entre 30 y 60 valores de alta convicción.

La selección la realiza un equipo formado por expertos en biotecnología, que buscan empresas con innovación en tratamientos o medicamentos, etc. “Nuestros gestores cuentan con un alto ratio a la hora de acertar los nombres que aprueba el regulador”, comentaba Martín Villalba. El fondo dona el 10% de la comisión de gestión a ONG, que en su caso es la Asociación Española Contra el Cáncer. “Tiene sentido, la idea es buscar buenas rentabilidades pero además los clientes entienden bien para qué sirve el fondo: financia compañías que buscan medicamentos para luchar contra el cáncer y además dona un 10% a la asociación”. Es la apuesta de una gestora muy comprometida con la inversión sostenible.

Nutrición y longevidad: el gran tema de Pictet AM

Otra temática ganadora es la de la nutrición y longevidad. Porque lo queremos, más que ser inmortales, es vivir más pero con calidad de vida. “La cuestión importante es que queremos alargar vida a los años, no años a la vida: hay que preservar la salud (con un estilo de vida activo, una buena alimentación, cuidados personales y diagnóstico precoz de enfermedades). El negocio de la longevidad y el bienestar está atrayendo mucho dinero, está en un un punto de inflexión”, explicaba Patricia de Arriaga, subdirectora general de Pictet Asset Management Iberia. De hecho, hay mucha investigación científica y se estima que la temática podría tener un volumen de negocio cerca de 4 billones de euros en los próximos años.

Se estudian, por ejemplo, “los secretos” de los lugares donde hay mayor probabilidad de ser más longevo: en Cerdeña y en Japón, y se han descubierto factores clave como la alimentación o los genes. “Somos lo que comemos: esa es la base, allí las dietas ayudan a vivir más y mejor. Y hay oportunidades en el desarrollo de las aplicaciones en este sentido”, dice De Arrigada. “Somos lo que comemos pero no estamos solos: en el cuerpo tenemos 2.2000 genes y millones de bacterias en la piel y el tracto intestinal: una de las tendencias más importantes que hay en la nutrición es mantener esa flora activa y en buen estado. Mucha de ésta es capaz de curar brotes de cáncer y ahí radica la clave de procesos metabólicos que afectan al ser humano. Hay una línea de investigación en este tipo de bacterias, que pueden atacar enfermedades y mantener nuestra salud. Muchas empresas investigan el microbioma, como Nestlé, Monsanto, Novartis…”, ponía como ejemplos la experta.

También se han descubierto las “sirtuinas”, que reparan los ADNs o sustituyen células madre del cuerpo y ahí radica el concepto científico para la inmortalidad, base de una renovación constante de nuestro organismo para vivir muchos años. Una cosa que hacen también es regular el metabolismo, clave a la hora de tener un envejecimiento feliz. Otro estudio habla de usar la nutrición y alimentación como curación/medicina. “Rangan Chatterjee explica que muchos pacientes necesitan mejorar su estilo de vida para la curación, a través de la nutrición, el ejercicio, el yoga y la meditación”, nuevos ejemplos de estas líneas investigadoras en un negocio en el que se suman nuevos jugadores, como Tesla o Amazon.

De Arriaga presentó el fondo Pictet Nutrition, que invierte en empresas que están desarrollando soluciones para ayudar a garantizar el futuro suministro mundial de alimentos y a mejorar nuestra salud. “Hay dos oportunidades muy claras en el fondo, dos megatendencias: los suplementos –los análisis médicos-genéticos te indican el tipo de suplementos más adecuados para tu cuerpo, una gran oportunidad de inversión- y la comida orgánica”, apunta De Arriaga. “Una de las líneas en nutrición es sustituir o complementar la carne de la vaca con carne envasada en plantas, que se produce en un laboratorio a gran escala a través de células de vaca o proteína de vaca transformada para no tener impacto medioambiental y evitar los aditivos, usando probióticos para ensalzar el sabor”. Beyond Meat es un ejemplo. Algunas de esas empresas no cotizan, son startups que se van monitorizando e incluyendo en el fondo cuando es posible.

“La alimentación es la herramienta más importante para mejorar nuestra salud y la sostenibilidad medioambiental”, recordaba también Rocío Jaureguizar, Senior Client Servicing & ESG Specialist en la gestora, que apuntaba tres grandes retos de la nutrición: medioambiental (la producción de alimentos genera emisiones, tiene un uso intensivo en agua y tierra y un porcentaje elevado -33%- se sigue desperdiciando); de salud (los malos hábitos alimenticios están ligados a enfermedades); y de costes (los hábitos alimenticios evolucionan, un estadounidense medio gasta más en consumir fuera de casa y pagar comida a domicilio que comiendo en casa, y además comiendo una sola vez fuera aumenta la ingesta de calorías -de las malas-, de forma que suma 2 kilos al año).

El fondo de la gestora acepta muchas ideas de inversión (creadas a partir de un enfoque bottom-up), toda la cadena de valor de la alimentación, desde agricultura tecnológica, logística y procesamiento y alimentación, empresas que ayuden a dar de comer, de forma más nutritiva, sostenible y accesible, a la vez que reducen el daño negativo en el medio ambiente. Así, soluciones para evitar el desperdicio de alimentos, la agricultura ética, las granjas de precisión, las granjas verticales, empresas que ayuden a mejorar la eficiencia en el transporte de los alimentos, empresas de alimentación con enfoque en la calidad (cultivadores de encimas, probióticos…)… son ideas para el fondo. Eso sí, excluye temas como fertilizante, pesticidas o fast food, y contribuye de forma positiva a la consecución de los ODS. En cuanto a exposición sectorial, es defensivo, con posiciones sobreponderadas en consumo básico, materiales, industriales, e infraponderación en IT o financieras, y con apuesta por Europa frente a Norteamérica, con un claro estilo growth y un horizonte de inversión mínimo de tres años.

“La nutrición está en un punto de inflexión, y hay varios impulsores de esta temátia”, añade Jaureguizar. Entre ellos, la regulación: “Va a haber mucha en Europa y EE.UU., destinada a reducir el metano, poniendo impuestos al azúcar, exigiendo etiquetados a los productos menos buenos para salud… hay un compromiso en Europa para reducir el uso de fertilizantes, regulación en tecnología agrícola…”. Otro impulso es el COVID, que puso de relieve que somos más vulnerables a enfermedades por los malos hábitos alimenticios y la necesidad de acortar las cadenas de suministro y aumentar la. Otro más, la crisis europea que vemos, también de inflación y seguridad alimenticia: “Rusia y Ucrania son grandes exportadores de cereales, aceites vegetales, fertilizantes… y está en entredicho la cosecha y el suministro para 2023”. A este respecto, un dato: en la guerra de Ucrania se ha retrocedido 10 años en seguridad alimenticia y gran parte de población destina un mínimo de un tercio de sus ingresos a alimentos. Otro impulso es el comportamiento del consumidor, más concienciado (sobre todo las nuevas generaciones), preocupado y dispuesto a pagar una prima por productos biológicos.

“La innovación va a ser clave para ver cómo producimos más con menos recursos, de forma más sostenible y eliminando efectos negativos de la mala alimentación”, añadía la experta.

La temática del metaverso: la apuesta ganadora de Invesco

Temáticas del futuro como el metaverso ofrecen una gran oportunidad, de hasta 13 billones de dólares en 2030. Pero ¿qué es? “Mundos y entornos virtuales en tiempo real, en 3D, persistentes y a gran escala, en los que la gente va a poder trabajar, jugar, aprender, entretenerse y disfrutar de experiencias de la vida real. Se trata de reunir todos los elementos de nuestra era digital en una experiencia inmersiva que cree una convergencia perfecta de nuestras vidas digitales y físicas», destacaba esta definición James McDermottroe, cogestor del Invesco Metaverse Fund.

De hecho, el experto hacía hincapié en las enormes posibilidades de este mundo virtual. “El metaverso no es solo para jugar o para temas de redes sociales, también para trabajar”. Algunos ejemplos: las reuniones virtuales de Microsoft o las fábricas virtuales de BMW para mejorar la eficiencia de su proceso de producción. “Pueden hacer simulaciones de posibles rupturas y fallos, aumentando la eficiencia”. Sin olvidar las posibilidades de juego: así, grandes marcas como Nike han construido experiencias en Roblox, para jugar; ni las posibilidades de ocio, como los conciertos virtuales.

“El metaverso son mundos virtuales donde la gente puede aprender, trabajar… es el próximo paso en desarrollo de internet. Estamos entre la web 2.0 (redes sociales, …) y la web 3.0 (arquitectura de datos descentralizada, NFTs, estructuras de edge computing…)”, explicaba. Y es un mundo que todavía está en los estadios iniciales de desarrollo: para ello, se necesitan avances en tecnología en capacidad de computación y una mejor infraestructura.

La gestora presentó su estrategia Invesco Metaverse Fund, que apuesta por la inversión en empresas que ayudan a facilitar y crear mundos virtuales inmersivos para consumidores y empresas, o que se benefician de dichos mundos. La oportunidad es inmensa: podría representar un mercado de entre 8 y 13 billones de dólares en 2030. La estrategia pretende lograr una diversificación entre los distintos segmentos de la cadena de valor de esta idea. El fondo tiene sesgo growth pero la estrategia da mucha importancia a las valoraciones y busca compañías infravaloradas que ayuden a facilitar este mundo.

La temática tiene amplias aplicaciones en industrias y estilos de inversión y en compañías de diferentes capitalizaciones, en sectores relacionados con la computación, el hardware, las redes, las plataformas, las herramientas de intercambios, los pagos, los contenidos, servicios y activos… Para poder ser un valor considerado por el fondo, debe cumplir algunos de estos criterios: contar con un mínimo del 10% de exposición de sus ingresos a la cadena de valor del metaverso; un mínimo de un 10% de su crecimiento esperado debe venir de la temática en los próximos tres años; más del 10% de las inversiones en capex deben dirigirse hacia la cadena de valor del metaverso o el valor debe ser proveedor crítico para dicha cadena. Sobre la exposición a la cadena de valor, actualmente las posiciones son más fuertes en temáticas como la computación, el hardware o las plataformas pero con el tiempo habrá una transición, dice el gestor, hacia otros segmentos, como las aplicaciones de consumo o el comercio electrónico. Por países, EE.UU. pesa un 54% y sobrepondera muchas partes de Asia, donde ven mucho valor por descubrir. Corea, por ejemplo, cuenta con muchas iniciativas gubernamentales para adoptar el metaverso.

Ejemplos en cartera son Nvidia, Nike, Reply, Com2us, una plataforma coreana de juegos móviles que plantea lanzar juegos “play to earn” y su propio “com2verse”. “Si ganas en el juego, ganas criptomonedas que luego puedes vender, es decir, puedes ganar dinero jugando”, comenta el gestor.

El fondo busca retornos por encima del 10% anual y centra sus fuentes de valor o retornos en tres patas: el crecimiento del negocio, las valoraciones y el diviend yield, en conjunto, siendo agnóstico en estilo y captando el crecimiento, de donde venga. Aunque siempre muy conscientes y cuidadosos con las valoraciones.