Una mirada a las oportunidades para la gestión patrimonial en Latinoamérica

| Por Paula Asuar | 0 Comentarios

Un análisis del contexto global de la riqueza y cómo la misma está invertida, puede darnos lecciones valiosas para nuestra región. Si bien en los últimos años, y cada vez con mayor fuerza, los grandes actores financieros internacionales han puesto sus ojos en América Latina, aún distamos en ciertas cosas —y en no pocas ocasiones esa distancia es grande— de lo que pasa globalmente en términos de distribución de activos y preferencias entre los administradores de estos recursos. Esta distancia se puede ver como una oportunidad para los que quieren venir a la región y posicionarse aún más entre los grandes patrimonios y los inversionistas latinoamericanos en general.

La riqueza en Latinoamérica, y el caso de Colombia y México en términos de gestión patrimonial

Latinoamérica tiene muchas tareas pendientes para generar riqueza a mayor escala y poder beneficiar a toda la población con ella. En un extremo se encuentran países como México, donde a pesar de que existe una alta concentración de patrimonio en el 1% de la población, los datos muestran que menos del 42% de la población adulta tiene una “riqueza” total de hasta 10.000 dólares; lo que contrasta con países como Brasil y Colombia, donde la población adulta que en conjunto tiene menos de 10.000 dólares, es del 77% y 74%, respectivamente.

Al centrarnos en el tema de altos patrimonios, definidos como los adultos con una riqueza mayor al millón de dólares norteamericano, quiero enfocarme especialmente en el caso de México y Colombia, dos países que corporativamente en Skandia conocemos muy bien. Valga decir que en términos porcentuales, México se parece mucho a la foto global de distribución de riqueza, teniendo incluso menor cantidad de pobres proporcionalmente; mayor cantidad de clase media inferior; algo menos (deuda pendiente) de clase media superior; y muchos menos millonarios porcentualmente. Si uno mira Colombia, la situación es muy diferente: mucha mayor proporción de pobres, menos de la mitad de clase media inferior, menos de clase media superior (aunque proporcionalmente, levemente más que México), y muchos menos millonarios.

Ahora, subdividiendo este último grupo entre HNW y UHNW (aquellos de más de 50 millones de dólares), vemos cómo los países analizados tienen muchos menos millonarios como porcentaje de su población total que el promedio en el mundo. En Colombia el número de personas con riqueza mayor a 1 millón de dólares es de cerca de 39.000; en México supera las 318.000; y en el mundo (incluyendo estos dos países), son un total de 62,5 millones.

Algo que sorprende en nuestra región es que México “solo” tiene 2,5 veces más población que Colombia, pero más de ocho veces el número de personas con un patrimonio mayor al millón de dólares. Claramente la capacidad de los dos países de generar riqueza difiere, siendo mayor en el país azteca.

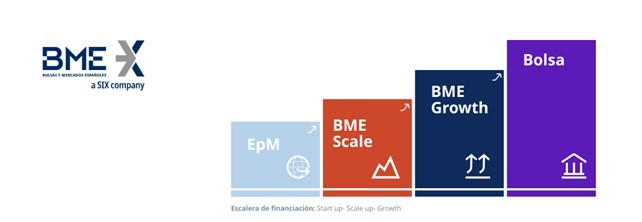

Cada región tiene sus particularidades en temas de inversión y de preferencia por cierto tipo de activos, y América Latina no es la excepción. Algo que me llamó la atención del último estudio de Dentons 1 es la fuerte preferencia de los family offices en Latinoamérica por sectores “tradicionales”, como el inmobiliario (no residencial) y los sectores industriales; en contraposición con la tendencia global de darle mayor preponderancia relativa a la tecnología y a la inversión en startups. Este puede ser un foco de trabajo de la gestión patrimonial en los próximos años, especialmente en temas de capacitación para los inversionistas de la región, ya que en no pocos espacios donde confluyen actores diversos de la industria se reconoce, de parte de los mismos inversionistas, la necesidad de trazar un camino de conocimiento sobre sectores que en no pocos casos aún son inexplorados para muchas personas en la región.

Los mayores cambios se irán dando hacía activos privados, no solo acciones, sino que especialmente el crédito privado irá ganando preponderancia en las carteras de la banca privada y la gestión patrimonial latinoamericana, por su calidad de ser menos variante dada la tasa de interés de referencia; y también porque luego de los sucesos ocurridos solo unos meses atrás, el acceso a crédito de los canales tradicionales no será tan fluido como antes.

Puede leer el artículo completo en este enlace.