Una nueva oportunidad

| Por Cecilia Prieto | 0 Comentarios

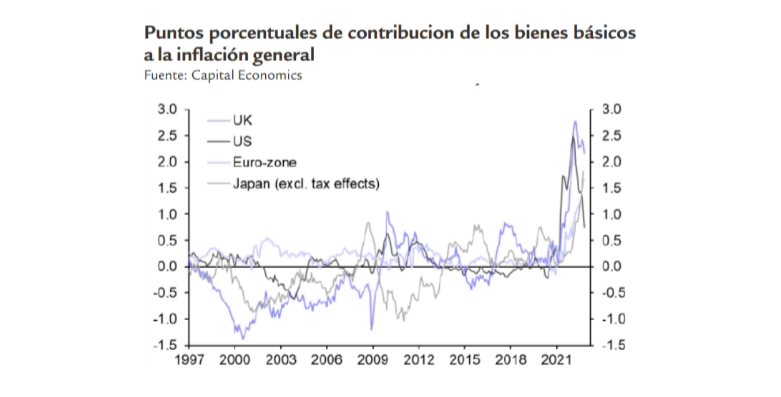

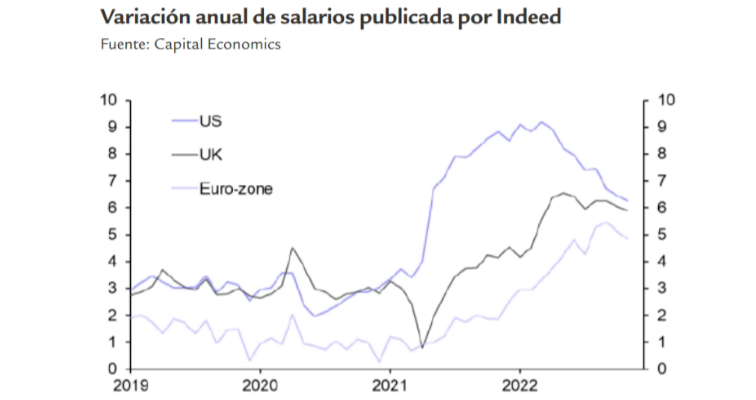

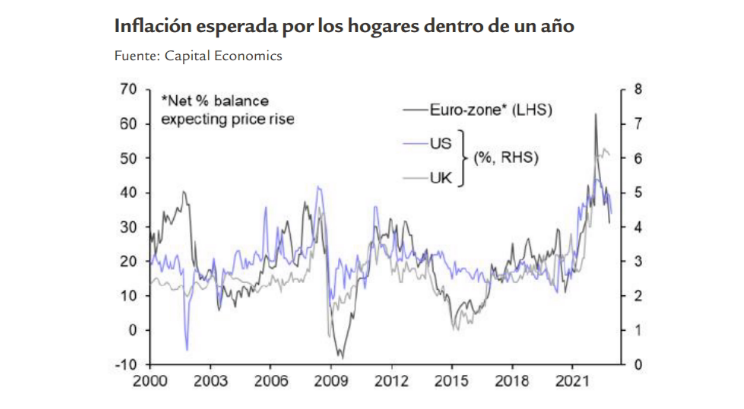

Aunque la inflación estadounidense se está moderando, el mayor riesgo que percibimos es la posibilidad de que dicho parámetro vuelva a intensificarse en el segundo semestre de 2023, lo cual podría suceder si la Reserva Federal deja de subir los tipos demasiado pronto. Mientras tanto, prevemos que se reducirán los acontecimientos macro con un riesgo de cola negativo, entre los que se encuentran factores clave como la moderación de la inflación y un mercado de trabajo sólido que respalde el consumo.

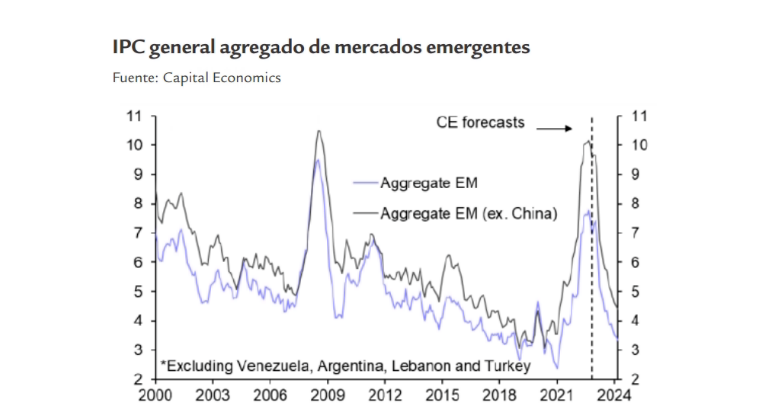

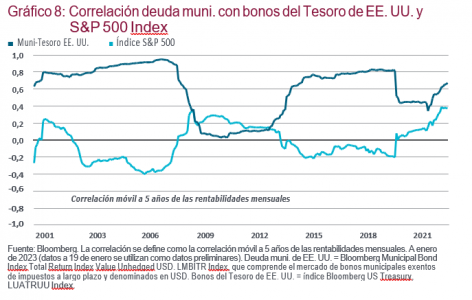

Los factores que impulsaron la evolución de los mercados en 2023 parecen estar tomando, de muchas maneras, rumbos opuestos con respecto al pasado año. Eventos como que la inflación haya alcanzado máximos y esté descendiendo (por ahora), los bancos centrales finalicen su ciclo de endurecimiento de política monetaria, el dólar estadounidense se estabilice o incluso se debilite y la reapertura de China indican que es el momento de actuar mientras los mercados evolucionen de un modo favorable.

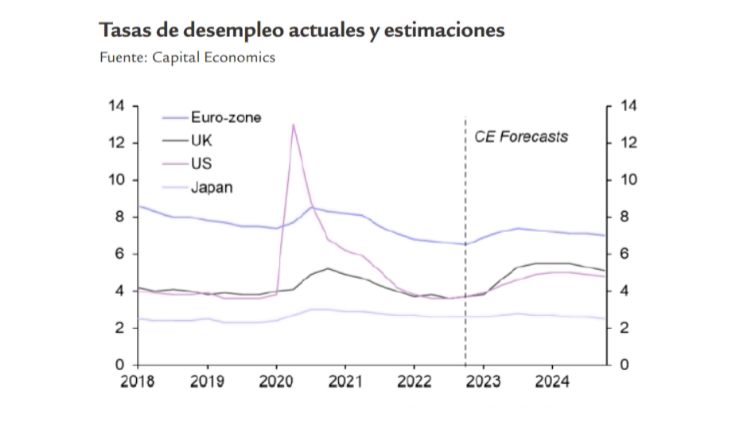

Por tanto, mostramos una visión macroeconómica más optimista a escala global y en relación con Estados Unidos. Gracias al respaldo de los mercados de empleo, creemos que aumenta la probabilidad de que la Fed logre frenar la economía de un modo suave. Existe incluso la posibilidad de que los mercados protagonicen alzas desbocadas. Sin embargo, seguimos de cerca la evolución de los mercados de empleo, pues cualquier deterioro podría indicar un resurgimiento de riesgos de cola negativos.

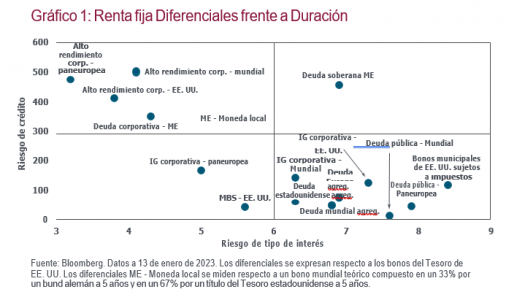

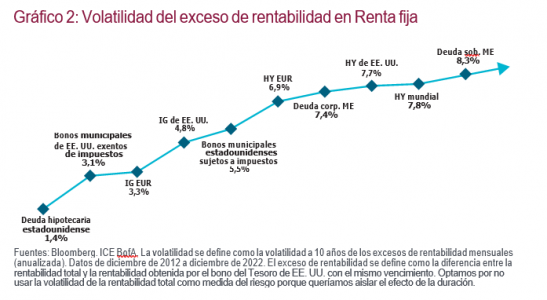

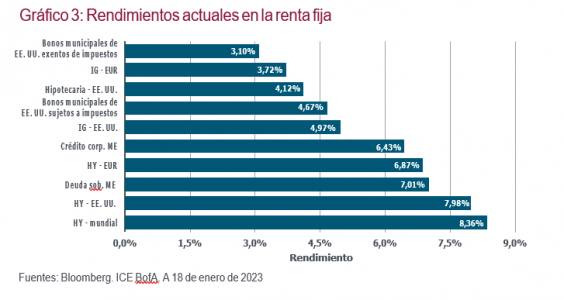

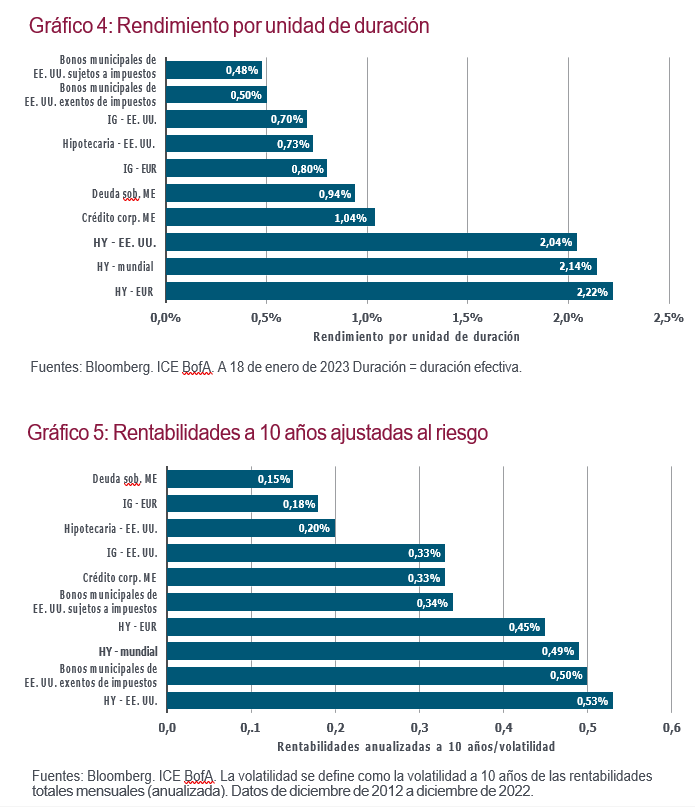

Ante este entorno favorable, habiéndose reducido por ahora el riesgo a la baja, como ya hemos indicado, hemos incrementado nuestra exposición a activos de riesgo desde finales de diciembre y a lo largo de enero. Mantenemos el optimismo en torno a la renta variable global, excluido Estados Unidos, y hemos incorporado oportunidades en crédito y renta fija con beta más alta, como mercados emergentes y high yield, que evolucionan adecuadamente en un entorno de tolerancia al riesgo.

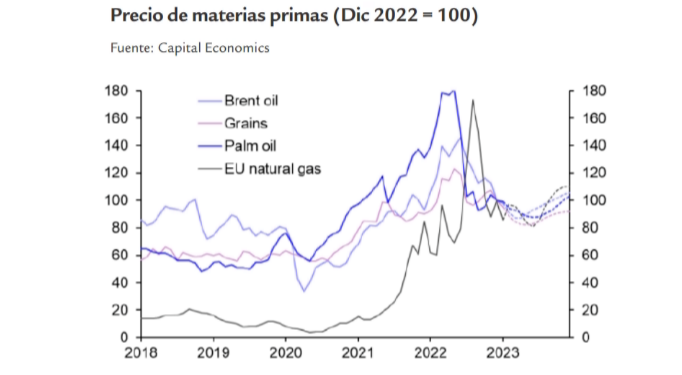

Sin embargo, estamos gestionando los riesgos de cola con algunas decisiones que los compensan en parte, conscientes de que el entorno podría virar, en caso de que la inflación vuelva a repuntar. Hemos incrementado la exposición a materias primas, como protección frente a la inflación. Aunque hemos aumentado la exposición a renta variable, reconociendo la sensibilidad a los tipos de interés de dichos activos, nos disponemos a reducir la duración en renta fija. También hemos tratado de encontrar tires más altas para compensar el aumento del riesgo de capital derivado de la renta variable, de ahí que hayamos puesto el acento en activos de renta fija con carry elevado y en renta variable, por ejemplo, de los sectores bancario y de la energía.

Los cambios tácticos que llevamos a cabo durante enero son reflejo de esto.

Incrementamos la sobreponderación en bancos europeos, que han seguido beneficiándose del aumento de los tipos en la zona euro; esta alza ha ampliado sus márgenes de intereses netos y ha potenciado las favorables tendencias de la calidad de sus activos, al evitarse una recesión. Unas valoraciones ligeramente por encima de unos niveles mínimos propios de una recesión todavía sirven para descontar numerosos riesgos y creemos que no reflejan adecuadamente el crecimiento de los beneficios durante el año próximo ni el retorno sobre el capital para los accionistas.

Pasamos a infraponderarnos en renta variable japonesa porque prevemos que el yen se fortalezca por la debilidad general del dólar y por las expectativas de que el Banco de Japón abandone su marco de control de la curva de rendimientos más adelante en 2023, por el aumento de las presiones inflacionarias. El impulso que brindaba la conversión de divisas a los beneficios japoneses por el debilitamiento del yen en 2022 podría, por tanto, convertirse en un obstáculo.

Ampliamos la sobreponderación en renta variable de China por la reapertura de ese país, la moderación de los obstáculos normativos y el regreso del crecimiento a primer plano, lo cual consideramos que podría potenciar la rentabilidad relativa positiva. Los ahorros acumulados por los hogares están favoreciendo el consumo y el crecimiento en la China posterior a los confinamientos.

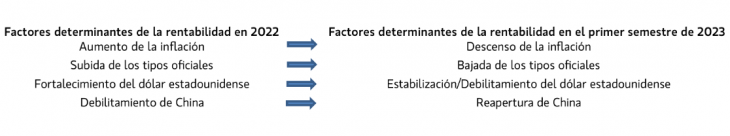

Neutralizamos nuestra exposición a duración estadounidense larga al ganar dinamismo a corto plazo las tendencias desinflacionarias, lo cual reduce los riesgos al alza para el tipo terminal de la Fed. Prevemos que las tires de la duración larga seguirán evolucionando en rangos delimitados si no se materializan los riesgos de recesión.

Neutralizamos la inversión en deuda pública italiana con respecto a nuestro enfoque de infraponderación anterior. Tras una sólida subida en 2022, las tires se encuentran actualmente en niveles que ofrecen un carry significativo en comparación con los bonos alemanes. Al mismo tiempo, los diferenciales podrían seguir comprimiéndose porque el crecimiento del PIB de la zona euro debería volver a acelerarse a lo largo del primer semestre de 2023, tras el notable descenso de los precios de la energía.

Pasamos de una posición de infraponderación a otra neutral en high yield en USD. Los riesgos de que se produzca una recesión a corto plazo han disminuido gracias a un mercado de trabajo que ha mantenido su fortaleza de un modo sostenido y a un enfoque más pragmático de la Fed, que ha indicado que detendrá la subida de tipos en algún momento del primer semestre de 2023 y que respalda la asunción de riesgos. Sin embargo, high yield en USD todavía se muestra cara en comparación con su homóloga en EUR.

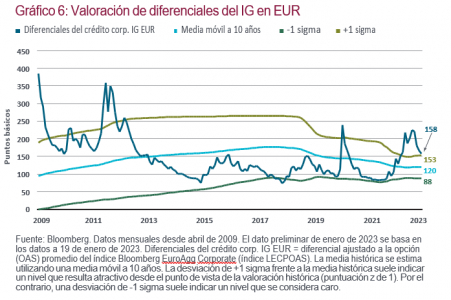

Pasamos a sobreponderarnos en high yield europeo para aprovechar las valoraciones de los activos de renta fija que todavía incorporaban una «prima del gas» en comparación con high yield en USD, dada la crisis energética europea de 2022. Es de esperar que los diferenciales continúen comprimiéndose según el crecimiento del PIB europeo alcance su punto más bajo en el invierno, reduciendo los riesgos de crédito y alentando la asunción de riesgo por los inversores. Esta clase de activos asistió a importantes salidas de fondos a lo largo de 2022 y prevemos que los partícipes del mercado desearán reconstruir sus posiciones durante los próximos meses.

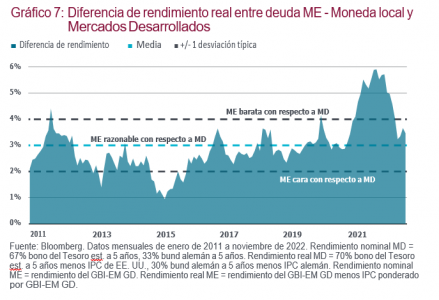

Aumentamos nuestra sobreponderación en deuda de mercados emergentes denominada en divisa fuerte porque estas economías van por delante de sus homólogas desarrolladas en la subida de los tipos para controlar la inflación. La deuda de mercados emergentes en divisa fuerte ofrece un carry atractivo y los diferenciales podrían comprimirse según el crecimiento global se estabilice por la reapertura de China y Europa salga de su crisis energética. La mejora de la perspectiva para la duración estadounidense también es positiva para la deuda de mercados emergentes denominada en monedas fuertes.

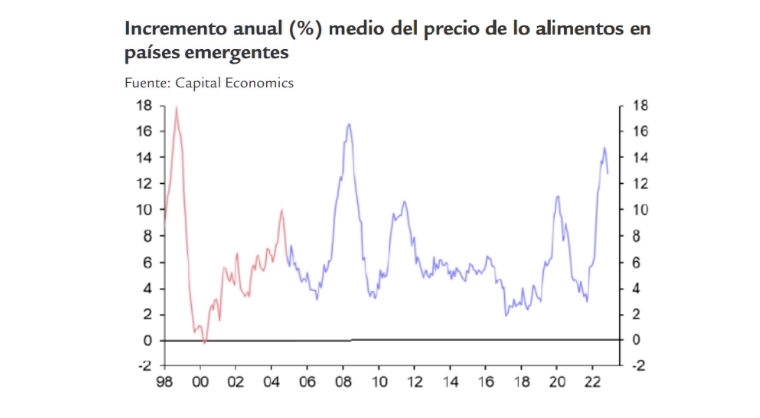

Pasamos de la neutralidad a la sobreponderación en bonos mexicanos a 10 años en vista de las elevadas tires reales, la aceleración de los flujos de entrada en deuda de mercados emergentes y la moderación de la inflación mexicana impulsada por la ralentización del aumento de los precios de los alimentos, como indica el abaratamiento ya en curso de los fertilizantes.

Pasamos a sobreponderar el crudo Brent a finales de diciembre e incrementamos esta sobreponderación durante enero. La reciente oleada de ventas pareció excesiva en vista de un mercado probablemente tensionado durante 2023. Los fundamentales son positivos dado que percibimos riesgos al alza para la demanda de petróleo derivados de la reapertura de la economía china. Al mismo tiempo, existen riesgos bajistas para el suministro ruso a medida que las sanciones se desplieguen por completo en 2023.

Comenzamos a sobreponderarnos en el cobre en vista de los bajos niveles de existencias y los obstáculos estructurales para su suministro, además del aumento de su demanda por la reapertura de China y la demanda «verde» a largo plazo.

Tribuna de Andrew Harmstone y Jim Caron, co directores del Global Balanced Risk Control Team de Morgan Stanley IM.