El patrimonio en fondos de activos privados alcanzará los 24 billones en 2030

| Por cristina.lopez | 0 Comentarios

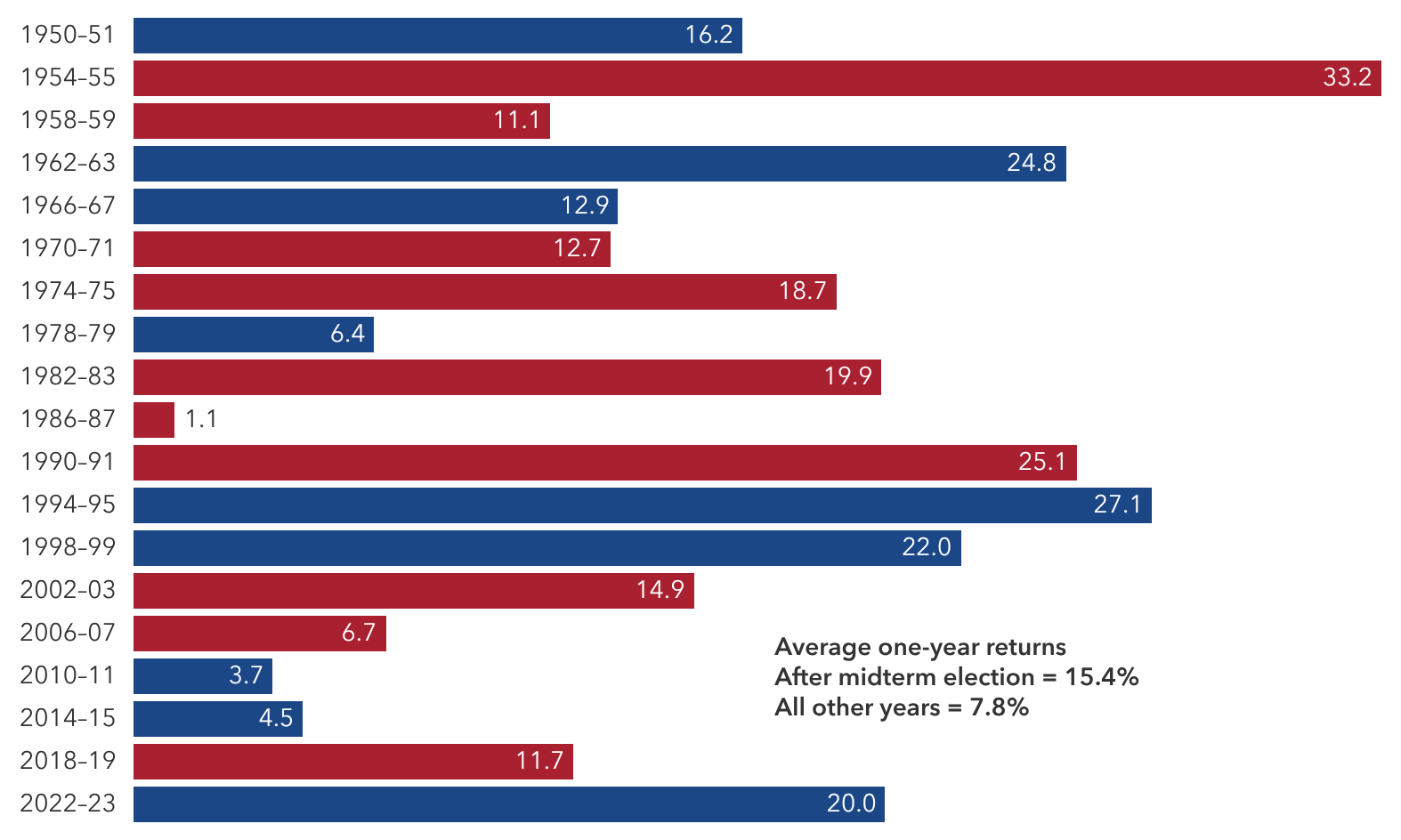

El valor de los fondos globales de activos privados cerró 2025 alcanzando el máximo histórico de 14,9 billones de dólares, tras crecer un 15,4% en el último año y mantener así el fuerte impulso del sector, según el último informe Global Asset Monitor de Ocorian. Desde 2020, el volumen global de estos activos se ha disparado un 87%, mientras que el aumento alcanza el 330% desde 2015. De cara al futuro, se prevé un nuevo salto del 60% hasta llegar a los 23,9 billones de dólares en 2030.

Según Ben Hill, codirector global de servicios de fondos en Ocorian, esta edición del Global Asset Monitor revela la realidad récord del crecimiento de los fondos de activos privados durante el último año. «El aumento hasta 14,9 billones de dólares en 2025 refuerza nuestra previsión de que los mercados de fondos de activos privados se expandirán hasta los 23,9 billones de dólares a finales de la década, un 60% más que el valor actual. Los mercados privados están creciendo mientras que los mercados públicos siguen limitados por los tipos de interés, el riesgo de concentración y la menor cantidad de salidas viables. Observamos un crecimiento a largo plazo en las cuatro principales clases de activos».

Motores de crecimiento

En 2025, dentro de los mercados privados, los fondos de private equity, deuda privada, infraestructuras e inmobiliario marcaron valoraciones históricas, y la firma prevé que la tendencia continúe tras una década de expansión. No obstante, advierte de que el crecimiento podría acelerar procesos de consolidación, ya que los gestores tradicionales dirigen cada vez más su atención hacia este segmento.

En este sentido, la firma señala que el private equity continúa siendo el principal motor de esta expansión. «El valor de sus fondos aumentó un 17,8% en 2025 hasta situarse en un récord de 10,6 billones de dólares a comienzos de este año, la mayor tasa de crecimiento anual desde 2021», argumentan y calculan que el volumen total de activos de private equity crecerá en dos tercios hasta alcanzar los 17,4 billones de dólares a finales de la década. Según su visión, entre las tendencias clave que respaldarán el crecimiento del private equity figura la decisión de las empresas de retrasar o evitar las salidas a bolsa al buscar una desinversión, lo que permite a los inversores privados acceder al valor durante más tiempo.

«En el ámbito del crédito privado, los prestatarios valoran la rapidez y la flexibilidad que ofrecen los prestamistas privados frente a los bancos tradicionales. Las estructuras de deuda a medida y la fuerte alineación con los patrocinadores de private equity suelen compensar el mayor coste del capital para muchos prestatarios. En infraestructuras, el capital paciente se adapta a la financiación de proyectos a largo plazo, mientras que los fondos inmobiliarios privados ofrecen mucha mayor flexibilidad que los REIT cotizados, satisfaciendo las necesidades de inversores, promotores y operadores inmobiliarios», añade Hill.

Visión por regiones

Por regiones, Asia fue clave en el crecimiento de 2025 al alcanzar un récord de 2,4 billones de dólares, un 28% más interanual. Aun así, Norteamérica sigue concentrando la mayor parte de los activos, con 5,4 billones —algo más de la mitad del total mundial bajo gestión—. Los fondos con sede en Asia superaron los 3,2 billones, el doble que Europa, con 1,6 billones, mientras que los vehículos radicados en Oriente Medio cerraron el año gestionando 55.000 millones.

Según la firma, Oriente Medio también ganará protagonismo y recuerda que los activos de mercados privados bajo gestión en la región alcanzaron un récord de 73.000 millones de dólares al cierre de 2025, frente a los 64.000 millones del año anterior. Una encuesta de Ocorian a gestores y profesionales de inversión que administran conjuntamente 2,88 billones de dólares revela expectativas casi unánimes de crecimiento en todos los segmentos durante los próximos cinco años.

Además, todos los encuestados prevén avances en inmobiliario e infraestructuras, mientras que el 99% anticipa aumentos tanto en private equity como en crédito privado. En cuanto a la asignación sectorial, la energía convencional y el midstream se perfilan como los principales receptores de capital institucional, seguidos por los servicios financieros y el fintech. También destacan el inmobiliario y el desarrollo urbano, las infraestructuras y el transporte, así como la logística y la industria.

«Dado el entorno político favorable, la red de proveedores de capital, intermediarios y estructuras de mercado —cada vez más amplia y sofisticada—, junto con una profunda reserva de riqueza regional y la entrada de capital y talento internacionales, no hay razón para que los activos privados no crezcan significativamente en los próximos cinco años. De hecho, creemos que las expectativas detectadas en nuestra encuesta probablemente se superen. La región se está poniendo al día y, en nuestra opinión, sus activos bajo gestión pueden duplicarse cómodamente en los próximos cinco años en las cuatro principales clases de activos», concluye Hill.