25 años del primer ETF en Europa: tecnología, innovación y fiscalidad marcarán el futuro

| Por Irene Rodriguez | 0 Comentarios

Laure Peyranne (Invesco): “Una de las principales diferencias entre los mercados estadounidense y europeo reside en la distribución, lo que ha provocado que los minoristas estadounidenses representen una proporción mucho mayor del mercado de ETFs”

Un recorrido que, como afirma Pablo Bernal, Country Head de Vanguard para España, ha estado marcado por la evolución regulatoria, el avance tecnológico y un mayor acceso a los mercados de capitales”. Todo ello ha desembocado, entre otros aspectos, en un auge de un vehículo que “ha contribuido a extender los beneficios de la inversión a largo plazo y bajo coste a un público mucho más amplio”.

A juicio de Juan San Pío, director comercial de Amundi ETF, Indexing & Smart Beta para Iberia y Latinoamérica, los ETFs han pasado de ser herramientas sencillas, competitivas en términos de costes y eficientes a la hora de implementar una determinada asignación de activos con que fueron concebidos a convertirse en “elementos esenciales para todo tipo de inversores, desde bancos centrales hasta ahorradores particulares; bien directamente o bien como subyacentes de fondos de inversión y carteras de gestión discrecional”.

Tendencias de futuro

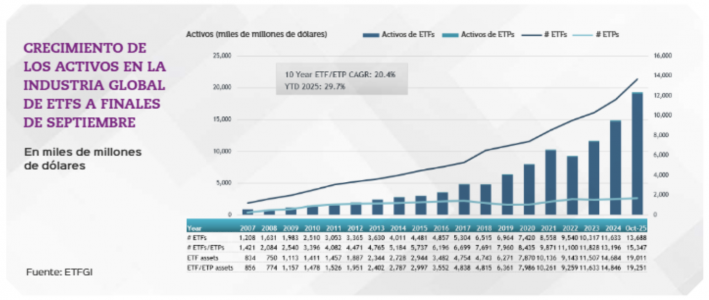

San Pío está convencido de que la industria de ETFs está preparada para seguir creciendo. No en vano, un estudio de EY recoge que el mercado europeo puede llegar a alcanzar los 4,5 billones de euros para 2030. El experto de Amundi aclara que ese impulso vendrá por una mayor adopción por parte de los inversores, pero también por lo que van a suponer la innovación y los cambios estructurales en la forma de construir las carteras.

Se trataría, como apunta Baron desde Franklin Templeton, de entrar en una nueva fase en la historia de los ETFs, “lo que muchos llamarían la ‘ETF-ización’” de la inversión, ya que ya no son “solo instrumentos que replican índices”: se están convirtiendo en vehículos para todo tipo de estrategias.

Una visión que comparten el resto de expertos, como Royo-Villanova desde DWS, que recuerda que la industria de ETFs “no para de evolucionar”, puesto que cada cierto tiempo aparecen nuevos ETFs o se consolidan tendencias. En este punto, el experto destaca el crecimiento de los fondos cotizados de renta fija en 2023 entre inversores de todo tipo, con el fin de aprovechar tires más altas, y con el resultado de un acceso a una “diversificación difícil de superar”. “Por ejemplo, un ETF de renta fija corporativa europea cuenta con más de 3.500 bonos a los que se puede acceder con un solo click en su bróker”, explica.

Royo-Villanova también menciona a los ETFs de vencimiento definido y a la inteligencia artificial, que “se ha consolidado como una de las grandes tendencias junto con la defensa en los últimos meses”.

Antonio Royo-Villanova (DWS Xtrackers) considera que uno de los puntos clave para que Europa alcance el potencial de Estados Unidos en materia de fondos cotizados es contar con un régimen fiscal común

De esta forma, ya están en marcha varias tendencias que están configurando el futuro de los fondos cotizados, tal y como explica San Pío. Primero, una mayor adopción por parte de los inversores particulares, “bien directamente o como subyacente de fondos y carteras discrecionales”. A este apartado también contribuirán la distribución online, las plataformas digitales, los roboadvisors y los planes de ahorro sistemático, que permiten a los inversores minoristas un acceso más fácil a los ETFs. En segundo lugar, San Pío apunta al crecimiento institucional. Este segmento de cliente “está utilizando los ETFs para obtener una exposición más granular y económica y una asignación de activos más eficiente”.

El experto también menciona la innovación de productos, con estrategias temáticas (inteligencia artificial, robótica, energías limpias…), inversiones basadas en objetivos (ETFs de ciclo de vida), y exposiciones más especializadas (como megacapitalizaciones frente a ex-megacapitalizaciones).

Por último, el experto de Amundi cita el desarrollo de los fondos cotizados activos como tendencia de futuro, sobre los que Baron comenta que “no son una moda pasajera, sino una evolución estructural”. Y pone cifras: a nivel mundial, el patrimonio en ETFs activos ha crecido casi un 40% este año, alcanzando aproximadamente 1.630 millones de dólares, “lo que demuestra que los inversores buscan cada vez más opciones dentro de vehículos ETFs eficientes”.

Peyranne, en Invesco, apunta otras tendencias de cara al futuro. Por ejemplo, que la industria europea de ETFs está en camino de cerrar el diferencial de tamaño que presenta con respecto a los fondos de inversión tradicionales. Y lo hará, según la experta, por la ampliación de la base de inversores y por segmentos poco representados en el mercado de ETFs. “Las exposiciones de renta fija, por ejemplo, han ido a la zaga de las de renta variable, aunque en los últimos años hemos observado un aumento significativo de la demanda de ETFs de deuda”, señala la experta.

Silvia Senra, del equipo de gestoras de fondos para BlackRock en Iberia, apunta un factor más de crecimiento para los ETFs: la evolución de los fondos cotizados como plataformas tecnológicas, una tendencia que está facilitando el acceso a nuevas clases de activos —como los mercados privados y las infraestructuras— y permitiendo una inversión más personalizada y eficiente gracias a la escala, los datos y la inteligencia artificial. “Creemos que esto es solo el comienzo de una transformación mucho más profunda”, concluye.

Revolución tecnológica aplicada a los ETFs

La nueva revolución tecnológica en marcha será determinante para la industria de los ETFs. Senra, desde BlackRock, explica que la tecnología está transformando todos los aspectos de los ETFs, desde la distribución hasta la construcción de carteras. Incluso, apunta que los fondos cotizados “se consideran cada vez más como plataformas tecnológicas que permiten acceder a nuevas clases de activos, como los mercados privados y las infraestructuras, así como a resultados de inversión”. De tal manera que innovaciones como la tokenización y la distribución digital “están reduciendo las fricciones y ampliando el acceso, mientras que la escala, los datos y la inteligencia artificial están impulsando las plataformas de inversión hacia una mayor personalización y **eficiencia”, comenta la experta.

Por su parte, San Pío, desde Amundi, es tajante en este sentido al apuntar que la tecnología “está profundamente arraigada en el ADN del sector de los ETFs”, ya que a lo largo de toda la cadena de valor, desde la gestión de carteras hasta el diseño de índices y los mercados de capitales, “los sistemas de última generación garantizan la eficiencia operativa y la transparencia”.

Y además los avances fintech también están haciendo que los fondos cotizados sean más accesibles para un público más amplio. “El auge de las plataformas digitales, bancos online y roboadvisors han transformado la forma en que los inversores interactúan con los mercados financieros”, hasta tal punto que los ETFs “se están convirtiendo en uno de los productos más utilizados en entornos digitales, especialmente en carteras modelo y planes de ahorro sistemático, lo que evidencia también un desafío en términos de educación financiera para el mercado de ETFs y todo el sector financiero”, apunta San Pío.

La tecnología también ofrece una mayor precisión en el desarrollo de productos ETFs, según explica San Pío, lo que permite a los proveedores “adaptar sus estrategias para satisfacer las necesidades específicas de los inversores, ya sea en materia de ESG, temáticas o exposiciones ajustadas al riesgo”. En última instancia, la tecnología no solo está configurando la forma en que se utilizan los ETFs, “sino que está redefiniendo también quién puede utilizarlos y con qué finalidad”.

A la hora de desarrollar productos, Royo-Villanova, desde DWS, recuerda que los ETFs replican índices, y, por ende, “si cada vez hay más compañías tecnológicas que cotizan en mercados organizados se podrán incorporar a los índices que busquen o repliquen esa temática”. También observa que los flujos hacia inversiones en IA, big data, robótica o automatización han captado mucho interés por parte de los inversores.

En definitiva, tal y como subraya Baron desde Franklin Templeton, el cambio impulsado por la tecnología hacia la inversión personalizada encaja perfectamente con lo que ofrecen los ETFs: flexibilidad, transparencia y accesibilidad. “Si miramos más allá, podríamos ver una evolución adicional en la liquidación y transacciones, con el papel que la tokenización podría desempeñar en el futuro”, concluye. Una opinión con la que concuerda Bernal desde Vanguard, al afirmar que tecnologías emergentes como el blockchain y la tokenización “podrían redefinir por completo la estructura y el proceso de liquidación de los fondos”. Además, la automatización en los procesos de negociación y ejecución está reduciendo costes y mejorando la precisión en el seguimiento de los índices, según explica Bernal.