Deborah Draeger: “El futuro de los ETFs pasa por más sofisticación y educación”

| Por Guadalupe Barriviera | 0 Comentarios

El crecimiento exponencial de los ETFs dejó hace tiempo de explicarse solo por flujos, costos y eficiencia operativa. A medida que estos vehículos se consolidan como herramientas centrales en la construcción de carteras de inversión, el foco se desplaza hacia la educación, la innovación y el desarrollo de talento. En ese contexto se inscribe la mirada de Deborah Draeger, co-head del South Chapter US de Women in ETFs (WE), con una trayectoria que combina asesoramiento financiero, gestión activa y trabajo con proveedores de índices.

En una entrevista con Funds Society, Draeger habló de cómo cambió la industria a partir de la incorporación estructural de inversores institucionales a los fondos cotizados, anticipó una mayor sofisticación en el uso de estos vehículos -con más protagonismo de la renta fija y nuevos formatos-, y dijo también que el mercado US Offshore será uno de los catalizadores de la próxima etapa de adopción.

“A lo largo de mi carrera, mi foco se fue alineando cada vez más con los ETFs”, señaló Draeger, Licenciada en Administración de Empresas & Finanzas por la Universidad Hardin-Simmons de Abilene, Texas, y con un Máster en Gestión de Inversiones y Análisis Financiero (MIMFA) de la Universidad de Creighton de Omaha, Nebraska. Su recorrido profesional también explica su compromiso con WE, la organización global fundada en 2014 que busca conectar, apoyar e inspirar a profesionales de la industria a través de educación, networking y mentoría. Hoy, WE supera los 13.500 miembros en todo el mundo y continúa expandiendo su presencia regional.

Desde 2021, Draeger co-lidera el South Chapter US, un capítulo de alcance regional que nació para cubrir un vacío geográfico y que hoy articula eventos, programas educativos y actividades de desarrollo profesional en 11 estados del sur de Estados Unidos. El objetivo es acompañar una industria que crece no solo en tamaño, sino también en complejidad.

Desde la perspectiva de mercado, Draeger identificó dos grandes motores detrás del avance sostenido de los ETFs: una mayor educación financiera y la validación del producto a través de múltiples ciclos de volatilidad. “La industria pasó del debate entre gestión activa y pasiva a una discusión mucho más práctica sobre cómo usar ETFs de manera eficiente en distintos contextos de mercado”, explicó a Funds Society.

Ese cambio se refleja también en el perfil del inversor. A la adopción inicial por parte del segmento retail se sumó, con fuerza, el uso institucional. Hoy los ETFs forman parte estructural de carteras institucionales, tanto para exposiciones core como para gestión de liquidez, coberturas y posicionamientos tácticos, consolidando su rol como herramientas versátiles dentro del asset allocation.

Un sector dinámico

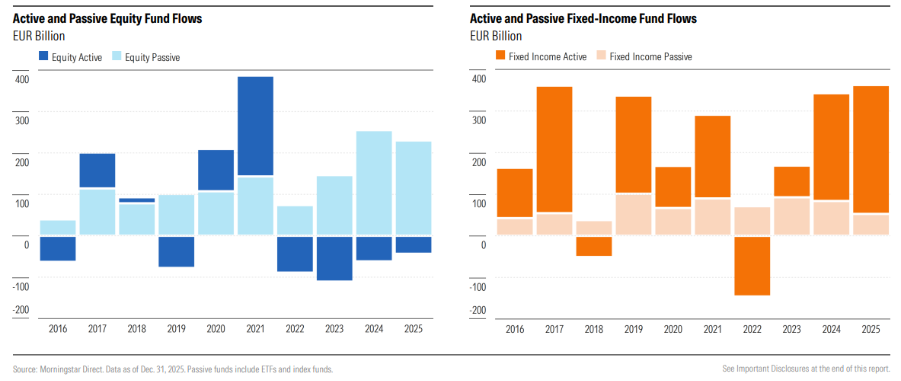

De cara a 2026, la industria de ETFs se encamina hacia una etapa de mayor sofisticación en producto y uso. A la expansión del equity core se suma un crecimiento sostenido de los ETFs de renta fija, que están dejando de ser herramientas tácticas para convertirse en componentes estructurales de las carteras, tanto en modelos como en asignaciones directas. “Estamos viendo que los ETFs de renta fija ya no se utilizan solo para ajustes de corto plazo, sino como bloques permanentes dentro de las carteras”, señaló Deborah Draeger. Este cambio responde a una combinación de mayor profundidad del universo disponible, mejoras en liquidez y un entorno en el que los inversores buscan eficiencia operativa sin resignar flexibilidad en la gestión de riesgos.

En paralelo, se acelera la innovación en formatos y estrategias. Los ETFs activos, las soluciones basadas en modelos y la incorporación de nuevas narrativas amplían el menú para asesores e inversores institucionales. “La conversación ya no pasa únicamente por beta o por costos, sino por cómo usar ETFs de forma más precisa y sofisticada”, explicó Drager, quien cuenta con certificados en Mercados Privados e Inversiones Alternativas por CFA Institute; en Blockchain y Activos Digitales (CBDA) por el Digital Assets Council of Financial Professionals; y en Renta Fija (CFIP) por la Fixed Income Academy, entre otras validaciones profesionales.

En este contexto -explicó-, el crecimiento del mercado US Offshore y el uso de estructuras UCITS aparecen como catalizadores clave: “Es uno de los motores de la próxima ola de adopción”, afirmó, y agregó que esto está impulsado por una demanda más informada y por la necesidad de integrar eficiencia fiscal, regulación y acceso global en la construcción de carteras.

Draeger, que fue asesora financiera, trabajó con un gestor activo de renta fija y con estrategias tácticas en modelos de ETFs, y representó hasta hace poco al proveedor de índices S&P Dow Jones Indices, no observa un punto de saturación para la industria, sino una nueva etapa marcada por una mayor sofisticación. En su visión, los ETFs seguirán ganando terreno en renta fija, tanto como bloques individuales como dentro de modelos, y ampliarán su presencia en sectores específicos y estrategias más especializadas. A eso se suma el interés creciente por nuevas narrativas de inversión y formatos innovadores, en línea con la evolución del mercado de capitales.

Para WE, ese giro también implica responsabilidad educativa: desde derivados en formato ETF hasta el aterrizaje de nuevos instrumentos y narrativas (longevidad, tokenización, digital assets). En esa línea, Draeger mencionó en la entrevista la aceleración de conversaciones sobre tokenización: el 19 de enero de 2026, NYSE anunció el desarrollo de una plataforma para trading y settlement on-chain de securities tokenizadas, con operación potencial 24/7 sujeta a aprobaciones regulatorias.

Para Women in ETFs, este proceso refuerza la importancia de la educación como pilar estratégico. “A medida que los ETFs se vuelven más sofisticados, entender cómo funcionan, cómo se integran en las carteras y qué implicancias tienen deja de ser opcional”, concluyó Draeger. En paralelo, la organización continúa trabajando para ampliar la diversidad de talento en la industria, bajo la premisa de que el crecimiento del producto y el desarrollo profesional deben avanzar en conjunto.