Los flujos a ETFs listados en Europa arrancan el año marcando récords

| Por cristina.lopez | 0 Comentarios

El interés por los ETFs domiciliados en Europa no deja de crecer. Según el análisis de Vanguard, el primer mes de 2026 registró un volumen de entradas que no tiene comparación con ejercicios anteriores, confirmando la aceleración estructural de este mercado. Según destaca, David Hsu, Head of Index Equity and ETF Product Specialism de Vanguard Europe, las entradas netas totales en enero alcanzaron los 55.900 millones de dólares, una cifra 10.000 millones superior a la registrada en cualquier mes de 2025. El experto subraya que el ritmo de los flujos “se ha acelerado hasta un nivel nunca visto ni el año pasado, ni en ningún otro”.

Mayor apetito por el riesgo pese a la volatilidad

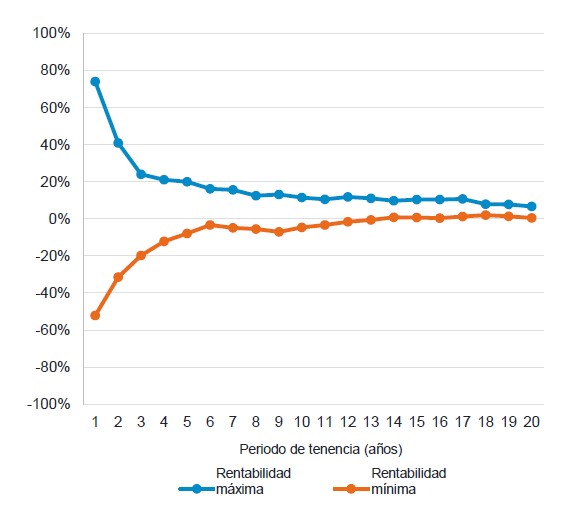

Tal y como explica Hsu en su análisis, a pesar de algunos episodios de volatilidad derivados de tensiones geopolíticas, el mercado mostró un aumento del apetito por el riesgo. Este contexto se tradujo en una subida generalizada de la renta variable, mientras que la renta fija ofreció rendimientos más moderados.

Los inversores destinaron 43.800 millones de dólares a ETFs de renta variable en enero, muy por encima de la media mensual de 23.200 millones registrada durante 2025.

La renta variable básica lidera los flujos

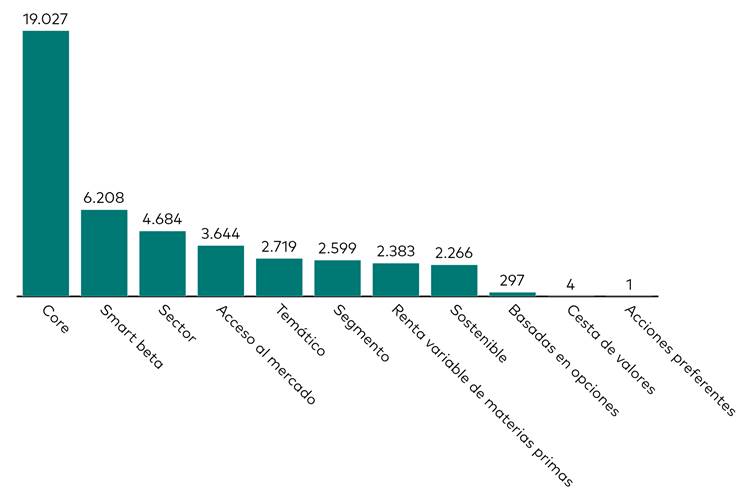

En el documento, el responsable de Vanguard Europe destaca que los ETFs de renta variable básica fueron uno de los principales motores del mercado, con 19.000 millones de dólares en entradas netas, superando cualquier cifra mensual del ejercicio anterior.

El informe también recoge fuertes captaciones en los ETFs de beta inteligente, que sumaron 6.200 millones, y en los ETFs sectoriales, con 4.700 millones. No se produjeron salidas en ninguna de las categorías de renta variable seguidas por la firma.

Alta demanda de exposición regional amplia

El análisis compartido por Hsu muestra que los inversores buscaron especialmente exposición geográfica diversificada. Los ETFs de renta variable global encabezaron la tabla con 9.800 millones de dólares en entradas netas, más que en cualquier otro mes de 2025, mientras que los ETFs de mercados desarrollados captaron 8.600 millones.

Asimismo, los ETFs centrados en Estados Unidos, Europa y mercados emergentes comenzaron el año con solidez. Las salidas fueron relativamente contenidas: los ETFs de renta variable australiana registraron –482 millones de dólares, y los de renta variable china, -405 millones.

Renta fija: entradas sólidas y preferencia por la deuda pública

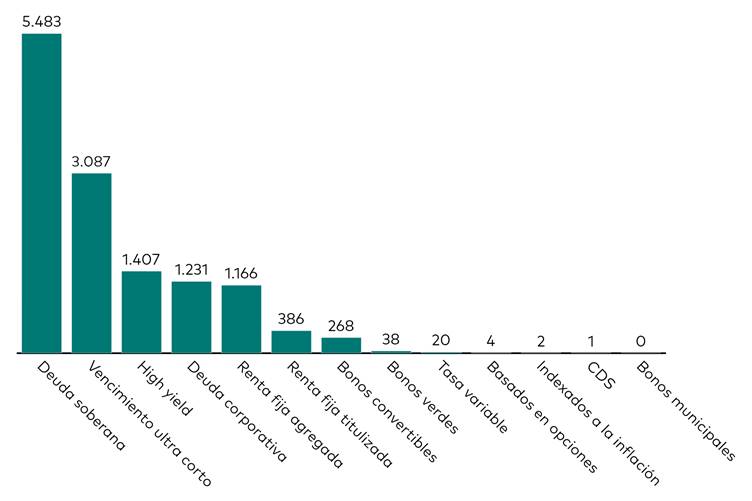

Según se detalla en el análisis elaborado por el directivo de Vanguard Europe, los ETFs de renta fija captaron 13.100 millones de dólares en entradas netas, una cifra solo superada por un mes de 2025.

Dentro de esta categoría, la deuda pública destacó con 5.500 millones, el mayor volumen mensual del año pasado para este segmento. Los bonos con vencimiento ultracorto registraron 3.100 millones, mientras que los ETFs de bonos de alto rendimiento, deuda corporativa y deuda agregada también experimentaron una alta demanda. No se produjeron salidas netas en ninguna de las categorías de renta fija analizadas.

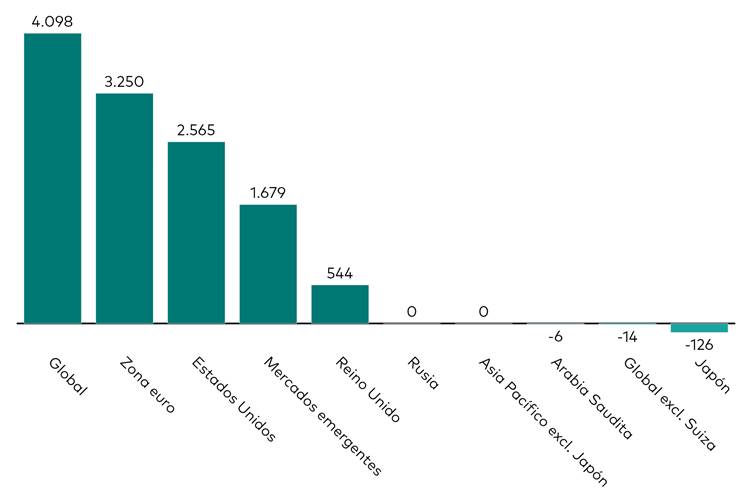

Los ETFs globales marcan el ritmo

El documento remitido por Vanguard también pone de relieve el comportamiento regional. Los ETFs de renta fija global cerraron enero con 4.100 millones de dólares en entradas netas, seguidos por los ETFs de renta fija estadounidense, con 3.300 millones, y los de la eurozona, con 2.600 millones. Los mercados emergentes empezaron igualmente el año con fuerza, al atraer 1.700 millones. En contraste, los ETFs de renta fija japonesa registraron salidas netas de -126 millones.

Como recoge el análisis completo, los ETFs multiactivos disfrutaron de entradas netas en enero. Por el contrario, los ETFs alternativos y de materias primas sufrieron salidas, reflejando una preferencia por estrategias más tradicionales al inicio del ejercicio.

En conjunto, el análisis elaborado por Hsu confirma que la demanda de ETFs es más fuerte que nunca, consolidando un comienzo de 2026 histórico y reforzando el papel de estos vehículos en las carteras europeas.