El fututo entorno de la inversión: menor estabilidad, nuevos modelos de inversión y escasez de activos atractivos

| Por Carlos Burgos | 0 Comentarios

Escasez de activos con precios atractivos, menor estabilidad y nuevos modelos de inversión que combinen activos públicos y privados mientras se abraza la diversidad regional, son algunas de las claves de mercado que muestra Maria Vassalou, Codirectora de Inversiones y Soluciones Multiactivos en la firma Goldman Sachs AM insights.

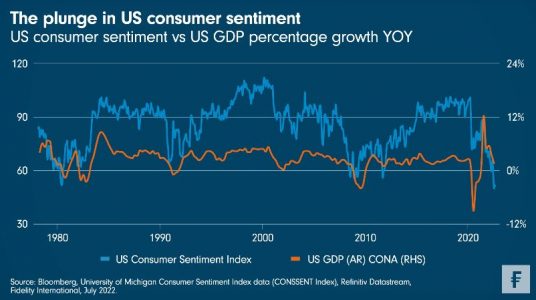

Las últimas décadas han sido buenas para la mayoría de los inversores. El sólido crecimiento económico, la relativa estabilidad geopolítica, la inflación y los tipos de interés persistentemente bajos y el apoyo de los bancos centrales de todo el mundo tradujeron en un sólido rendimiento de las carteras con una volatilidad relativamente baja.

Hoy, el mundo se encuentra en un punto de inflexión. La pandemia del COVID-19 aceleró la digitalización en muchos sectores, perturbó las cadenas de suministro y contribuyó a desencadenar cambios demográficos al convertirse el trabajo a distancia en la norma para muchos profesionales. Los tipos de interés están subiendo para combatir la persistente inflación, mientras las economías buscan asegurar las cadenas de suministro y revertir décadas de globalización. La elevada sensibilidad a las cuestiones climáticas está estimulando la inversión en la descarbonización y la sostenibilidad, mientras que la inestabilidad geopolítica ha agitado los mercados energéticos y ha aumentado la incertidumbre general.

Siguiendo las líneas dibujadas por el informe, aunque las interrupciones del suministro deberían remitir a medida que las restricciones y la escasez relacionadas con la COVID-19 se desvanezcan y la guerra de Ucrania acabe por resolverse, es probable que estas presiones de la digitalización, la desglobalización, los cambios demográficos, la descarbonización y la desestabilización geopolítica perduren durante algún tiempo, lo que provocará un aumento de la dispersión en varias dimensiones y cambiará las perspectivas de los inversores.

En este nuevo entorno, el manual de construcción de carteras que ha funcionado tan bien en las últimas décadas puede ser menos eficaz en el futuro, lo que obliga a replantear el enfoque. Desde la firma se cree que la gestión activa y un enfoque dinámico de la construcción de carteras que combine activos públicos y privados pueden contribuir a mejorar la resistencia de la rentabilidad mientras los mercados se enfrentan a estas perturbaciones que probablemente tendrán profundos efectos en la economía mundial.

Tendencias actuales

El reporte señala varios acontecimientos estructurales que pueden provocar cambios profundos en la economía mundial generando incertidumbre y, potencialmente, contribuyendo a un elevado nivel de volatilidad en los mercados.

En primer lugar, lo que se puede llamar desglobalización: un alejamiento parcial de un mundo en el que los bienes, las personas, el capital y las ideas fluyen libremente a través de las fronteras. Esta tendencia comenzó antes de que se produjera la pandemia, con el aumento de los movimientos populistas de ambos lados del espectro político y el repliegue de los países hacia el interior, adoptando políticas inflacionistas como los aranceles por encima del libre comercio y las restricciones a la inmigración llegando incluso a Estados Unidos y Europa, que han tratado de restringir las inversiones extranjeras, sobre todo las procedentes de China, que se dirigen a la adquisición de empresas tecnológicas consideradas importantes para la seguridad nacional. La traducción empresarial del fenómeno muestra que distintas empresas han comenzado a abastecerse de materiales a nivel local cuando es posible

Por otra parte, la digitalización: el comercio de servicios digitales sigue en aumento, una tendencia que puede contrarrestar cualquier presión inflacionista derivada del proceso de desglobalización. Las exportaciones de ordenadores y servicios de comunicación han aumentado considerablemente desde principios de la década de 1990, y el ancho de banda transfronterizo de Internet se ha multiplicado por 115 desde 2008. Esta tendencia también la suscriben investigadores de Goldman Sachs Global Investment Research, declarando que la globalización puede estar ralentizándose en las áreas tangibles, pero acelerándose en las intangibles. La mejora en cuanto a productividad derivada del teletrabajo puede contribuir a alargar el ciclo económico natural y conducir a un entorno de inflación decreciente. El avance de la telemedicina y otros tipos de atención sanitaria digitalizada, así como el comercio digital y el auge de la tecnología financiera son otros elementos que pueden contribuir a este fin.

En cuanto a la descarbonización, la firma espera que se aceleren los esfuerzos para abandonar los combustibles fósiles y señala que el proceso también puede provocar una mayor inflación, al menos a corto plazo. La producción de energía sostenible aún representa sólo una fracción de la demanda total, y la puesta en marcha de fuentes adicionales requerirá tiempo y cantidades significativas de metales y minerales cada vez más caros. Por supuesto, la necesidad de invertir en infraestructuras energéticas verdes también debería ser buena para el crecimiento económico futuro y puede presentar atractivas oportunidades de inversión.

Tratando la actual desestabilización del orden geopolítico, se señala que el estado actual de cosas: una suerte de bipolaridad con un bloque atlántico y otro vertebrado por Rusia, China e India puede incrementar mucho más fácilmente la inflación. Ya existen ejemplos: la guerra en Ucrania y las amplias sanciones impuestas a Rusia por los países de un bloque han reducido el suministro de energía y otras materias primas, como metales, sales, alimentos y fertilizantes, lo que podría provocar escasez de alimentos en los países en desarrollo. La retirada del suministro de productos básicos del mercado durante períodos prolongados sugiere que algunos de los componentes temporales de la inflación se harán más persistentes.

Traducción al ámbito financiero

Cualquiera de estos puntos de inflexión y la incertidumbre que conllevan podrían conducir a una revalorización estructural del riesgo en todas las clases de activos. Por ahora, las expectativas de beneficios empresariales se mantienen. Pero como la inflación sigue siendo alta y los salarios reales luchan por mantener el ritmo, algunas empresas ya están luchando por trasladar los aumentos de costes a los consumidores, lo que puede dar lugar a un reajuste de la rentabilidad empresarial con implicaciones negativas para los precios de las acciones. La desglobalización de la cadena de suministro multinacional o el traslado empresarial a ciudades de segundo nivel puede ser algo muy interesante a la hora de decidir futuras inversiones.

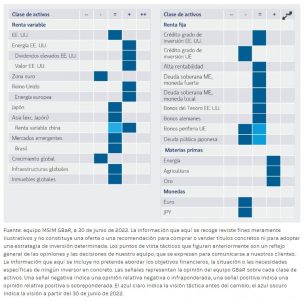

GSAM cree que los inversores pueden sacar provecho de estas tendencias adoptando una visión estratégica holística que busque oportunidades en todos los mercados, que combine los recursos y los objetivos y que, en su caso, utilice una lente temática en lugar de una clase de activos específica. Teniendo en cuenta algunas de las tendencias a las que se enfrentan los mercados, como el retroceso parcial de la globalización y el cambio hacia la energía verde, pueden aprovecharse mejor a través de alternativas privadas, como el capital privado, las infraestructuras y el sector inmobiliario, tanto residencial como comercial.

Otros, como el crecimiento de la industria de la tecnología financiera, la digitalización de la sanidad y otros sectores y la creciente atención de las empresas y los inversores a la sostenibilidad, sugieren oportunidades para las estrategias de renta variable pública que miran más allá de los índices de referencia para encontrar empresas en sintonía con las principales tendencias de crecimiento secular. La combinación de activos privados y públicos también puede permitir a los inversores aprovechar los diferenciales de valoración, las oportunidades de crecimiento y el acceso.

Algunos consejos finales de la firma son apoyarse en la transformación económica a largo plazo, adoptar la diversificación regional y aplicar la creatividad ante estos nuevos entornos tan cambiantes.