Mercados emergentes: un periodo de volatilidad e incertidumbre

| Por Beatriz Zúñiga | 0 Comentarios

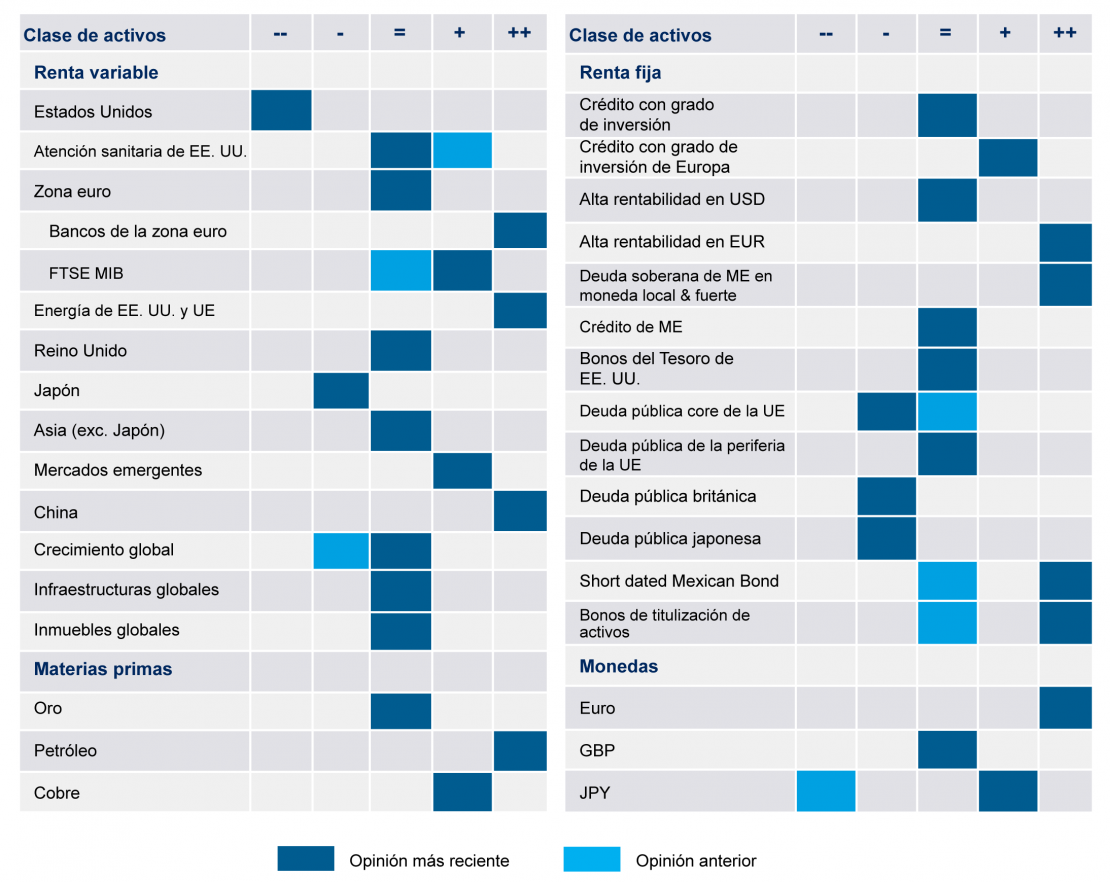

En opinión de Mali Chivakul, economista de mercados emergentes en J. Safra Sarasin Sustainable AM, las tensiones en el sistema bancario estadounidense y europeo son un síntoma del aumento de las grietas en un contexto de endurecimiento de las condiciones financieras. Ahora bien, lo que se plantea Chivakul es cómo puede afectar este periodo de mayor volatilidad e incertidumbre a los mercados emergentes.

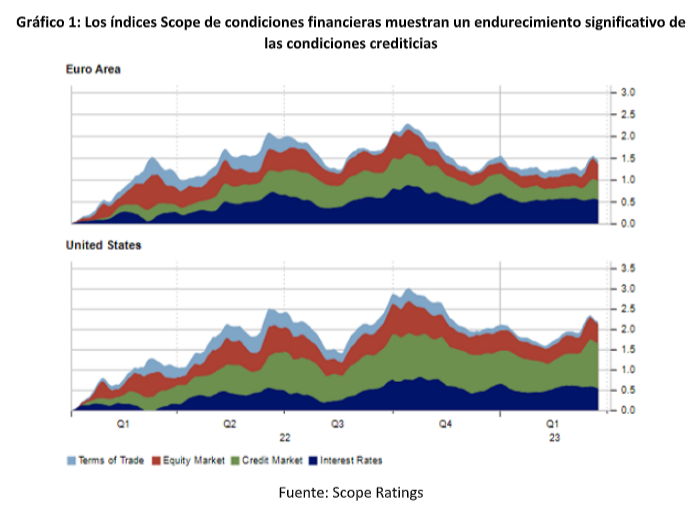

“A pesar de las rápidas respuestas de las autoridades, el mercado financiero mundial sigue siendo volátil y es probable que los activos de los mercados emergentes sigan sufriendo en este entorno. Aunque los bancos de los mercados emergentes suelen tener unos fundamentales sólidos, también se ven afectados por los tipos de interés más altos por más tiempo. Algunos que han concedido demasiados créditos a la economía verán aumentar sus préstamos dudosos. Además, algunos que poseen grandes carteras de deuda pública han resistido hasta ahora la revalorización. Por último, como siempre, los mercados emergentes que dependen de la financiación exterior se verán sometidos a una mayor presión. Mantenemos la cautela sobre los créditos más débiles en este entorno”, afirma.

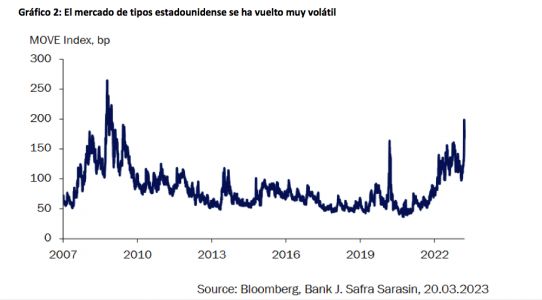

Según la valoración que hace la economista de J. Safra Sarasin Sustainable AM, a pesar de esta rápida respuesta a ambos lados del Atlántico, los bancos siguen sometidos a tensiones tanto en los mercados de crédito como en los de renta variable. Como consecuencia de ello, se han revisado sustancialmente las perspectivas del tipo de los fondos federales y de los rendimientos de la deuda pública estadounidense. Sin embargo, considera que los mercados financieros se han vuelto muy volátiles y han entrado en un periodo de aversión al riesgo, ya que persiste la incertidumbre sobre los bancos de los mercados desarrollados. “La volatilidad de los tipos estadounidenses ha alcanzado niveles que no se habían alcanzado durante la crisis financiera mundial de 2008”, señala.

¿Qué pasa con los bancos de los mercados emergentes? Según Chivakul, aunque se han visto afectados por el contagio mundial, han resistido mejor que sus homólogos de los mercados monetarios en el último episodio de tensión. “El índice bancario MSCI EM ha perdido un 7,4% desde principios de febrero, mientras que la pérdida del índice bancario de los mercados desarrollados ha sido más del doble, un 17,3%. Es probable que el mercado esté en lo cierto al interpretar los fundamentales de los bancos de los mercados emergentes. En general, éstos son bastante sólidos, con una financiación de depósitos estable y un modelo de préstamo tradicional. Su adecuación de capital se ha reforzado a lo largo de los años. Sin embargo, también se enfrentan a posibles tensiones derivadas del endurecimiento de las condiciones financieras, tanto a escala mundial como nacional”, afirma.

Más allá de la ralentización económica general, advierte de que algunos mercados emergentes han ampliado en exceso el crédito a la economía, lo que apunta a un mayor riesgo de crédito y pérdidas ante la subida de los tipos y la ralentización de la economía. “Los datos de El Banco de Pagos Internacionales sobre la brecha de crédito, que es esencialmente la extensión del crédito por encima de las tendencias a largo plazo, muestran que sólo Tailandia y Corea del Sur destacan. Brasil y Hungría también muestran pequeñas brechas. Tailandia y Corea han sido conocidas por su problema de deuda de los hogares. La subida de los tipos de interés en Corea ha sido más pronunciada y rápida desde que su banco central empezó a subir su tipo de interés oficial en 2021. A finales del año pasado, Corea ya experimentó algunas tensiones financieras al ralentizarse bruscamente el sector inmobiliario. Tailandia optó por una senda lenta de subidas de los tipos de interés, principalmente por su preocupación por la deuda de los hogares”, añade.

Además, la economista de J. Safra Sarasin Sustainable AM pone el foco en que varios bancos de países emergentes han absorbido más bonos del Estado durante los años de la pandemia, a medida que los inversores extranjeros se marchaban y los gobiernos pedían más prestado para gastar en la ayuda contra la Covid-19. Según apunta, en muchos países, estas tenencias de deuda pública se valoran a precios de mercado (más del 70% de media, según el FMI), por lo que están sujetas al riesgo de revalorización y pérdidas. “La fuerte subida de los tipos a largo plazo ya se produjo en 2021-22, pero los bancos de los mercados emergentes han resistido hasta ahora”, aclara.

Su principal conclusión es que los países con grandes déficits por cuenta corriente y que dependen de la financiación exterior seguirán sometidos a la presión del mercado y al endurecimiento de la financiación global en dólares. “Entre ellos se encuentran los créditos débiles, como Egipto, y los que registran grandes déficits por cuenta corriente, como Turquía. Los bonos soberanos y las empresas de los mercados emergentes ya han visto aumentar sus diferenciales, aunque siguen siendo mucho más bajos que en episodios de tensión recientes. Por ello, mantenemos la cautela sobre los créditos más débiles en este entorno”, concluye Chivakul.