La industria financiera avanza hacia una mayor diversidad. Arancha Cano, partner y portfolio manager en Wellington Management, repasa los retos que quedan por delante y su modelo de gestión, y analiza la situación macro en la que nos encontramos.

Cuéntanos sobre tu papel destacado en 100 Women in Finance y la importancia de la diversidad de género en la industria financiera. ¿Cómo has visto evolucionar esta cuestión a lo largo de tu carrera?

100 Women in Finance es una institución que se creó para fomentar la colaboración y el progreso de las mujeres en el mundo financiero. La idea surgió en 2001, cuando un grupo de mujeres en puestos de gestión de hedge funds se puso por objetivo reunir a 100 mujeres profesionales de la inversión para fortalecer su relación y mejorar la comunicación dentro del sector de las inversiones alternativas. De hecho, se lanzó como 100 Women in Hedge Funds y era un grupo muy reducido por aquel entonces. Afortunadamente se ha ido ampliando a otros ámbitos del mundo financiero y a distintos países. Es una institución muy enfocada en promover el progreso de las mujeres en el sector y animarnos a optimizar nuestras redes de contactos.

Tu estilo de inversión implica un alto grado de interacción con bancos centrales y la alta dirección de compañías financieras a nivel global. ¿Cómo has desarrollado y mantenido estas relaciones a lo largo de tu carrera?

Ser vintage ayuda. Es verdad que llevo muchos años analizando compañías financieras, pues han sido la base de mi estrategia de inversión. Muchas de estas relaciones son de larga duración y se basan en la confianza mutua con los equipos directivos de las compañías. Siempre intento ser muy honesta con lo que pienso de la estrategia y del valor en sí. Busco dar mi opinión sobre las razones por las cuales el valor no tiene una buena rentabilidad, y a veces es un mensaje complicado porque requiere cambios estratégicos. A veces es problema del sector y otras del mercado. Pero siendo honesta, esta es la forma como más se aprende. Con los bancos centrales es un poco similar. Mi función es ayudar a entender la reacción de los mercados ante distintas situaciones complejas. En numerosas ocasiones los cambios regulatorios o decisiones en política monetaria crean lo que llamamos en inglés ‘unintended consequences’. Intento prever o ilustrar esas consecuencias no intencionadas, para evitar riesgos innecesarios. Al final, es un tema de confianza mutua, donde ambas partes intentamos ayudar.

Wellington Management es una firma de inversión de renombre mundial. ¿Cómo ha influido tu experiencia en la gestión de carteras en la evolución de la firma y su posición en la industria?

Wellington es una de las mayores gestoras del mundo, con activos bajo gestión de más de 1,1 billones de dólares (trillones americanos) a 31 de marzo de 2023. Gestionamos mandatos muy distintos para clientes institucionales, como fondos de pensiones, aseguradoras o fondos soberanos. Pero también creamos productos para el segmento wealth y de distribución. Es una empresa maravillosa con un enfoque distintivo a la hora de fomentar la diversidad, no solo de género y raza, sino también de pensamiento. Me incorporé a la compañía para apoyar el crecimiento de las estrategias de absolute return. Tenemos un equipo fantástico donde existe mucha colaboración e intercambio de ideas, lo que hace mucho más fácil anticipar y analizar las consecuencias de los cambios macroeconómicos. Wellington tiene una cultura muy arraigada de compartir ideas y debatir. Eso nos hace especiales.

En tu experiencia en macroeconomía, ¿cómo ves el panorama macroeconómico actual y cuáles son tus perspectivas para el año 2024?

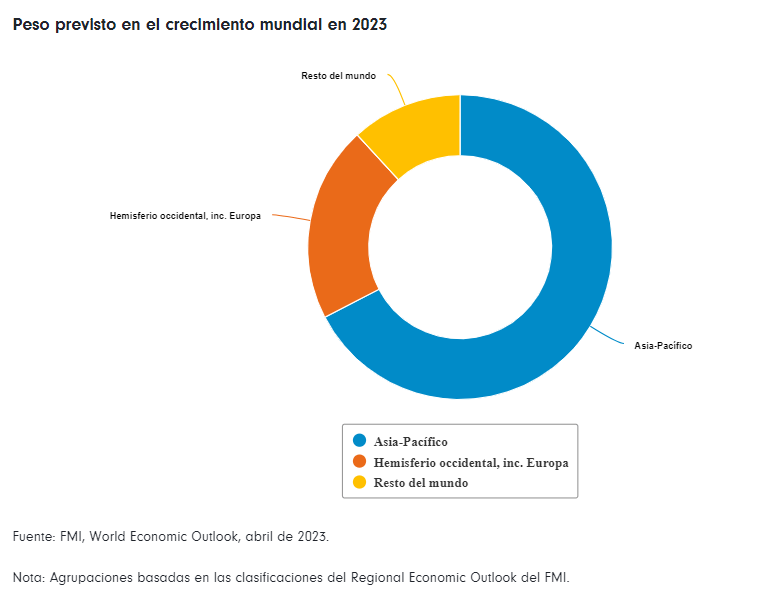

Estamos en un momento muy importante de inflexión del ciclo económico en distintas áreas geográficas. EE. UU. ha demostrado un mayor crecimiento y durabilidad en materia económica de lo que hubiese implicado una subida tan agresiva de tipos. Sin embargo, estamos empezando a ver el impacto de menores niveles de exceso de ahorro y tipos más altos. La FED podría estar cerca del final de la subida de tipos (uno más antes del cierre del año) pero las bajadas dependerán de la inflación controlada y los datos de empleo. El problema es que los rendimientos del resto de la curva han empezado a subir en los últimos meses por el impacto de una mayor ‘term premium’. Esto es el retorno adicional que los inversores necesitan para compensar todos los efectos negativos como financiación de un muy elevado déficit público, menor demanda de bonos a largo plazo por la contracción cuantitativa y otros factores. Cuanto más alto es el rendimiento, mayor es la volatilidad y menores las valoraciones de los activos de riesgo como las acciones, los bonos e incluso el private equity. En Europa, continúa la desaceleración económica. Esto se debe en gran parte al impacto de un menor crecimiento de China, a una menor ayuda de las políticas fiscales post COVID y al efecto producido por la subida más rápida de tipos del BCE. El resto del mundo está dividido entre economías emergentes que se mantienen fuertes (India/México) y economías como China, que empiezan a tocar fondo pero que tienen unos problemas estructurales muy importantes aún por resolver. Japón es quizás el país más interesante porque por primera vez están viendo subidas de salarios e inflación con efectos positivos para la economía. El impacto de un posible cambio de su política monetaria (final de la política monetaria de tipos de interés cero y control de la curva de rendimiento) puede ser muy importante en los mercados globales porque han exportado capital muy barato al resto del mundo.

¿Puedes compartir algún ejemplo de cómo tus opiniones y análisis macroeconómicos han influido en tus decisiones de inversión o en la gestión de tu cartera?

Yo invierto en acciones a nivel global, pero con una visión muy macro. Es decir, analizamos los distintos escenarios macroeconómicos y asignamos probabilidades. En función de los datos económicos que van apareciendo, aumentamos la convicción de un escenario u otro. Esto nos lleva a construir una cartera que se asemeje a los sectores y compañías que se benefician (long side) y se perjudican (short side) de este nuevo escenario económico. Tras haber analizado e invertido en compañías financieras durante tantos años, es fácil leer lo que pasa en la economía por los datos que vemos en estas compañías. Es lo que llamamos en inglés el plumbing (fontanería) de la economía, porque los sectores financieros amplían los efectos de los otros sectores por la transmisión de políticas monetarias. Los instrumentos en los que invertimos son: acciones, índices, ETFs y cestas de activos, que contemplan acciones relacionadas con una idea temática (electrificación, beneficiarios de la inflación).

Has trabajado en diferentes firmas de inversión a lo largo de tu carrera. ¿Cuáles son los principios o valores fundamentales que has llevado contigo y que han contribuido a tu éxito?

He trabajado en varias instituciones financieras, desde entidades cotizadas como UBS y que responden a los principios de distintos stakeholders (accionistas, reguladores y acreedores) hasta compañías privadas como Moore Capital, BAM y ahora Wellington. Creo que la industria ha ganado claramente en diversidad e inclusión, algo a lo que yo doy mucha importancia. Ha ganado en entender mejor las necesidades de los clientes (adecuar el producto a las demandas de retornos) y en el trato con los empleados. A cambio de esto, la complejidad a la hora manejar estos negocios es muy superior (compliance, sistemas), lo que ha dejado fuera a gran parte de la creatividad que teníamos hace 25 años. Las exigencias de los clientes y reguladores son más complejas y eso favorece a las empresas más grandes (públicas y privadas) que tienen el capital para invertir en sistemas y talento. En el caso particular de Wellington, es importante destacar que la dinámica de intercambio de opiniones y conversaciones que surgen en torno a las posibilidades que nos presenta el mercado para tomar las mejores decisiones de inversión arroja muy buenos resultados.

¿Cómo ves el papel de las mujeres en la gestión de activos y la toma de decisiones financieras? ¿Qué consejos o perspectivas compartirías con mujeres que buscan carreras exitosas en este campo?

Creo que las compañías se han dado cuenta de que la diversidad de pensamiento es tan importante como en raza, religión u orientación sexual. Las mujeres tenemos una forma distinta de procesar la información e implementarla en el proceso. Está demostrado que fondos con diversidad de gestores en general tienden a generar retornos superiores en el largo plazo. Lo que es importante es ayudar a crear una nueva generación de gestoras que puedan continuar la labor de las que estamos ahora en el mercado. En Wellington prestamos mucha atención a enseñar a estas nuevas generaciones y fomentar esta diversidad de opinión, para garantizar que en el futuro haya más mujeres que gestionen activos. Organizaciones como 100 WF tienen como fin fomentar este proceso.

Wellington Management tiene una presencia global. ¿Cómo ha influenciado tu experiencia trabajar en la oficina de Londres en términos de perspectiva y enfoque en comparación con otras regiones?

Londres es probablemente la segunda oficina más grande después de Boston. Tenemos una gran representación de inversores y empleados de todas las partes del mundo. Quizás es una de nuestras mejores oficinas precisamente porque se discuten ideas generadas en Asia, Europa y Estados Unidos. En un poco una Torre de Babel y celebramos todas las culturas.

Finalmente, ¿cuál es tu visión para el futuro de la gestión de carteras y la inversión en el sector financiero, y qué lecciones clave has aprendido a lo largo de tu carrera que puedas compartir con otros profesionales en la industria.

La industria de los fondos de gestión ha evolucionado mucho. Cada vez más, pensamos en los clientes de forma holística y cómo solucionar sus necesidades de retornos, más que vender fondos específicos. Eso significa que hay que tener sistemas más sofisticados para alcanzar la solución óptima. Con un ciclo muy diferente de tipos, inflación y riesgo geopolíticos, dar retornos óptimos compitiendo con cash como activo libre de riesgo es más complicado, más aún teniendo en cuenta una volatilidad elevada que permanecerá con nosotros por mucho más tiempo.