La Fed evitará precipitarse ante los datos y hará esperar un poco más al mercado

| Por Beatriz Zúñiga | 0 Comentarios

La semana ha arrancado con los ojos puestos en la primera reunión del año de la Reserva Federal de Estados Unidos (Fed), que se celebrará entre hoy y mañana. Aunque con algo menos de expectación, el miércoles y jueves, también se reunirá el Banco de Inglaterra. Los mercados tienen claro que este será el año de los recortes de tipos, así que el principal reto de los bancos centrales será gestionar las expectativas.

“Los mercados monetarios se han visto sacudidos por las declaraciones de los bancos centrales. El 13 de diciembre del año pasado, el Presidente del Comité de fijación de tipos de EE.UU. electrizó a los mercados al hablar de una pronta bajada de los tipos estadounidenses. A ello siguió un fuerte repunte de la renta fija y variable, no sólo en Estados Unidos, sino en la mayor parte del mundo. Las expectativas de fuertes y tempranas bajadas de tipos se incorporaron a los mercados de Nueva York, Londres, Europa y otros lugares”, recuerda Steven Bell, economista jefe para EMEA de Columbia Threadneedle.

En su opinión, los banqueros centrales de estos tres centros han rechazado sistemáticamente las expectativas optimistas del mercado de recortes de tipos. ¿Hacia dónde vamos? Christine Lagarde, presidenta del BCE, moderó su tono e insistió en que el recorte de tipos dependerá totalmente de los datos. “El Consejo de Gobierno continuará aplicando un enfoque dependiente de los datos para determinar el nivel de restricción y su duración apropiados”, señaló la institución europea tras su reunión.

Ahora es el turno de la Fed y las gestoras internacionales no esperan que se produzcan cambios en los tipos oficiales, aunque sí consideran importante el tono que Jerome Powell, presidente de la institución monetaria, use durante la rueda de prensa y los mensajes que lance. “La primera reunión del año del Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal se centra normalmente más en cuestiones organizativas, como la rotación de los votantes, que en cambios radicales de política”, afirma Christian Scherrmann, economista para EE.UU. de DWS.

Sin embargo, reconoce que después de que los mercados identificaran un giro pesimista en la reunión de diciembre y de que los banqueros centrales hicieran todo lo posible por retrasarlo, esta reunión es también una gran oportunidad para seguir gestionando las expectativas. “Lo más probable es que los banqueros centrales quieran volver a insistir en su postura dependiente de los datos de esperar a ver si la inflación realmente se enfría más, pero no sin reconocer los recientes avances en la desinflación. En nuestra opinión, cualquier optimismo sobre los avances en materia de inflación no es más que una justificación de que los tipos de interés son, en efecto, suficientemente altos, al menos por ahora”, añade el economista de DWS.

Una opinión que también comparte James McCann, economista adjunto de abrdn, quien considera que la Fed pedirá al mercado paciencia. “Aunque el banco central se muestra cada vez más optimista respecto a la posibilidad de que la inflación vuelva a situarse en el objetivo marcado, aún no está preparado para levantar el pie del acelerador. De hecho, mantendrá la política monetaria a raya en enero y, probablemente, dará otro suave revés a las expectativas del mercado de un recorte en marzo”, asegura McCann.

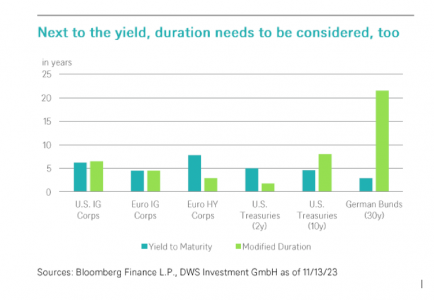

Los mercados ya están anticipando los recortes, sin embargo, según destaca Flavio Carpenzano, Investment Director de Capital Group, si nos fijamos en la curva de tipos, «podemos ver que las expectativas del mercado en la curva de del Treasury estadounidense dentro de un año muestran una bajada de los tipos en la parte delantera de la curva, pero se espera que la parte larga de la curva se mantenga en estos niveles».

Para Gilles Moëc, economista jefe de AXA Investment Managers, será importante estar atento a las señales que pueda dar Powell sobre marzo, puestas en precio con un 50% de probabilidades. “A finales del año pasado, despotricábamos contra las agresivas expectativas del mercado de recortes rápidos de los tipos. Desde entonces, los inversores se han vuelto mucho menos seguros sobre marzo como punto de partida -12 puntos básicos descontados el viernes pasado, es decir, una probabilidad de casi el 50%, frente a un máximo de 26 el 22 de diciembre-, pero después del dato de inflación de la semana pasada, la hipótesis de mayo ha ganado aún más tracción, con 34 puntos básicos descontados. Seguimos sin convencernos de la cantidad de recortes que se están descontando. Todavía esperamos que el inicio se produzca solo en junio, y para entonces el mercado está valorando más de dos recortes de 25 puntos básicos (52 puntos básicos)”, señala Moëc.

En opinión de Franck Dixmier, CIO global de Renta Fija de Allianz Global Investors, para la Fed, la solidez de la economía es positiva: demuestra que el banco central no ha ido demasiado lejos en el endurecimiento de las condiciones monetarias; por lo tanto, ahora puede concentrarse en controlar la inflación. «Creemos que la Fed debería iniciar un recorte de tipos cuando esté segura de que la inflación se está aproximando a su objetivo. De cara a esta reunión, esperamos que reafirme su compromiso con un enfoque basado en los datos, sin dar una fecha concreta sobre cuándo realizará su primer recorte de tipos. En este sentido, no esperamos la primera bajada hasta el segundo semestre del año. Tampoco prevemos que los mercados reaccionen de forma significativa después de la reunión, como ocurrió tras la reunión del Banco Central Europeo del 25 de enero. Con los tipos a largo plazo 30 puntos básicos por encima de su mínimo de diciembre de 2023, creemos que el potencial de una nueva corrección de los tipos parece reducido, incluso si Powell realiza un discurso más agresivo de lo esperado», afirman.

Reducción del balance

Respecto a la reducción de su balance, las reservas bancarias se sitúan actualmente en 3,5 billones de dólares, mientras que todavía quedan unos 600.000 millones de dólares en la facilidad de recompra inversa a un día (ON RRP). Si bien es cierto que el PIB nominal ha aumentado desde 2019, las reservas como porcentaje del PIB nominal también han crecido, del 8% en 2019 a aproximadamente el 13% en la actualidad.

En este contexto, George Curtis gestor de carteras en TwentyFour (boutique de Vontobel), explica que la cuestión principal para la Fed no es necesariamente la facilidad de ON RRP en sí misma, sino más bien la cantidad global de exceso de reservas en el sistema a medida que avanzamos en el año y la Fed siga reduciendo su balance. “Es aquí donde probablemente se produzca el debate dentro del comité, ya que en el fondo la mayoría de los miembros del comité tendrán en mente la tensión observada en los fondos del mercado monetario la última vez que la Fed se sometió a la QT. Entre 2017 y 2019, la Fed redujo su balance a través de un programa QT que redujo las reservas bancarias a 1,5 billones de dólares, lo que finalmente provocó un repunte a finales de 2019 en el diferencial entre el tipo de financiación a un día garantizado y el interés de los saldos de reserva de 275 puntos básicos, lo que hizo que la Fed revirtiera la QT e introdujera una nueva línea de repos permanentes”, apunta Curtis.

Así pues, su principal conclusión es que haya una reducción ordenada de la QT este año como un acto prudente de gestión del riesgo. “A la Reserva Federal le gustaría que el impacto de la ralentización del ritmo de QT fuera lo menos brusco posible. En nuestra opinión, todavía no hay consenso en torno a esa fecha de inicio (como se desprende del discurso de la Reserva Federal mencionado anteriormente), y es posible que los miembros quieran esperar y ver cómo se inclina el sector bancario respecto al programa de financiación bancaria a plazo, pero esperaríamos un nuevo plan en breve. Aunque se trata de un delicado equilibrio que deben lograr entre endurecer la política monetaria, no perturbar demasiado el mercado con el ritmo de la QT, tener suficientes reservas en el sistema y comunicar su curso de acción con suficiente antelación, creemos que la Fed tiene las herramientas necesarias para evitar las perturbaciones que ocurrieron en 2019”, concluye Curtis.

La cuestión de datos

Los analistas coinciden en que la economía estadounidense se dirige hacia un aterrizaje suave, algo que también valoran los mercados. “Los endurecimientos monetarios suelen desencadenar importantes recesiones. Nos vemos obligados a considerar que este raro evento puede estar materializándose en los Estados Unidos. El desempeño del PIB del cuarto trimestre debe medirse en función de una tasa de política monetaria que se sitúa en más del doble de la estimación de la propia Fed de su nivel de crucero”, apunta el economista de AXA IM. Esa búsqueda de un aterrizaje suave viene marcado por una economía sólida y resiliente. «La economía estadounidense ha mostrado una notable resistencia frente a los tipos restrictivos, con un crecimiento del PIB estimado en el 2,5% y unas nóminas no agrícolas de 225.000 empleos al mes. Pero el IPC subyacente se redujo del 5,7% al 3,9% en los últimos 12 meses, y la inflación cayó aún más bruscamente si se excluye la categoría de vivienda, que domina el 40% del índice. En esta medida más restringida del IPC subyacente, los precios son ahora sólo un 2,2% superiores a los de hace un año», destaca George Brown, economista de Schroders.

Para Raphael Olszyna-Marzys, economista internacional en J. Safra Sarasin Sustainable AM, no podemos olvidar que la economía no evoluciona en línea recta, sino en ciclos, en los que la demanda suele reaccionar a las perturbaciones y los incentivos. “En consecuencia, tiende a sobrepasar o no alcanzar el producto potencial, lo que provoca presiones inflacionistas o desinflacionistas, respectivamente. Un aterrizaje suave es esencialmente un reequilibrio suave de la economía. La brecha de producción positiva (exceso de demanda) se cierra gradualmente sin que la demanda agregada supere a la oferta en el proceso y sin que el desempleo aumente por encima de su tasa natural”, explica.

En este sentido, Ronald Temple, estratega jefe de mercados de Lazard AM, recuerda que el mercado laboral estadounidense sigue resistiendo, pero como indican las actas de la última reunión del FOMC, “la oferta y la demanda se están equilibrando mejor”, sostiene. “La normalización del mercado laboral estadounidense es un factor positivo neto que debería traducirse en una menor presión inflacionista y dar a la Fed margen para empezar a reducir los tipos de interés en el segundo trimestre de 2024”, opina el estratega de Lazard AM.

Desde diciembre, los responsables de la Fed se han mostrado en general contrarios a las expectativas de recortes anticipados de los tipos. Quieren estar seguros de que la inflación sigue una senda clara hacia el 2% antes de recortar los tipos. “Si se relajan demasiado pronto, se corre el riesgo de que se repita el stop-and-go de los años setenta, una experiencia que ningún banquero central quiere revivir. Con un crecimiento económico de entre el 2% y el 3%, no hay motivos para que la Reserva Federal se apresure a bajar los tipos. Al mismo tiempo, el deflactor del IPC subyacente ha crecido hasta el objetivo del 2% fijado por la Reserva Federal en los últimos seis meses, lo que deja cierto margen a la Fed para relajar rápidamente la política monetaria si la actividad se suaviza”, añade la economista de J. Safra Sarasin Sustainable AM.

Para McCann, la cautela que quiere mostrar la Fed refleja el deseo de tener la certeza de que la inflación está bajando de forma sostenible, especialmente en medio de los nuevos riesgos para los precios mundiales de los bienes debido a los acontecimientos que se están produciendo en el Mar Rojo. Además, en su opinión, los datos de actividad no indican a la Fed que deba relajar su política monetaria rápidamente, ya que la economía sigue funcionando bien por ahora a pesar de los elevados tipos de interés.

Sea cual sea la decisión de la Fed y el mensaje que traslade Powell, Benoit Anne, director del grupo de soluciones de inversión de MFS Investment Management, considera que hemos entrado en una fase de «indiferencia» del ciclo de «emoción inversora», que esencialmente rebaja la importancia de este FOMC como acontecimiento de mercado. «En el futuro, sin duda prestaremos atención y escucharemos, pero no es probable que se produzca ninguna catástrofe. ¿Cuánto durará la fase de indiferencia? Podría durar algún tiempo. Esa frase es precisamente la señal clave que hay que buscar esta semana en el comunicado oficial de la Reserva Federal. Si se mantiene el «durante algún tiempo», eso significa que la Fed no tiene prisa inmediata por pasar a los recortes de tipos», concluye Anne.

Desde Schroders sitúan el primer recorte de tipos en junio, seguido de un bajada cada dos reuniones hasta finales de 2024. «Pero a finales de año, los datos deberían mostrar de forma convincente que los tipos restrictivos ya no son necesarios, por lo que esperamos que la Fed los recortes entonces en cada reunión para devolverlos a su nivel neutral. Nuestra estimación se sitúa en torno al 3,50%, partiendo de la hipótesis de que el tipo de interés real neutro se sitúa entre el 1,25% y el 1,50%», concluye Brown.