En 2021 los fondos aumentaron su apalancamiento, pero no de forma generalizada, e impulsaron las herramientas para gestionar la liquidez

| Por Alicia Miguel | 0 Comentarios

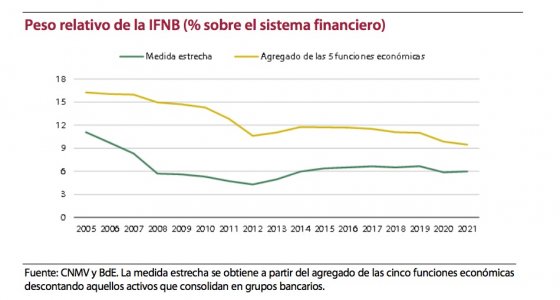

La Comisión Nacional del Mercado de Valores (CNMV) ha hecho público un nuevo informe sobre la intermediación financiera no bancaria (IFNB) en España, que actualiza la información de este sector con datos de 2021. Según las cifras, el importe conjunto de los activos de estas entidades, tras el descuento de aquellos que consolidan en grupos bancarios, fue de 328.000 millones de euros en 2021, un 8,1% más que en 2020 y representa sólo un 6% del sistema financiero total, por debajo de la proporción de otras economías avanzadas (cercana al 14%).

Las entidades más relevantes de la “medida estrecha” de la IFNB en España continuaron siendo los fondos de inversión, que concentraron el 91% de los activos totales. A distancia se situaron los vehículos de titulización, con el 6,2%. El resto de las entidades (establecimientos financieros de crédito, sociedades de valores y sociedades de garantía recíproca) representaron apenas el 3% en su conjunto.

Siguiendo la metodología del Consejo de Estabilidad Financiera (FSB), la medida relevante de la IFNB es la denominada “medida estrecha”, que trata de identificar aquellas entidades que pueden englobarse dentro de alguna de las cinco funciones económicas definidas por el mencionado FSB en 2013 y que asimilan las actividades de estas entidades a algunos de los riesgos típicamente bancarios. Esta medida considera como parte de la IFNB todos los fondos de inversión excepto los de renta variable, las sicavs, las titulizaciones (o SFV), los establecimientos financieros de crédito, las sociedades de valores y las entidades de garantía recíproca.

Sin riesgos relevantes

El análisis de los riesgos asociados a la IFNB continúa sin apuntar a la existencia de vulnerabilidades relevantes desde el punto de vista de la estabilidad financiera. En el ámbito de los fondos de inversión, además de los indicadores de riesgo habituales, se han añadido extensiones analíticas para valorar con mayor detalle el riesgo de crédito (mediante las calificaciones crediticias de los activos en cartera), el riesgo de liquidez (mediante el análisis de la cartera de las IIC en que invierten los fondos) y el riesgo de tipo de interés (mediante una estimación de la duración modificada de la cartera de renta fija).

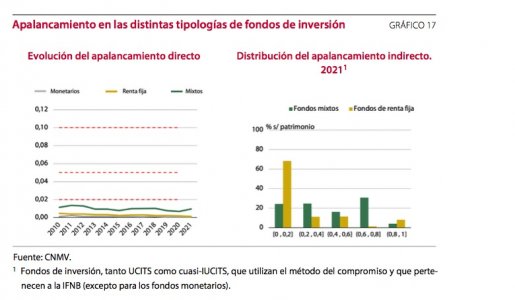

Finalmente, se ha evaluado el apalancamiento de los fondos mediante el uso de derivados, observándose un cierto aumento del apalancamiento medio respecto a 2020, pero no un uso intenso ni generalizado del mismo. Este último análisis es particularmente relevante habida cuenta de los problemas que algunos fondos europeos han experimentado recientemente como consecuencia de los margin calls que han tenido que afrontar en momentos de alta volatilidad y de caída de precios en los mercados, explican desde la CNMV.

Herramientas para la gestión de liquidez

El informe incluye un epígrafe que describe las herramientas existentes en España para la gestión del riesgo de liquidez de las IICs, su uso en 2021 y también en lo que va de 2022 como consecuencia de la guerra entre Rusia y Ucrania. El inicio del conflicto dio lugar a la suspensión de la contratación de los activos ligados a ambos países y cinco instituciones de inversión colectiva activaron el mecanismo de reembolsos parciales.

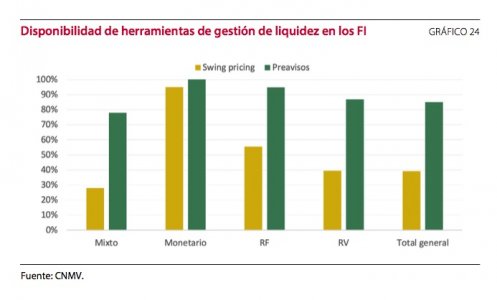

La CNMV da cuenta del impulso que está realizando sobre el uso activo de las herramientas de gestión de la liquidez por parte de las IICs, no solo en situaciones extraordinarias sino también en condiciones normales de mercado. Esta política ha dado lugar a un aumento considerable de instituciones que en sus folletos incluyen una o varias de estas herramientas.

La información disponible a septiembre de este año revela, por ejemplo, que el 85% de los fondos (en términos de patrimonio) tiene establecido la posibilidad de exigir preavisos de hasta 10 días hábiles cuando los reembolsos superen los 300.000 euros y que el 39% tiene la posibilidad de usar el mecanismo de swing pricing. Los fondos de renta fija y los monetarios son los que disponen de este último mecanismo en mayor medida.

Test de estrés

Los resultados de las pruebas de estrés que la CNMV realiza periódicamente sobre los fondos de inversión españoles continúan revelando que este mercado es resistente a los diferentes escenarios de shocks de reembolsos planteados para las diferentes categorías de fondos.

El ejercicio llevado a cabo con datos hasta diciembre de 2021 muestra que, en el escenario más extremo (entre 15 y 20 veces más severo que la peor semana de reembolsos de la crisis del COVID-19), el número de fondos que podrían experimentar problemas de liquidez es de 13. Todos ellos, excepto uno, pertenecen a la categoría de renta fija corporativa de alto rendimiento.