Qué implica la sorpresa negativa en la inflación en EE.UU.

| Por Romina López | 0 Comentarios

Los datos de inflación publicados el martes y los de PPI el viernes disminuyen sustancialmente la probabilidad de un primer recorte de tipos en EE.UU. en la próxima reunión de la Fed. El IPC de enero sorprendió negativamente: el índice subyacente, que en tasa intermensual subió un 0,1% más de lo esperado, no experimentó cambios respecto al dato de diciembre, pero quedó por encima de las previsiones de los economistas (+3,9% vs. +3,7%, en tasa interanual). Por su parte, el índice general descendió 0,3% hasta el 3,1%, mejor que el 3,4% del mes pasado, pero también superando lo estimado por el consenso (2,9%), que esperaba por fin romper a la baja el umbral del 3%.

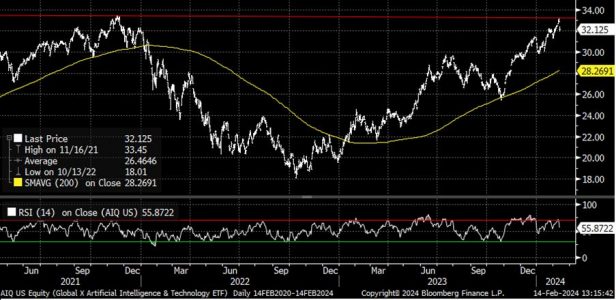

Aunque un dato no justifica asumir la ruptura de la tendencia de fondo, que parece intacta, el índice subyacente de servicios ex vivienda marcó el máximo mensual desde abril de 2022, sembrando la preocupación entre los gestores. Adicionalmente, el mercado lleva tiempo en sobrecompra técnica con indicadores de sentimiento minorista (encuesta AAII, por ejemplo) e institucional (NAAIM) en zona de complacencia, y la publicación del IPC resulta una buena justificación para tomar beneficios e, incluso, podría marcar el inicio de una sana corrección. Hasta la temática de moda (inteligencia artificial generativa), muestra síntomas de cansancio a corto plazo: como vemos abajo, el ETF de acciones relacionadas con la IAG (AIQ) no ha podido con los máximos del 2023, y está sobrecomprado.

No obstante, el IPC del primer mes del año -que se ve afectado por las tradicionales revisiones en precio-, puede ser solamente ruido, y el proceso de desinflación comenzado el año pasado podría incluso acelerarse los próximos meses en EE.UU. El desequilibrio entre la demanda y la oferta en el mercado de trabajo está comenzando a enmendarse. La disminución en vacantes y en bajas no forzadas favorece la estabilización en crecimiento salarial, y la recuperación en productividad -de mantenerse- pondría más presión a la baja sobre el IPC.

El enfriamiento en el mercado laboral -coincidiendo con una tasa de ahorro como porcentaje de renta disponible por debajo del 4%, cuando la media de la última década ha estado cerca del 7%-, empujará a las familias a consumir algo menos y a guardar un poco más.

El efecto riqueza es aún favorable gracias a una bolsa en máximos y unos precios que aguantan en vivienda unifamiliar, lo que debería impedir que el consumo se retraiga en exceso, pero algunas de las partidas de la cesta de IPC (subyacente), que han afectado más negativamente en enero, muy ligadas al gasto como el material deportivo (+1% intermensual), el gasto en hoteles (+1,6%), tarifas aéreas (+1,4%) o electrodomésticos (+1,6%), irán perdiendo relevancia en las próximas publicaciones.

Los recientes anuncios de resultados del cuarto trimestre muestran indicios respecto a esa tendencia hacia un nivel de gasto más contenido. La tarifa media diaria (ADR) de Airbnb sufrió un retroceso considerable en el cuarto trimestre hasta 156,7 dólares, desde los 168,4 dólares que la empresa se apuntaba en el primer trimestre. Aunque excluyendo el impacto del tipo de cambio la ADR se mantuvo estable interanualmente en EE.UU. durante los últimos tres meses del año, la compañía explicó que en diciembre el precio medio por noche de una habitación en la plataforma fue de 114 dólares, un 2% menos que en el mismo periodo del año anterior.

En la misma línea, el RevPAR (o ingresos por habitación disponible) de la empresa de hoteles Marriott en EE.UU. y Canadá, subió un 3,6% interanual en el cuarto trimestre, una desaceleración desde el 4,4% del tercer trimestre y el 5,2% del segundo. Por su parte, el crecimiento interanual del tamaño medio de la cesta de la compra de CART (Instacart, que capitaliza 8.000 millones de dólares y comenzó a cotizar en septiembre del año pasado), ha venido descendiendo en el transcurso de 2023 (de 5% en el 1T, 3% en el 2T, 2% en el 3T y 1% en el 4T), al moderarse la inflación de los alimentos.

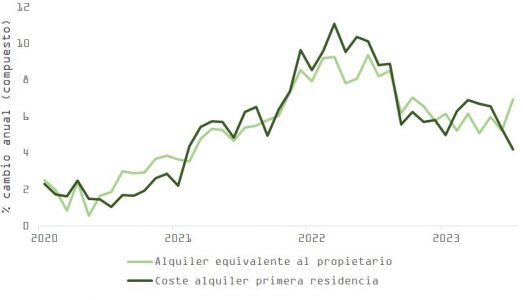

El componente de vivienda fue el más relevante a la hora de explicar la sorpresa negativa. El coste de alquiler equivalente al propietario, que es un ~80% de este apartado, es un indicador retrasado con respecto al precio de los apartamentos, y el incremento de 0,6% en tasa intermensual eleva el dato de enero artificialmente si tenemos en cuenta que la tendencia en nuevos contratos de alquiler apunta a una inminente caída de la inflación relacionada con este gasto. De hecho, el coste de alquiler dentro del IPC, que es un segmento menos relevante del componente de vivienda, continuó disminuyendo el mes pasado.

Como muestra, la compañía Invitation Homes (INVH US, con una capitalización de 20.000 millones de dólares) registró un crecimiento combinado en alquileres del 4,6% en el cuarto trimestre, por debajo del 6,2% del tercer trimestre, el 7% del segundo trimestre y el 7,3% del primer trimestre. Los nuevos contratos de arrendamiento se mantuvieron estables interanualmente en el cuarto trimestre, lo que implica una fuerte desaceleración respecto al 5,2% del tercer trimestre.

Los futuros han pasado de descontar en Estados Unidos algo más de 7 recortes en tipos, comenzando en marzo, a algo menos de 4 desde junio a diciembre, ofreciendo una oportunidad táctica de incorporar algo más de duración a las carteras, sobre todo de cara a la publicación de la inflación subyacente PCE a finales de mes. Si miramos la foto con perspectiva, y a pesar de las dudas que el IPC de enero pueden haber sembrado entre los inversores, la tasa subyacente de inflación -excluyendo el efecto vivienda- subió solamente un 0,2%, que anualizado nos deja en 2,2%, en línea con el objetivo de la Fed.

Es factible que los miembros del banco central estadounidense revisen a la baja sus estimaciones de inflación en el próximo refresco de su informe de proyecciones económicas (SEP, 20 de marzo). Para Powell y su equipo, el tipo nominal de equilibrio en el medio plazo está en un 2,5%, pero la curva OIS mantiene el pronóstico de tipos por encima del 4% hasta enero 2025. La disminución en el impulso fiscal y la vuelta al equilibrio en el mercado laboral deberían enfriar el crecimiento, acercándolo a su velocidad de largo plazo. Si estamos en lo cierto, el PIB estadounidense no podrá mantener la inercia registrada en la segunda mitad del año pasado y la Fed, en este contexto, tendrá que regresar a un discurso más dovish.