El segmento más líquido de cripto gana perfil institucional

| Por Guadalupe Barriviera | 0 Comentarios

El mercado de activos digitales atraviesa una nueva etapa de maduración que comienza a modificar la forma en que la banca privada y los inversores de alto patrimonio evalúan su potencial como clase de activo. Lejos de la fragmentación extrema que caracterizó ciclos anteriores, la liquidez se está concentrando en un grupo reducido de criptoactivos, dando lugar a un “upper tier” que empieza a mostrar rasgos propios de un mercado más estable y accesible para inversores profesionales.

Así lo señala el informe OTC Markets 2025, elaborado por Wintermute, uno de los principales market makers del ecosistema cripto, que analiza la evolución de la actividad OTC y los flujos institucionales.

El estudio destaca que una proporción creciente del volumen negociado se concentra en los activos digitales de mayor capitalización, mientras disminuye el peso relativo de tokens más pequeños y menos líquidos.

Para la banca privada, este proceso de consolidación resulta clave. La concentración de liquidez mejora las condiciones de ejecución, reduce el impacto en precios y aporta mayor previsibilidad, elementos fundamentales para incorporar activos digitales dentro de carteras gestionadas bajo criterios de riesgo más estrictos.

En este contexto, el informe sugiere que el mercado cripto comienza a diferenciarse con mayor claridad entre activos potencialmente invertibles y un universo más especulativo.

El estudio subraya el papel creciente del trading OTC como canal preferente para inversores institucionales y grandes patrimonios. A diferencia de los exchanges tradicionales, el mercado OTC permite gestionar tickets de gran tamaño con menor fricción y mayor discreción, aspectos especialmente valorados por la banca privada y los family offices.

Según Wintermute, el perfil de los participantes en este segmento se ha vuelto más profesional, con una demanda creciente de soluciones adaptadas a estándares institucionales.

Otro de los puntos destacados es que esta consolidación no implica una expansión homogénea del mercado cripto en su conjunto, sino una jerarquización más marcada. En la práctica, esto obliga a los gestores patrimoniales a adoptar un enfoque más selectivo, centrado en activos con profundidad de mercado suficiente, infraestructura robusta y mayor aceptación entre inversores institucionales.

En este escenario, la inclusión de criptoactivos en carteras de banca privada deja de ser una cuestión puramente oportunista y pasa a integrarse en un debate más amplio sobre diversificación, correlaciones y asignación estratégica. El informe sugiere que el avance hacia una estructura de mercado más madura podría sentar las bases para una adopción gradual, siempre condicionada a marcos regulatorios claros y a una adecuada gestión de riesgos.

Principales conclusiones

La actividad de trading se concentró en un conjunto reducido de tokens de gran tamaño: la participación combinada de BTC y ETH disminuyó levemente, del 54% en 2023 al 49% del nocional total en 2025, pero este movimiento estuvo impulsado por el crecimiento de otros activos de gran capitalización, y no por una mayor participación generalizada de altcoins. Los tokens blue chip fuera de BTC y ETH (los 10 principales activos por capitalización de mercado, activos wrapped y stablecoins) ganaron 8 puntos porcentuales de participación en volumen en los últimos dos años, reflejando la expansión de los ETF y de los DAT hacia activos de gran capitalización.

Los repuntes de las altcoins terminaron el doble de rápido: aunque continuaron surgiendo nuevos temas —como plataformas de lanzamiento de memecoins, DEXs perpetuos y x402—, no lograron sostener el impulso. El repunte promedio de las altcoins duró aproximadamente 19 días en 2025, frente a 61 días en 2024, lo que refleja una menor continuidad y una liquidez insuficiente para sostener las narrativas más allá de su fase inicial.

El mercado de opciones se expandió a medida que el trading se volvió más deliberado: la actividad de opciones OTC de Wintermute aumentó a lo largo de 2025, más que duplicándose interanualmente y continuando su crecimiento hacia el cierre del año, cuando los volúmenes nocionales fueron casi cuatro veces superiores y el número de operaciones más del doble que al inicio del año. Por primera vez, los flujos de opciones estuvieron dominados por estrategias sistemáticas de generación de rendimiento y gestión de riesgos, en lugar de apuestas direccionales puntuales. Este giro hacia estrategias continuas a nivel de cartera apunta a un mercado de derivados más sofisticado y disciplinado.

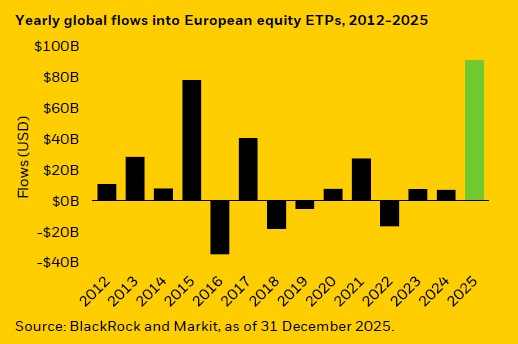

La forma en que el capital ingresó al mercado cripto fue tan relevante como el volumen ingresado: el auge de los ETFs y de las compañías de tesorería de activos digitales transformó de manera estructural la forma en que la liquidez llegó al mercado. Estos vehículos aportaron flujos constantes hacia BTC, ETH y un conjunto acotado de tokens de gran capitalización, pero no rotaron de manera natural hacia el universo más amplio de tokens. Como resultado, el capital quedó cada vez más “atrapado” en canales institucionales, reforzando la profundidad en la parte superior del mercado y limitando el derrame hacia las altcoins.

El principal mensaje para la banca privada es que el mercado cripto no está desapareciendo ni generalizándose de forma indiscriminada, sino redefiniéndose. La concentración de liquidez en su segmento superior apunta a un entorno más compatible con las exigencias del capital institucional y del wealth management global, aunque todavía con desafíos relevantes por delante.