La cooperación mundial muestra resiliencia en un contexto de dificultades geopolíticas

| Por cristina.lopez | 0 Comentarios

Según indica el Barómetro de Cooperación Mundial 2026 del Foro Económico Mundial, la cooperación internacional muestra resiliencia a pesar de las grandes dificultades que afronta el multilateralismo. No obstante, esa cooperación es insuficiente para abordar los principales desafíos económicos, de seguridad y medioambientales. En un contexto geopolítico más complejo e incierto, mantener un diálogo abierto y constructivo es un factor crucial para encontrar posibles sendas de colaboración que permitan avanzar en los intereses comunes.

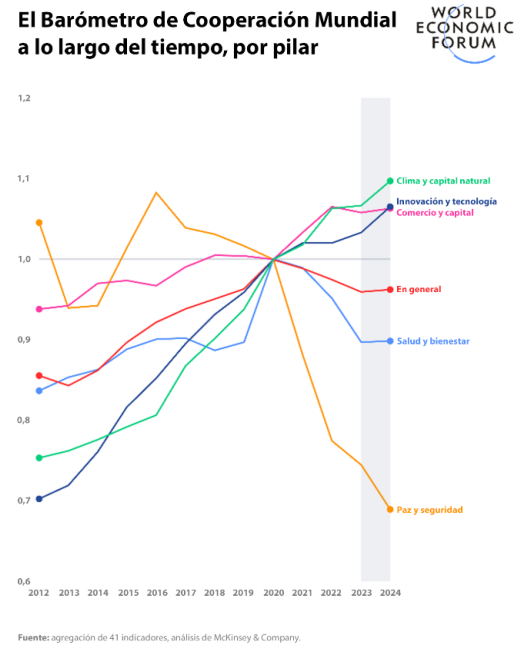

En su tercer año de publicación, el Barómetro de Cooperación Mundial 2026, elaborado en colaboración con McKinsey & Company, utiliza 41 indicadores para evaluar el nivel de cooperación internacional en cinco pilares: comercio y capital; innovación y tecnología; clima y capital natural; salud y bienestar, y paz y seguridad.

El Barómetro 2026 señala que el nivel general de cooperación se ha mantenido relativamente estable en los últimos años, si bien se aprecia un cambio en la composición de dicha cooperación. El deterioro de la cooperación a través de vías multilaterales ha propiciado la creación de acuerdos de colaboración innovadores y más reducidos, a menudo dentro de las regiones y entre ellas. El mayor avance en las prioridades mundiales se da cuando estas coinciden con los intereses nacionales, siendo relativamente notable el aumento de la cooperación en los ámbitos de clima y capital natural, e innovación y tecnología. Los pilares de salud y bienestar, y comercio y capital, han mantenido niveles estables de cooperación, mientras que el mayor descenso se observa en el área de paz y seguridad.

“La cooperación ha mostrado resiliencia en uno de los períodos de mayor volatilidad e incertidumbre de las últimas décadas”, señala Børge Brende, presidente y CEO del Foro Económico Mundial. Añade que, aunque la cooperación pueda parecer distinta a la de tiempos pasados, los enfoques colaborativos son fundamentales para lograr un crecimiento racional de las economías, acelerar la innovación de manera responsable y prepararse para los retos de una era más incierta. Los enfoques flexibles, ágiles y con propósito tienen más probabilidades de soportar las turbulencias actuales y de ofrecer resultados.

Tal y como señala Bob Sternfels, socio director global de McKinsey & Company, “los líderes están concibiendo una nueva colaboración internacional”. Puede que en la actualidad la cooperación parezca distinta y que los socios sean diferentes, pero lo más importante es que sigue siendo un instrumento para abordar prioridades comunes de gran importancia. A pesar de las divisiones mundiales, se puede seguir avanzando mediante la colaboración.

La cooperación mundial se está reinventando

La dinámica de cambio se observa en cada uno de los cinco pilares del Barómetro. Por ejemplo, la cooperación en comercio y capital se mantiene estable, aunque cambia su composición. Crecen los bienes y servicios, con flujos orientados a socios más alineados, y destacan iniciativas como la FIT Partnership. Además, aumenta la cooperación en innovación y tecnología, pese al endurecimiento de controles. Crecen los flujos digitales y surgen nuevas modalidades de cooperación en IA, 5G y tecnologías de vanguardia.

Por otro lado la cooperación en clima y capital natural avanza, pero sigue siendo insuficiente. Se alcanzan niveles récord en tecnologías limpias y surgen alianzas regionales que combinan descarbonización y seguridad energética. En el caso de la cooperación en salud y bienestar también se mantiene estable, aunque con una creciente fragilidad debido a los recortes en ayuda al desarrollo, especialmente en países de ingresos bajos y medios. Por su parte, la cooperación en paz y seguridad continúa descendiendo, con más conflictos y desplazamientos forzosos, aunque crece la cooperación a través de mecanismos regionales.

El Barómetro de Cooperación Mundial muestra que los países están redefiniendo la forma de involucrarse en la cooperación. Para crear nuevas modalidades serán necesarias nuevas estructuras, desde acuerdos comerciales hasta alianzas normativas y asociaciones público-privadas. El informe concluye destacando la importancia de reconstruir un diálogo efectivo que permita identificar intereses comunes y avanzar en ellos.