El mercado cabalga entre los datos macro, la geopolítica y la Fed

| Por Beatriz Zúñiga | 0 Comentarios

2026 se presenta como un año de equilibrios. Los mercados globales cabalgan esta semana entre riesgos electorales, datos de inflación en EE.UU. y los debates geopolíticos sobre seguridad, mientras que los resultados empresariales y las señales de los bancos centrales se suman a un horizonte repleto de focos de atención.

En opinión de Christian Gattiker, Head of Research de Julius Baer, los mercados arrancan la semana gestionando una densa combinación de acontecimientos políticos, datos macroeconómicos y resultados empresariales. En concreto, considera que los inversores estarán especialmente atentos a la evolución de la inflación en EE.UU. y a los desarrollos geopolíticos: “La atención macroeconómica se centra en el informe del IPC de EE.UU. del viernes, que servirá como indicador clave para evaluar si la inflación continúa moderándose de forma gradual. Los mercados siguen sensibles a cualquier sorpresa al alza que pueda poner en duda las expectativas de una continuidad en la relajación monetaria más adelante este año”.

Según Gattiker, “estas publicaciones ayudarán a determinar si los fundamentales corporativos pueden seguir sosteniendo el sentimiento del mercado en un contexto de persistentes incertidumbres macroeconómicas y geopolíticas”.

“El informe sobre la situación de empleo de EE.UU. en enero de esta semana será importante para orientar la opinión de los inversores sobre la trayectoria del mercado laboral de la primera potencia económica mundial después de que los datos difundidos la semana pasada fueron más flojos de lo esperado. La expectativa general es que el empleo no agrícola crezca en 70.000 puestos, frente a los 50.000 de diciembre, que la tasa de desempleo se mantenga estable en el 4,4%, y que el crecimiento de los ingresos medios por hora se moderare ligeramente hasta el 3,7% interanual. Los mercados estarán muy pendientes de las cifras de empleo no agrícola dada la débil creación de puestos de trabajo desde mayo”, reconoce Ronald Temple, estratega jefe de mercados de Lazard.

Para Hans-Jörg Naumer, Global Head of Capital Markets & Thematic Research de Allianz Global Investors, aunque la política mundial se define cada vez más por los cambios en las esferas de influencia, los mercados financieros están mirando más allá de los riesgos geopolíticos que acaparan los titulares, como la reciente agitación en torno a Irán y Groenlandia, y se centran en los datos macroeconómicos, los beneficios empresariales y los factores que impulsan los rendimientos a medio plazo.

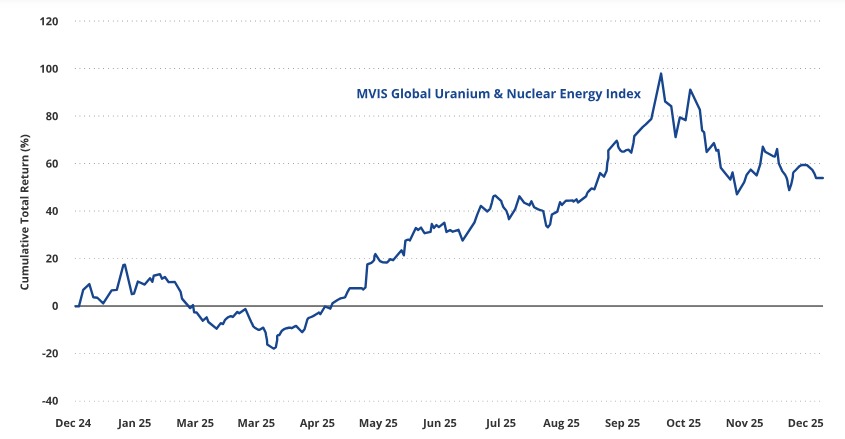

“Tras los buenos resultados obtenidos en 2025, los mercados de renta variable comenzaron el año con un impulso muy positivo. Las materias primas también ampliaron sus ganancias, y el oro y la plata continuaron su tendencia alcista durante gran parte de enero, antes de que surgiera una mayor turbulencia en los mercados. Por el contrario, los mercados de renta fija registraron un rendimiento más diferenciado. Los bonos del Estado europeos se beneficiaron de la caída de los rendimientos, mientras que los soberanos de Reino Unido y Estados Unidos estuvieron bajo presión”, añade Naumer.

Política y geopolítica

Ciertamente, el trasfondo político sigue siendo protagonista, marcado por unas elecciones anticipadas en Japón, junto con unas elecciones generales en Tailandia; y cuyos resultados podrían influir en la orientación de la política regional y en el sentimiento inversor en Asia. En el caso del país nipón, la aplastante victoria del Partido LIberal Democrático (PLD) de la primera ministra Sanae Takaichi le proporciona un mandato firme para imponerse en materia legislativa. “En las primeras operaciones del día, el yen parece no haber variado con respecto al cierre del viernes en Nueva York. El foco de atención de los inversores será la magnitud de la expansión fiscal. En particular, se seguirá de cerca la evolución de la reducción temporal del impuesto sobre los alimentos prometida durante la campaña electoral”, señala Sree Kochugovindan, economista investigadora sénior de Aberdeen Investments.

Además, mirando la agenda de la semana, la geopolítica añade otra dimensión, ya que es probable que la Conferencia de Seguridad de Múnich intensifique el debate sobre la perspectiva estratégica de la OTAN y la guerra en Ucrania, subrayando la persistente incertidumbre en materia de seguridad global.

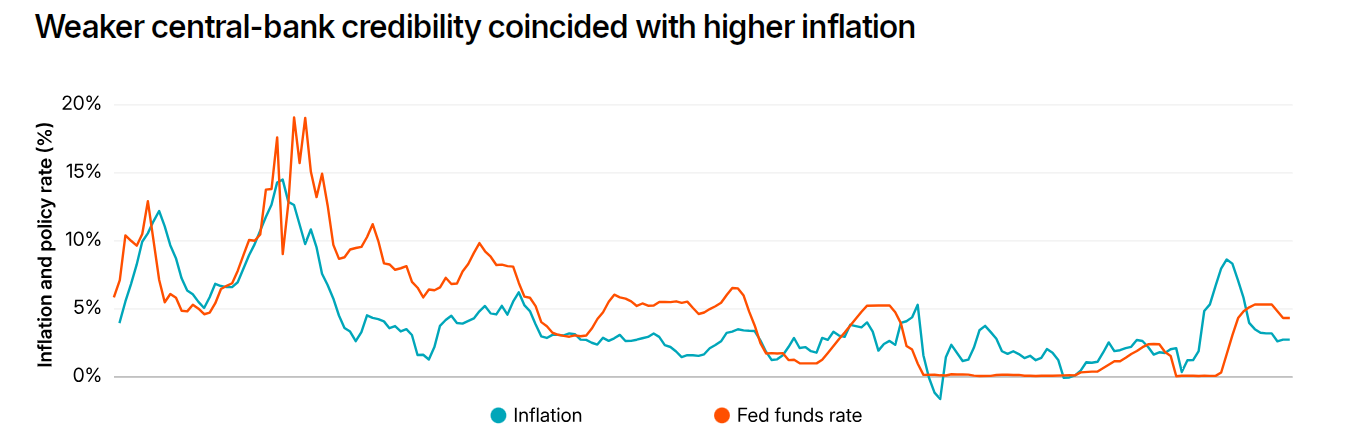

Bancos centrales: foco en la Fed

Uno de los motores que está moviendo el mercado tiene que ver con los bancos centrales. Según los expertos de MSCI, la confianza del mercado en la independencia de la Reserva Federal podría resultar decisiva en 2026. “Con la inflación aún por encima del objetivo y señales incipientes de un mercado laboral más débil, la presión para flexibilizar la política corre el riesgo de chocar con el mandato de la Fed. Las citaciones del gran jurado al presidente de la Reserva Federal añadieron además complejidad a un contexto de política monetaria ya de por sí delicado. Cuando se erosiona la credibilidad de un banco central, la inflación puede persistir incluso cuando el crecimiento se desacelera, lo que genera estanflación, un escenario en el que los bonos dejan de diversificar frente a la renta variable”, explican.

“Por otra parte, la Fed mantuvo los tipos de interés sin cambios, como se esperaba, en su reunión de política monetaria de enero, con los gobernadores Miran y Waller en desacuerdo a favor de una bajada de 25 puntos básicos. La incertidumbre en torno a la independencia de la Reserva Federal se intensificó a principios de mes tras la noticia de que el Departamento de Justicia citó a la Fed y a su presidente, Jerome Powell, en relación con la renovación del edificio del Fed. La situación se ha extendido al Senado, donde el senador Thom Tillis, miembro destacado del Comité Bancario, ha indicado su intención de bloquear las confirmaciones de la Fed hasta que se resuelva la investigación”, añade Marco Giordano, investment director en Wellington Management, sobre el ruido que acorrala a la Fed y que mantiene la atención de los inversores.

Las oportunidades de inversión

En este contexto las firmas de inversión también hablan de oportunidades. Por ejemplo, es inevitable fijarse en cómo la renta variable japonesa subió con fuerza el lunes después de que la coalición de la primera ministra Takaichi lograra una supermayoría histórica, lo que desbloquea un nuevo impulso para el llamado “Takaichi trade”.

En este sentido el mensaje es claro: con estabilidad política y catalizadores de reforma en juego, los inversores deberían estar atentos a un mayor potencial alcista, así como a episodios de volatilidad a corto plazo en los bonos y en el yen.

“Mantenemos nuestra calificación de atractivo para la renta variable japonesa y vemos margen para nuevas subidas, especialmente en sectores que se benefician de las políticas domésticas (defensa, bancos, inmobiliario y servicios de TI) y de temáticas globales (energía, centros de datos, automatización y algunos valores del sector automóvil). En cuanto al dólar/yen japones, las autoridades ya han señalado un elevado grado de urgencia respecto a los movimientos de la divisa, lo que debería ayudar a contener las presiones”, sostiene Mark Haefele, Chief Investment Officer en UBS Global Wealth Management.

En Capital Group ponen el foco en cómo los mercados emergentes se están convirtiendo en el motor de la transformación industrial a escala mundial, gracias a las fuertes inversiones en vehículos eléctricos (VE), robótica y fabricación relacionada con la inteligencia artificial, incluidos los semiconductores. “La región se prevé que de aquí a 2035 aporte casi el 65% del crecimiento de la economía mundial. Sin embargo, la ventaja competitiva de los mercados emergentes a largo plazo no solo depende de la excelencia en el segmento del hardware, sino también de su capacidad para avanzar hacia la innovación en software y sistemas”, argumentan desde la gestora.

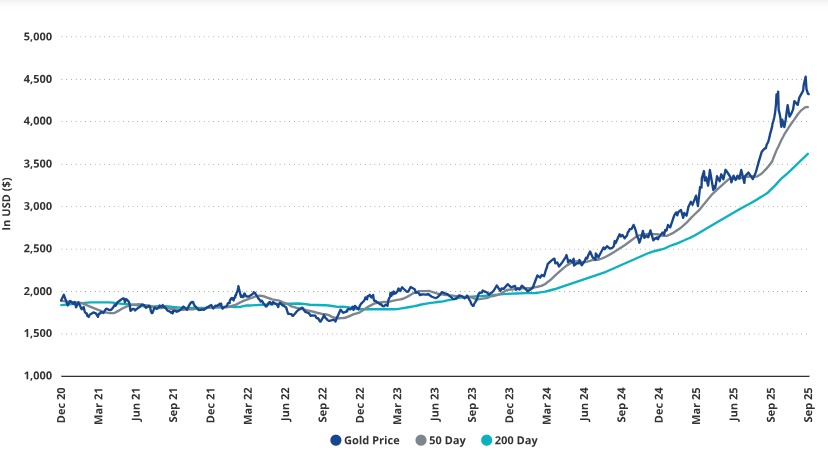

Por último François Rimeu, estratega sénior de Crédit Mutuel Asset Management, retoma uno de los temas estrella de la semana pasada: el oro. Los metales preciosos han estado en el punto de mira en las últimas semanas debido a los movimientos excepcionales observados en los precios: un aumento del 25% entre finales de año y el 28 de enero, seguido de una caída de más del 13% en el caso del oro. La situación es aún peor para la plata, que ha perdido un tercio de su valor después de haber subido más de un 60%.

“Desde nuestro punto de vista, el repunte del oro (y, en menor medida, de la plata) está impulsado por varios factores, algunos más relevantes que otros. El factor clave parece ser la continuidad de las políticas fiscales expansivas desde la crisis del Covid y la guerra entre Rusia y Ucrania. Por otro lado, la inestabilidad geopolítica actual actúa como otro factor de apoyo para los precios del oro y, una vez más, los acontecimientos recientes no apuntan, en nuestra opinión, a un descenso”, explica Rimeu.

Su principal conclusión es que los catalizadores que han estado presentes durante los últimos tres años siguen vigentes y que la reciente corrección es, en última instancia, saludable, ya que contribuye a eliminar las inversiones más especulativas.