Riesgos geopolíticos, de contagio y derivados del uso tecnológico y la IA: en el foco de la CNMV

| Por Irene Rodriguez | 0 Comentarios

Riesgos geopolíticos, de mercado y de contagio –también implicando a los criptoactivos- a corto plazo, y relacionados con el uso de las tecnologías a medio plazo: son los desafíos principales que destaca la CNMV en su nueva nota de estabilidad financiera, que proporciona un balance general a cierre de 2025. Sobre los fondos, descarta riesgos destacables en cuanto a la liquidez y apalancamiento mientras las últimas pruebas de estrés apuntan a los fondos de crédito high yield como los de mayor riesgo en situaciones extremas.

En concreto, las pruebas de estrés siguen mostrando que la industria de los fondos de inversión es, en general, resistente a los escenarios planteados, pero la CNMV informa de que «solo existe una categoría en la que los fondos podrían atravesar problemas en alguno de los escenarios contemplados: la de renta fija corporativa de alto rendimiento». En el escenario más extremo, indica su análisis, habría tan solo dos fondos con problemas para atender los reembolsos, un 1,5% del total de fondos de esta categoría (en términos patrimoniales).

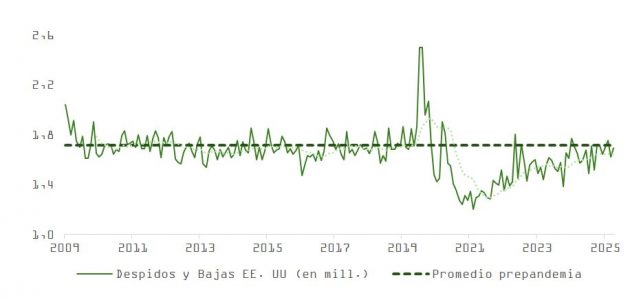

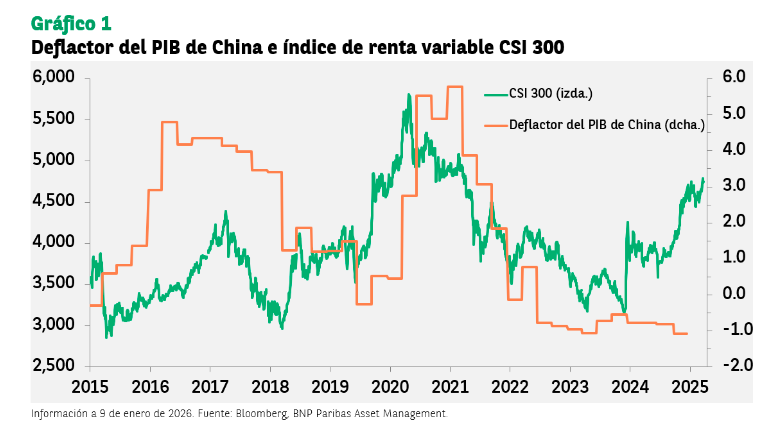

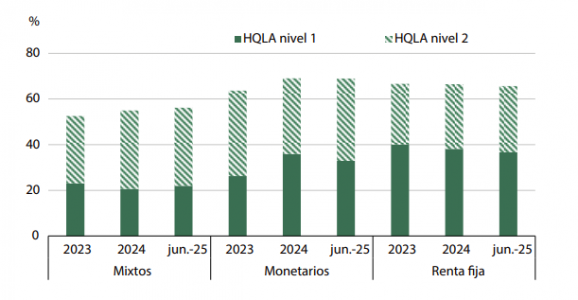

En cuanto al resto de parámetros, los indicadores de liquidez y apalancamiento, todo está en orden: «Las condiciones de liquidez de los fondos de inversión españoles continuaban siendo satisfactorias en junio de 2025, observándose niveles de activos líquidos en cartera similares a los del cierre de 2024. Así, la ratio de activos considerados muy líquidos (HQLA nivel 1: básicamente efectivo, depósitos y deuda pública de alta calidad crediticia [AAA/AA]) se situó en el 29,8% para el total de fondos a finales del primer semestre del año pasado (30,5% y 29,7% en diciembre de 2023 y 2024). Esta cifra fue del 22% para los fondos mixtos, del 36,6% para los de renta fija y del 32,9% en el caso de los fondos monetarios. Por su parte, la ratio HQLA nivel 2, que suma a la anterior otros activos líquidos, fue del 61,6% (59,1% en 2023 y 61,2% en 2024) y osciló entre el 56,1% de los fondos mixtos y el 68,9% de los monetarios», indica en su informe.

Condiciones de liquidez de los fondos de inversión pertenecientes a la IFNB (HQLA)

En cuanto al nivel de apalancamiento de las IICs a finales de junio de 2025, continuaba mostrando unos niveles reducidos y muy por debajo de los máximos permitidos por la legislación. En concreto, la exposición bruta a través de instrumentos derivados para las IICs suponía el 13,2% de su patrimonio, un porcentaje inferior al de 2024 (14,4%). La exposición neta, por su parte, alcanzaba tan solo el 7,6%, «por lo que siguen sin observarse vulnerabilidades relevantes en ninguno de los riesgos que puede generar la operativa con derivados».

La geopolítica y los criptoactivos: puntos a vigilar en los mercados

En los mercados financieros, el nivel de estrés en los mercados, que se había mantenido en una zona de riesgo bajo durante todo el segundo semestre de 2025, repuntó en los primeros días de este año al calor de las nuevas incertidumbres geopolíticas. De hecho, los riesgos geopolíticos destacan como el principal factor de incertidumbre, debido a los acontecimientos ocurridos en Venezuela, a otras decisiones o potenciales intenciones de la Administración Trump, y a la continuidad de otros conflictos.

Los riesgos financieros que destacan por encima de los demás son el de mercado y el de contagio. En el primero, los indicadores apuntan que puede ser más relevante en los mercados estadounidenses, pero también empieza a tener cierta relevancia en otros mercados, incluidos los europeos.

El segundo, el riesgo de contagio, también está en niveles muy altos debido al aumento creciente que se observa en las interconexiones que se producen entre las diferentes partes del sistema financiero, dentro de ellas e incluso con otras parcelas en expansión como los criptoactivos.

Nuevas tecnologías y sostenibilidad: focos para el largo plazo

Sobre la sostenibilidad, los riesgos continúan relativamente acotados, pero preocupa la fragmentación jurisdiccional y las amenazas climáticas persistentes. «Los riesgos más relevantes en materia de sostenibilidad están asociados a la identificación y actuación frente a los impactos derivados del cambio climático, la prevención de prácticas orientadas al blanqueo ecológico (greenwashing) y la correcta valoración de activos, que refleje adecuadamente sus características ambientales, sociales y de gobernanza (ASG). Aunque estos riesgos permanecen relativamente acotados, las entidades todavía muestran vulnerabilidades en su transición hacia un funcionamiento más sostenible. En este sentido, la Autoridad Europea de Valores y Mercados (ESMA), en su informe acerca de la common supervisory action (CSA) sobre riesgos sostenibles, concluyó que las entidades, aunque mayoritariamente incluyen referencias a la sostenibilidad en sus políticas, aún muestran deficiencias en algunos aspectos», recuerda la CNMV. Los últimos datos disponibles sobre vehículos de inversión relacionados con la sostenibilidad en España revelan incrementos en el ámbito de las IICs y disminuciones en las emisiones de renta fija.

La CNMV destaca las nuevas tecnologías, los riesgos operativos y cibernéticos como cada vez más importantes para las entidades. «Ante los continuos avances de las nuevas tecnologías y la automatización de los procesos productivos, los riesgos operativos y cibernéticos han ido creciendo en relevancia. El contexto geopolítico actual acrecienta estos riesgos, observándose un aumento en el número y la sofisticación de los ciberataques a escala general y, particularmente, en el sector financiero. Este es uno de los ámbitos más atractivos para los actores maliciosos, ya que se trata de una parte crítica de la economía, que se puede perturbar mediante la interrupción de servicios esenciales o el fraude masivo, lo que puede perjudicar seriamente la confianza en el sistema. La dependencia de un número relativamente pequeño de proveedores en la nube ha aumentado la exposición a disrupciones tecnológicas y hace que sus efectos puedan propagarse a múltiples entidades», indica el estudio.

«Aunque es complejo ilustrar de forma cuantitativa este riesgo, lo cierto es que las informaciones parciales disponibles dan evidencia de su magnitud. Así, por ejemplo, de acuerdo con ENISA (agencia de la Unión Europea para la ciberseguridad), entre julio de 2024 y junio de 2025, se produjeron 4.785 incidentes en Europa, de los cuales el 4,5 % tuvo lugar en el sector financiero. En su informe se menciona a España como uno de los principales focos en términos de ataques a portales bancarios, junto con Italia y Francia. De hecho, según la Autoridad Bancaria Europea (EBA), un 82,4% de los bancos europeos sitúa el ciberriesgo como el principal dentro del riesgo operativo. Otros trabajos tratan de cuantificar las pérdidas derivadas de incidentes cibernéticos y muestran un crecimiento importante en los últimos años».

En el foco: inteligencia artificial y mundo cripto

Destaca la CNMV que en los últimos años, la inteligencia artificial ha ido creciendo en importancia, especialmente en el caso de la IA generativa, articulándose como pieza clave en la transformación digital de las economías. «Lo que en un primer lugar se trataba de una herramienta empleada para servicios relativamente sencillos, como la atención al cliente a través de chatbots, en la actualidad ya se ha integrado en diferentes procesos críticos dentro de las entidades, como la gestión de riesgos, la automatización de procesos operativos y la detección de patrones, entre otros. Estas herramientas suponen grandes ventajas en términos de eficiencia, pero también acarrean riesgos, como los relacionados con la elevada concentración, ante el reducido número de entidades que prestan este tipo de servicios tecnológicos, o los riesgos cibernéticos por la creciente dependencia de la tecnología. También se pueden generar posibles correlaciones en los comportamientos, tanto de inversores como de entidades, que podrían acrecentar los efectos de perturbaciones financieras y, potencialmente, ser una fuente de riesgo para la estabilidad del sistema».

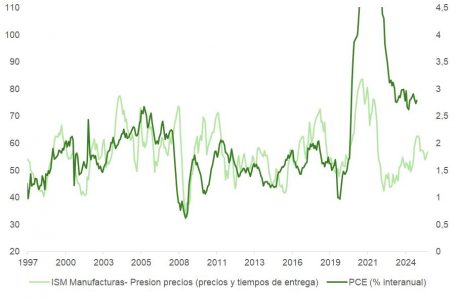

Sobre criptomonedas, destaca su volatilidad, en materia de capitalización y volúmenes de contratación. «La volatilidad de este mercado continuó siendo más alta que la de los activos financieros tradicionales», dice el estudio. «Dada la complejidad y la alta volatilidad de este tipo de activos, conviene monitorizar de cerca sus riesgos. Factores como la situación macroeconómica, los avances en la regulación y las innovaciones tecnológicas afectan continuamente a la evolución de los precios. Del mismo modo, el aumento de las interconexiones entre el mercado de criptoactivos y los mercados tradicionales suponen amenazas para la estabilidad financiera, pues pueden acrecentar los riesgos de contagio en caso de shocks financieros. Concretamente, además de la elevada correlación existente entre las diferentes criptomonedas, también se observa una correlación notable con los mercados de renta variable, sobre todo de EE.UU. y especialmente en momentos de perturbaciones», destaca. La CNMV tiene autorizados a un total de cinco proveedores de estos servicios.