“El problema de la deuda en EE.UU. es tan enorme que la solución no va a ser convencional”

| Por Elsa Martin | 0 Comentarios

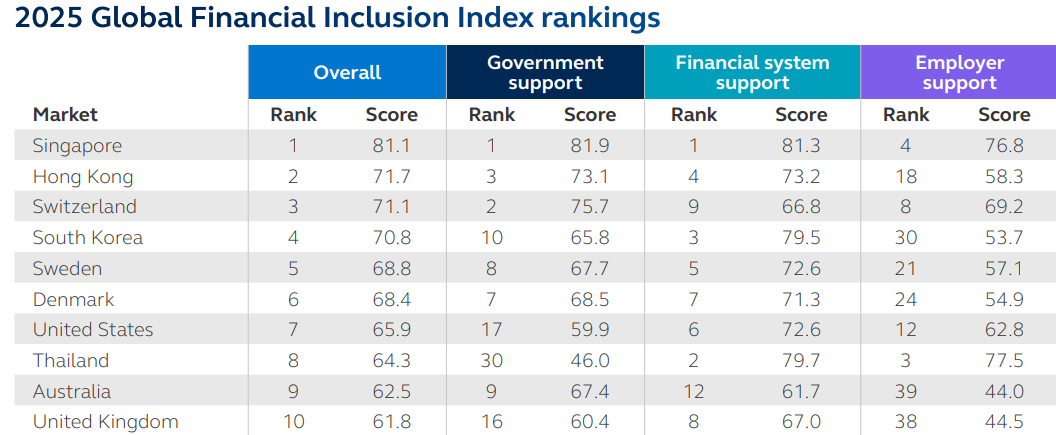

Uno de los grandes cambios que ha dejado este 2025 es el cambio en la percepción del riesgo en torno a la deuda de los EE.UU. En abril, con el anuncio de la nueva política arancelaria, los CDS de EE.UU. se dispararon, el dólar y la renta variable cayeron simultáneamente y las tires de los bonos se dispararon. “El problema de la deuda está en EE.UU., no en Europa. Es un gran problema, pero la Administración Trump es totalmente consciente y está comprometida a resolverlo, y tengo confianza en que lo arreglarán”, afirma con rotundidad Christophe Morel, economista jefe de Groupama Asset Management. Ahora bien, ¿cómo va a ser la nueva arquitectura de la financiación en EE.UU.? ¿qué implica para los inversores?

En una reciente presentación a medios en París, Morel procedió a detallar cómo será el cambio en la arquitectura de la deuda de EE.UU., el mercado de bonos más líquido e influyente del mundo. Aunque entusiasmado, también se mostró claro respecto a la magnitud de la tarea: “El problema de EE.UU. es tan enorme que la solución no va a ser convencional”.

El experto anticipa para los próximos meses cambios en la Reserva Federal y un entorno de represión financiera para facilitar la refinanciación de la deuda. “El plan claramente es reducir la duración de la deuda en EE.UU.”, declaró. Actualmente, la deuda soberana estadounidense presenta una duración media en torno a los 5 años. Según Morel, la nueva administración está buscando que la tasa de refinanciación dependa de la parte corta de la curva, “porque es más fácil de manejar”, y esto explicaría asimismo las fuertes presiones que ha recibido la Reserva Federal en los últimos meses para empezar a rebajar los tipos de interés.

Esta nueva arquitectura de la política económica estaría pensada para afrontar la financiación del gobierno y constaría de cuatro patas: guerra comercial, desregulación bancaria (dar mayor flexibilidad a los bancos estadounidenses para comprar más treasuries), más stablecoins – maniobra que Morel describe como “otra manera de refinanciar al Tesoro”-, y que la Fed vuelva a ampliar su balance. Según cálculos del experto a partir de cifras públicas, sumando estas cuatro patas el Tesoro estadounidense podría llegar a captar hasta 10 billones de dólares, el equivalente a un tercio de la deuda pública del país.

Pero el plan no quedaría aquí. Para Morel, en EE.UU. “todas las luces están en verde para la reaceleración de la inversión en los próximos meses, no solo en IA sino en todas las partes de la economía”. A favor de esta tesis está el hecho de que la deuda corporativa “está reduciéndose”, en un momento en que las compañías norteamericanas “tienen mucho efectivo” en sus balances. Puede resultar una visión más positiva que la del consenso, pero el experto defiende que esta previsión “no se está reflejando todavía en las narrativas”, en referencia a las últimas lecturas de los PMI.

¿Qué riesgos podrían enturbiar este panorama de recuperación? Morel cita dos principalmente: que no se efectúen inversiones en el país fuera de la IA, y un posible regreso de la inflación que obligue a la Fed a interrumpir su ciclo de bajadas de tipos, por lo que en la firma están monitorizando las expectativas de inflación. Dicho esto, al mismo tiempo también está monitorizando la política dura con la inmigración que está aplicando la administración Trump, dado que tiene un impacto sobre el componente de precio de la vivienda sobre el IPC: la reducción de la migración neta ejerce una presión negativa sobre el precio de la vivienda, que representa actualmente un tercio del componente de la inflación actualmente.

Hacia un régimen de resiliencia cíclica

En líneas generales, Christophe Morel se declara optimista con el entorno económico, incluso a pesar del contexto actual de múltiples incertidumbres. Su punto de vista es que el mundo está inmerso en un proceso de transición con múltiples facetas (geopolítica, demográfica, energética…) y la clave para afrontar estos desafíos va a pasar necesariamente por un incremento de las inversiones, que alimentarán el nuevo ciclo macroeconómico. “Para mí, lo más importante en los últimos 3-4 años es que estamos viendo y que vamos a ver más inversiones. Es la única manera de conseguir tasas más altas de crecimiento en el futuro, y es el gran cambio respecto a lo que vivimos en la anterior década”, resume.

Para Morel, la pandemia de 2020 ha sido lo que ha cambiado las reglas del juego: “Antes, la deuda era algo malo, estábamos atemorizados por el problema de la deuda en Europa. La crisis del covid fue muy importante, porque de un día para otro todas las ratios de deuda en países desarrollados se dispararon en un 10-20% y nada pasó en los mercados. La deuda no siempre es el problema. A veces es parte de la solución”, concluye.

Así, el economista anticipa que estamos en los primeros estadios de un ciclo de inversión sostenible y de largo plazo, en el que estados y compañías “no tendrán más elección que invertir para mantenerse vivos”. Morel describe el entorno que ha imperado en los mercados desde 2022 como “un régimen de resiliencia cíclica”, en el que los mercados son capaces de resistir a la adversidad y las empresas son conscientes de que necesitan tener una visión de muy largo plazo.

Al mismo tiempo, Morel retoma el concepto de múltiples transiciones al mismo tiempo, para añadir una idea más: “Las transiciones son inflacionarias por definición, sobre todo en el contexto geopolítico y medioambiental”.

Por tanto, la tesis principal con la que trabaja el experto es un entorno reflacionario y más dirigido hacia la normalización económica (crecimiento más equilibrado entre consumo e inversión), en el que la normalización monetaria de los tipos de interés después de años de tipos cero está induciendo a su vez a una normalización de los activos financieros.

Si metemos todos estos ingredientes en una coctelera, el experto concluye que se ha producido “un alineamiento planetario a favor de un shock de productividad”. “La inversión está de vuelta y aún no hay un exceso de inversión, vemos mayor innovación (IA, robótica, biotecnología, energía…) y hay un impulso público que favorece la extensión de la innovación a lo largo de la economía”. En este sentido, Morel anticipa que en 2026 se producirá una reaceleración en el desembolso de dinero de los fondos Next Generation.

¿Qué podría salir mal? El experto terminó su análisis explicando que el riesgo principal en este entorno es la inestabilidad financiera: “El incremento del apalancamiento amenaza la estabilidad y por eso estamos vigilando la tasa de endeudamiento marginal, que es un indicador de burbuja, aunque no creo que estemos en una burbuja. Es posible que estemos en un régimen de exuberancia financiera”, concluyó.