Mujeres e inversión: cómo desarrollar una estrategia patrimonial acorde con sus objetivos

| Por Beatriz Zúñiga | 0 Comentarios

Teniendo en cuenta las diferencias en las pensiones y las evidencias que demuestran que las mujeres invierten sus ahorros de forma más conservadora, es importante estudiar cómo se puede apoyar a las mujeres para que actúen en cuanto a su planificación financiera y sus inversiones. Según un estudio publicado por UBS, las mujeres tienden a ser inversoras más prudentes y conservadoras por el deseo de salvaguardar el dinero que tanto les ha costado ganar, pero esto puede hacer que no alcancen sus objetivos a largo plazo.

Desde la entidad señalan que la planificación financiera puede ser la clave para mejorar la inversión de las mujeres. «La confianza financiera y la tolerancia al riesgo están relacionadas con la experiencia y la familiaridad con el tema, y las mujeres suelen tener menos confianza en sus habilidades de inversión. Sin embargo, las mujeres suelen obtener mejores resultados que los hombres cuando invierten, pero a menudo carecen de confianza y creen que no pueden superar a sus homólogos masculinos. Además, las mujeres suelen ser más disciplinadas en la inversión, con menos operaciones y una menor tendencia a vender a la baja durante las caídas del mercado».

Según el informe, las mujeres tienen un enfoque diferente al de los hombres cuando se trata de invertir, y esto puede tener un impacto significativo en sus resultados financieros a largo plazo. La principal conclusión es que las mujeres son más prudentes a la hora de invertir y tienden a ser más reacias al riesgo. Sin embargo, cuando las mujeres aumentan su confianza en la inversión y adoptan una estrategia adecuada, pueden obtener mejores resultados que los hombres.

La confianza financiera está estrechamente relacionada con la tolerancia al riesgo, que a su vez depende de la percepción del riesgo. Los hombres tienden a estar más expuestos a conversaciones sobre inversiones, incluso desde una edad temprana. Las mujeres no son necesariamente reacias al riesgo, pero suelen asumirlo de forma más calculada, según la publicación Reimagining wealth advice de UBS. “Aumentan su tolerancia al riesgo cuando saben cómo les ayudará una determinada estrategia a alcanzar sus objetivos”, matiza el documento. La investigación también ha demostrado que las mujeres tienen más confianza cuando sus inversiones tienen un impacto positivo en la sociedad.

Las mujeres no son necesariamente reacias al riesgo, pero suelen asumirlo de forma más calculada, según la publicación Reimagining wealth advice de UBS. “Aumentan su tolerancia al riesgo cuando saben cómo les ayudará una determinada estrategia a alcanzar sus objetivos. Capacitar a las mujeres y fomentar la confianza es una parte importante del apoyo a la planificación de la jubilación. Cuando las mujeres invierten, suelen obtener mejores resultados que los hombres. Tal vez esto debería comunicarse más ampliamente para ayudar a la concienciación y aumentar la confianza de más mujeres a la hora de invertir. Esto es especialmente relevante ya que una encuesta de Fidelity de 2017 mostró que solo el 9% de las mujeres creían que podían superar a sus homólogos masculinos”, indica en sus conclusiones.

Según un estudio de la Warwick Business School, las mujeres superan a los hombres en inversión en un 1,8% anual. Los datos de Vanguard también destacan que los hombres operan el doble de a menudo que las mujeres. Además, las mujeres dedican más tiempo a buscar información, son más propensas a seguir un plan y menos propensas a intentar cronometrar el mercado.

Por último, un análisis de los operadores realizado por Capital.com muestra que «las mujeres inversoras utilizan los stop-loss con más frecuencia que los hombres: el 43% de las mujeres utiliza un stop-loss en más de la mitad de sus operaciones, frente al 35% de los hombres». Esto demuestra que las mujeres son más disciplinadas e invierten de acuerdo con sus objetivos.

Cómo diseñar una cartera

Entonces, ¿cómo pueden invertir las mujeres para aumentar la probabilidad de que puedan cumplir cómodamente sus objetivos de jubilación? Según el informe, para empezar, es importante desarrollar una estrategia patrimonial acorde con los objetivos y la situación financiera de cada uno. El enfoque UBS Wealth Way elabora un plan mediante la asignación del patrimonio propio en tres estrategias: liquidez, longevidad y legado. “Al crear un plan financiero a largo plazo, uno puede enfrentarse a varias incertidumbres, como los objetivos y el estilo de vida deseado, y cuánto costarán en términos reales en el futuro. El horizonte temporal, en particular la esperanza de vida, es otra incertidumbre. Por último, no hay certeza sobre el rendimiento de la inversión que se puede esperar”, argumentan.

Sin embargo, un plan financiero sólido tendrá en cuenta algunas de estas sensibilidades e intentará ayudar a los inversores a crear un plan que inspire confianza en sus decisiones de inversión y gasto. Una forma de hacer que el horizonte temporal sea más seguro es incluir algún tipo de seguro de Longevidad para cubrir el gasto en estos años extra de la vida.

Por ejemplo, se puede optar por planificar una estrategia de longevidad hasta los 80 años y, a continuación, incorporar otro producto que garantice la continuidad de los pagos. El uso de la anualización reduce el tamaño objetivo de las carteras de liquidez y longevidad. Sin embargo, tiene un coste: en general, no es aconsejable anualizar una gran parte de la cartera, dado el sacrificio que supone en términos de menores rendimientos. “Es importante encontrar el equilibrio adecuado”, destacan desde UBS.

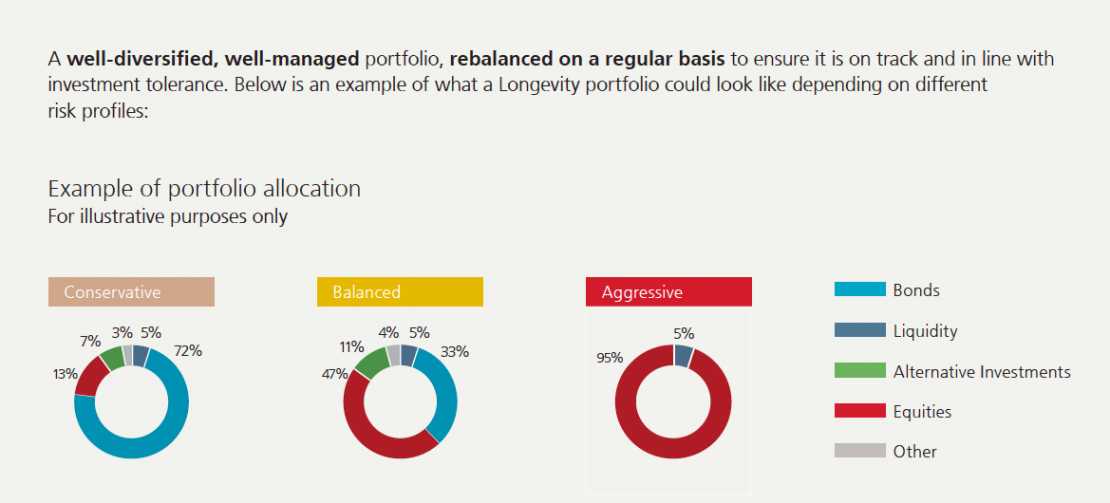

Por último, el informe destaca que a la hora de invertir, es importante hacerlo en el contexto de una cartera bien diversificada que garantice que la cartera se compone de una gama variada de activos. De este modo, explican, el dinero no sólo se reparte entre muchas oportunidades de inversión, sino que también se distribuye y reduce el riesgo. “Una cartera bien diversificada permite hacer proyecciones a largo plazo (por ejemplo, para los próximos 40 años) con gran confianza, lo que posibilita un sólido plan financiero a largo plazo. La composición de la asignación de activos elegida debe ser tal que la probabilidad de cumplir los objetivos fijados sea alta”, señala el informe.

Además, es importante que la inversión no consista en cronometrar el mercado, sino en permanecer invertido a largo plazo. “Por ello, los inversores deben invertir de forma que se sientan lo suficientemente cómodos como para permanecer invertidos incluso durante periodos de fluctuaciones del mercado. Empezar pronto es importante, ya que los activos crecerán con el paso del tiempo y el efecto de la capitalización. La capitalización es el proceso por el que una inversión genera beneficios y éstos aumentan con el tiempo, lo que conduce a un crecimiento exponencial. Es importante reequilibrar periódicamente la asignación de la cartera para que se mantenga dentro del perfil de riesgo/rentabilidad elegido”, concluye el documento.