¿Cuál es el temor de los inversores tradicionales de real estate?

| Por Beatriz Zúñiga | 0 Comentarios

Los activos alternativos han ganado popularidad durante los últimos años, en particular las infraestructuras y los llamados real asset. Históricamente, el tipo de activo más demandado y accesible ha sido el real estate, en especial para los inversores tradicionales. ¿Ha cambiado esta tendencia?

Según la experiencia de Inmsa Real Estate Investments Management (INMSA), en general, la mayoría de los inversores distribuyen su patrimonio, destinado para este tipo de actividades, en inversiones financieras e inmobiliarias, considerando a las primeras más rentables y a las segundas más seguras. Sin embargo, aunque este tipo de actividades parece cada día más fácil gracias a los avances tecnológicos, los inversores aún tienen algunos temores que no les permiten desarrollarse completamente.

En opinión de Silvina Capellino, Account Executive de INMSA, “frecuentemente los inversores se sienten cómodos cuando están cerca de los activos y pueden mirarlos. Su principal temor a la hora de invertir en mercados globales, como es el caso de INMSA, es justamente no estar cerca del activo”.

En este sentido, Capellino explica que, de alguna manera, esto es una ilusión porque, en realidad, aunque estén cerca del activo, no pueden alterar el riesgo país ni, en especial, el del mercado inmobiliario donde esté ubicado el mismo. Además, recuerda que tampoco pueden agregar valor en la gestión del activo si no cuentan con el apoyo de un gestor profesional que pueda ayudarlos.

“Básicamente, la manera de desafiar esta creencia de los inversores, de que estando lejos pierden el control, es justamente apoyarse en un gestor profesional que pueda brindar ese servicio de forma adecuada”, afirma.

Según su experiencia, desde hace años, la industria financiera ha buscado conseguir mecanismos de inversión que estén vinculados con el real estate. “La creciente demanda está relacionada con que los inversores buscan protegerse contra la inflación, generar flujo de caja, reducir la volatilidad y diversificar sus carteras. Justamente, desde INMSA consideramos que una gestión profesional es necesaria para poder maximizar la rentabilidad. Por ello, es fundamental crear una estructura legal más segura y eficiente, definir la estrategia y plan de inversión teniendo en cuenta objetivos y una mejor ecuación riesgo/retorno basado en el perfil del inversor”, argumenta Capellino.

En su opinión, una clave de invertir en real estate está en llevarse adelante los procesos de adquisición, gestión y desinversión de los activos de manera eficiente para garantizar la maximización del rendimiento. Esta estrategia es importante porque, como detalla Capellino, aunque “las inversiones en real estate son consideradas las más seguras, muchas veces el inversor no pone entre sus variables de análisis el riesgo país, la seguridad jurídica, la estabilidad del tipo de cambio, la transparencia el mercado, entre otras”.

Para Capellino, un ejemplo de esto último es que hoy en día los inversores financieros ven como riesgoso invertir en todos los activos financieros pero igualmente podrían seguir comprando activos inmobiliarios en Argentina sin evaluar los contextos de riesgo político y económico.

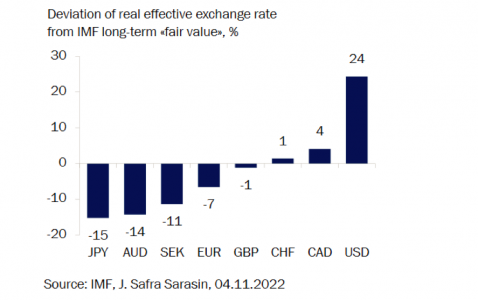

Actualmente, de los 10 trillones de dólares que invierten los principales 200 players de la inversión inmobiliaria global profesional (compuesta por asset managers globales, fondos y bancos de inversión), a Latinoamérica tan solo llega el 0,41%, dirigiéndose en parte a Brasil, México, Chile y Colombia, mientras que en el resto de los países no hay inversión.

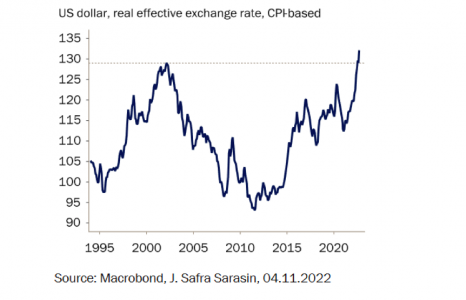

En contraste, a EE.UU. y Europa llega el 84% de la inversión global. Por lo tanto, está claro que el criterio para elegir dónde invertir tiene que ver principalmente con el marco institucional y la situación macroeconómica de los mercados frente a la cercanía de los activos.

“Además, muchas veces los inversores se sienten más tranquilos cuando compran fondos comunes de inversión pero no están evaluando el porcentaje de apalancamiento de los mismos. Esto hace que si la proyección de la inversión sufre alguna corrección por parte del mercado, se vean muy afectados”, añade Capellino.

Por lo tanto, concluye diciendo que si quiere proteger e incrementar su patrimonio en el mercado inmobiliario, “el secreto pasa por elegir en cada momento los mercados más seguros y rentables del mundo que no necesariamente son los que nos quedan más cerca ni más cómodos”.