Cuenta atrás: última mirada a 2022 y perspectivas para 2023 de las gestoras internacionales

| Por Beatriz Zúñiga | 0 Comentarios

Seguramente ya esté pensando en el menú que tomará el próximo sábado o calculando con cuántos amigos y familiares se juntará para despedir un tortuoso 2022 y comenzar con buen pie el 2023. También es buen momento para hacer un último balance de lo que ha sido el año y qué resaca nos dejará de cara a los próximos 12 meses, a través de los documentos de perspectivas de las gestoras internacionales.

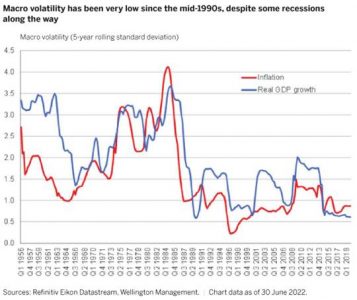

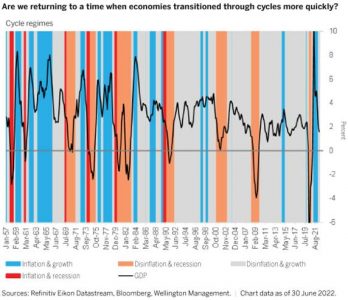

En opinión del equipo de Fidelity International, este año hemos asistido a una confluencia de perturbaciones cuyas reverberaciones se prolongarán durante gran parte de 2023, sobre todo las trágicas consecuencias de la guerra de Ucrania. Según su outlook, desde un punto de vista financiero destaca el cambio de régimen monetario, desde uno que favorecía a los mercados financieros a otro centrado en el control de la inflación.

“Los mercados quieren creer que los bancos centrales vacilarán y cambiarán de rumbo, propiciando un aterrizaje suave en la economía, pero en nuestra opinión, la evolución más probable en 2023 sigue siendo un aterrizaje forzoso. La línea de actuación de los bancos centrales durante la crisis financiera y la pandemia, basada en el famoso ‘lo que sea necesario’, está desapareciendo o ha desaparecido. Hasta que los mercados lo digieran completamente, podríamos ver subidas aceleradas a lomos de las expectativas en torno a las acciones de la Fed, que después se darán la vuelta cuando dichas acciones no se correspondan con lo que se esperaba. Los tipos deberían terminar estabilizándose, pero si la inflación se mantiene por encima del 2%, es improbable que desciendan rápidamente”, afirma Andrew McCaffery, CIO Global de Fidelity International.

En este sentido, para el equipo de estrategas de JP Morgan Asset Management (JPMAM), de cara al próximo año, la principal incógnita para la gestora sigue siendo si la inflación comenzará a moderarse a medida que la actividad económica se desacelere. “De ser este el caso, los bancos centrales dejarán de subir los tipos y aquellas recesiones que se puedan producir serán probablemente moderadas”, ha señalado la estratega jefe de mercados de J.P. Morgan AM para EMEA, Karen Ward.

Pero, si la inflación no comienza a retroceder, advierte de que los mercados se enfrentarían a un escenario menos favorable. “Con un nivel de incertidumbre tan importante sobre la rapidez a la que la inflación podría ir reduciéndose, es probable que aún queden más desafíos por delante. No obstante, creemos que ya hay señales convincentes de que la presión inflacionaria se está moderando y de que seguirá haciéndolo en 2023” añade Karen Ward.

El equipo de estrategia de la gestora apunta cinco áreas clave que serán prioritarias para los inversores: el reajuste de la renta fija: la vuelta de los bonos; la justificación de la visión alcista para la renta variable; las oportunidades de inversión en rentas y la defensa a base de dividendos; los catalizadores para una recuperación de los mercados emergentes; y la apuesta continuada por la sostenibilidad.

En este sentido, para Mike Bell, estratega de mercado global de JPMAM, es probable que el próximo año sea un año difícil para la economía. “Una combinación de tipos hipotecarios más altos y precios de la energía elevados puede provocar recesiones en los mercados desarrollados. Sin embargo, lo más probable es que a los mercados no les sorprenda tanto una recesión moderada el próximo año”.

Según reconocen desde Carmignac, con el 2023 a las puertas, seguimos ante una “montaña de preocupaciones”. Coinciden en que la atención de los inversores sigue centrada en la inflación y en el riesgo de recesión, que no se espera que afecte a las tres principales economías de la misma manera ni al mismo tiempo. No obstante, esta asincronía lleva aparejados los beneficios de la diversificación. Y recuerdan que la volatilidad de los mercados financieros trae consigo oportunidades para las que habrá que ser selectivo y extremadamente ágil con objeto de aprovecharlas, “lo cual no es sino la definición de un gestor activo”, defienden.

“El principal determinante de la evolución económica y financiera global continúa siendo la inflación. En particular, la evolución de la inflación en Estados Unidos y la magnitud de la respuesta de la Reserva Federal continúa dictando las expectativas de crecimiento económico y volatilidad financiera”, señala Principal en su documento de outlook.

Su análisis recuerda que si bien la inflación global comenzó como resultado de los cuellos de botella en las cadenas globales de valor, la magnitud de los estímulos fiscales y monetarios, particularmente en Estados Unidos, han propiciado que los choques inflacionarios que comenzaron en el sector de bienes no duraderos se contagien a otros sectores de la economía. Sobre todo el sector servicios. Adicionalmente, la invasión de Ucrania ha propiciado un incremento en la comida y los insumos de su producción.

“Los bancos centrales continúan aumentando sus tasas de referencia, aunque existe un alto grado de incertidumbre en torno a la velocidad de los incrementos y el nivel terminal de las tasas de referencia. A futuro, el rumbo que tome la economía seguirá dependiendo de la persistencia de la inflación y la velocidad con la que esta se normalice. Esto dependerá, en cierta medida, de los acuerdos que se puedan alcanzar entre oriente y occidente, de la normalización de los mercados laborales en economías desarrolladas y del restablecimiento de la producción de alimentos más allá de Europa del Este”, matiza la firma.

Además de la inflación y la actuación de los bancos centrales, Vincent Hamelink, director de inversiones de Candriam, advierte de que las tensiones geopolíticas persistirán más allá de 2023. En su opinión, en la última década, el mundo ha pasado de una era posterior a la Guerra Fría a lo que ahora a menudo se denomina “la gran lucha por el poder”, un mundo de intensificación de la competencia entre EE.UU. y China, así como entre Rusia y Occidente.

“De cara al futuro, se espera que el enfrentamiento político, económico y militar entre Occidente y Rusia se mantenga durante buena parte de 2023, mientras que resulta poco probable que las tensiones entre EE.UU. y China sobre el acceso a tecnologías estratégicas, así como la amenaza de una intervención militar de China en Taiwán, disminuyan. En este contexto, los retos de las colaboraciones mundiales en materia de seguridad, la integración financiera, la resiliencia de la cadena de suministro y la migración han dejado de estar en un segundo plano: la geopolítica seguirá dando forma a las perspectivas económicas y será una fuente de volatilidad para los mercados financieros”, afirma Hamelink.

Despidiendo el año

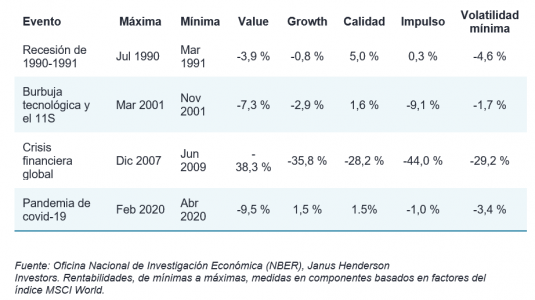

2022 ha supuesto una dura prueba para las capacidades defensivas de los inversores. Con los mercados bursátiles a la baja, los tires de los bonos al alza y los diferenciales de crédito más amplios, los mercados financieros han ofrecido pocos lugares donde resguardarse.

Según Chris Iggo, CIO Core Investments AXA IM y presidente del AXA IM Investment Institute, “conforme 2022 se ha ido acercando a su fin, los mercados han encontrado una base más estable. Los rendimientos del cuarto trimestre fueron significativamente mejores que los anteriores, incluso si las perspectivas estaban nubladas. La inflación es alta y solo muestra signos de moderación. No es probable que los bancos centrales dejen de subir las tasas hasta bien entrado el nuevo año. Más importante aún, esperamos una recesión en ambos lados del Atlántico”.

Así, y en opinión de AXA IM: “la modesta recuperación de los precios de los activos hacia fines de este año no debe verse como un paso hacia la revisión de los picos de valoración de los últimos años. Es probable que la relación precio-beneficio de las acciones se mantenga por debajo de sus máximos y que los rendimientos de los bonos no vuelvan a acercarse a cero”. Al mismo tiempo “es poco probable que se repita en el corto plazo el tipo de rendimiento de capital que disfrutaron los inversores en la era de la flexibilización cuantitativa. El entorno actual requiere estrategias de inversión más reflexivas que simplemente perseguir el crecimiento de las ganancias y un mayor rendimiento, independientemente de las valoraciones o el riesgo crediticio.

En Europa, este año también dejó una importante crisis energética que ha hecho que todo cambie. “La energía sigue siendo un factor clave en los resultados de la economía y los mercados europeos a corto plazo, y aunque la región está al borde de la recesión, hay indicios que apuntan a que dicha recesión podría no ser tan profunda como se temía tras la invasión de Ucrania por parte de Rusia. A ello ha contribuido en gran medida el hecho de que la industria europea haya sustituido el petróleo y el gas rusos por otras fuentes de energía, lo que ha reducido la necesidad de realizar recortes significativos en la producción o de destruir la demanda de energía, por lo que el impacto en el PIB podría ser menor del esperado” explica Robert Lind, economista de Capital Group.

Según Lind, una recesión más suave podría impulsar el valor de la renta variable europea y provocar un aumento de las valoraciones si los bancos centrales optan por interrumpir en 2023 el endurecimiento de su política monetaria. “Sin embargo, a corto plazo, las estimaciones de consenso en lo que respecta al producto interior bruto (PIB) y el crecimiento de las ganancias por acción de la región siguen siendo demasiado elevadas, lo que significa que los mercados europeos van a tener dificultades para avanzar. Tras el inicio del conflicto entre Rusia y Ucrania, el debate en torno a las perspectivas de las economías y los mercados financieros europeos se ha centrado en gran medida en el suministro de energía o, más bien, en la falta de suministro energético. Sin embargo, el análisis detallado de la demanda europea de gas a lo largo de 2022 demuestra que la respuesta del sector a esta situación ha sido superior a lo esperado”, advierte el economista de Capital Group.

Significado para los mercados financieros

Ahora bien, ¿qué consecuencias tendrá todo esto para los mercados financieros? Para el director de inversiones de Candriam, como resultado de un año 2022 especialmente difícil para los mercados financieros, los inversores se enfrentan en la actualidad a un punto de entrada más favorable que hace tan solo un año, tanto en renta fija como en renta variable. “Hace tan solo un año, nuestra rentabilidad prevista anualizada para los próximos 5 años se situaba en un anémico 3,1 % para una cartera EMU equilibrada con una proporción de 50/50. Las rentabilidades previstas a medio plazo se han vuelto más interesantes, ya que los rendimientos de la renta fija se han restablecido y las valoraciones de la renta variable han caído. En consecuencia, la misma medida ha aumentado hasta el 5,5 %”, afirma Hamelink.

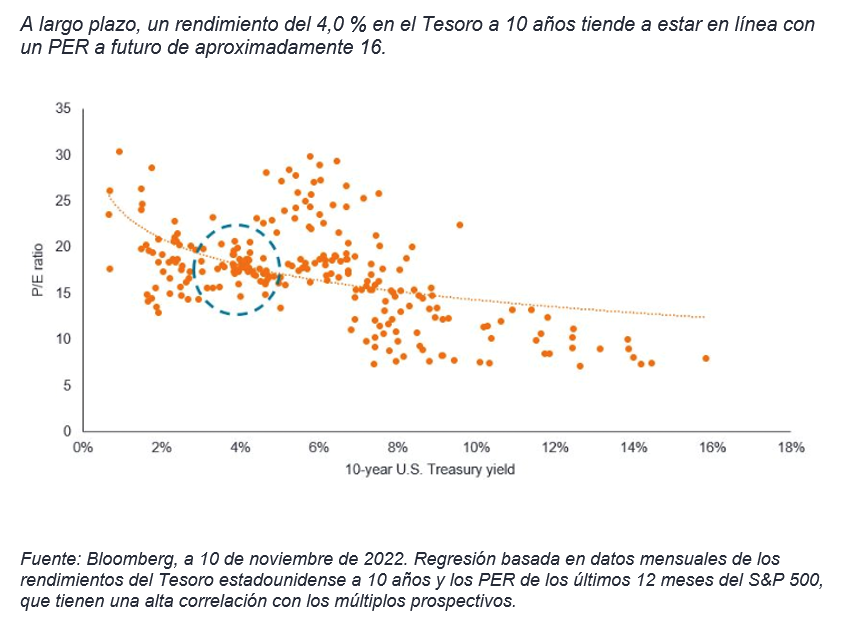

Por su parte, el documento de perspectivas de Lazard AM indica que, para los mercados desarrollados, puede significar caídas adicionales en renta variable como en renta fija en la primera parte de 2023, al menos hasta que las estimaciones de beneficios y los múltiplos de valoración de la renta variable se corrijan y que el cambio estructural hacia una mayor inflación se incorpore a los rendimientos de los bonos a largo plazo, en particular al índice de referencia del Tesoro estadounidense a 10 años. “Esto justifica un posicionamiento defensivo de cara a 2023, incluidas amplias asignaciones de efectivo que podrían utilizarse más adelante en el año cuando los activos de riesgo de los mercados desarrollados se recuperen”, argumenta.

Respecto a la deuda de los mercados emergentes, sin embargo, consideran que el panorama es muy diferente. Según señala su outlook, los bancos centrales de los mercados emergentes llevan liderando las subidas de tipos de interés en los dos últimos años y, dado que muchos de ellos se acercan ahora a sus tipos «terminales», los rendimientos de los bonos de los mercados emergentes han aumentado hasta niveles muy atractivos. “Es posible que la oleada de reestructuraciones de deuda haya tocado techo, y que los inversores puedan encontrar rendimientos del 7%-9% en la deuda de los mercados emergentes denominada en dólares sin aventurarse en deuda en dificultades. Dado que se dan las condiciones para que el dólar estadounidense se debilite por fin, la deuda en moneda local también puede brillar, ofreciendo rendimientos superiores al 10%”, indican.

Por último, según Henry McVey, CIO del outlook y responsable de Macroeconomía Global y Asignación de Activos (GMAA) de KKR, considera que a los inversores probablemente les resultará más fácil sortear el impacto negativo de la inflación sobre los beneficios empresariales y los balances de los consumidores en 2023 que con la inflación récord de 2022. Por ello, sugieren que los inversores aceleren selectivamente su despliegue en periodos de dislocación durante los próximos 12 a 18 meses. “Hemos pasado de un periodo de globalización benigna a otro de competencia entre grandes potencias y, como tal, los países y las empresas dan cada vez más prioridad a la redundancia en las cadenas de suministro y en sectores críticos como la energía, los datos, los alimentos, los productos farmacéuticos, la tecnología, el agua y el transporte”, comenta McVey.