Perspectivas de renta variable estadounidense: crecen las oportunidades

| Por Cecilia Prieto | 0 Comentarios

A finales del año pasado, los mercados auguraban varios recortes de los tipos de interés para mediados de 2024 al prever un enfriamiento de la inflación y una ralentización del mercado laboral. Nosotros éramos más escépticos. También dijimos que el «aterrizaje forzoso», o una recesión, no era nuestro escenario base y que el crecimiento resistente del consumo y de los beneficios en Estados Unidos podría ayudar a respaldar la renta variable.

Según parece, los mercados no solo cumplieron nuestras expectativas, sino que las superaron; tanto es así que ahora muchos se preguntan qué rumbo tomarán las acciones a partir de ahora. Estamos de acuerdo en que algunas tendencias se salen ampliamente de su rango típico. También admitimos que los altos tipos de interés y la inversión de la curva de tipos del Tesoro (un indicador históricamente fiable de recesión en Estados Unidos) han persistido, lo que mantiene viva la posibilidad de una desaceleración económica. Sin embargo, en general, nuestras perspectivas para los mercados de renta variable en 2024 no han cambiado sustancialmente. A pesar del crecimiento más lento que podría producirse, nos sentimos animados por muchas de las tendencias seculares que estamos viendo y, en todo caso, creemos que están aumentando las oportunidades para los inversores en acciones que se centren en los fundamentales.

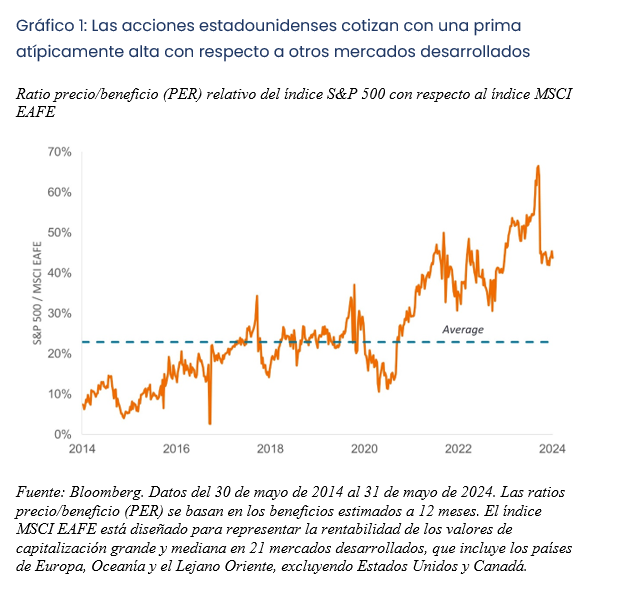

El continuo avance de las tecnológicas estadounidenses ha acrecentado la brecha global en las cotizaciones de las acciones. De hecho, los valores estadounidenses han batido a sus homólogos de mercados desarrollados durante la mayor parte de los últimos 16 años, uno de los periodos más largos en décadas.1 Como consecuencia de ello, aunque la renta variable estadounidense suele tener un ratio precio/beneficio (PER) superior a la de otros mercados desarrollados, la prima supera ahora la media (Gráfico 1).

El diferencial ha crecido tanto que cualquier atisbo de noticias positivas puede dar lugar a fuertes repuntes en mercados maltrechos. El índice Hang Seng de Hong Kong, por ejemplo, fue uno de los que más se depreciaron en 2023 (-10,5 %), así como durante el primer trimestre de 2024 (-2,5 %). Pero luego, a mediados de abril, el índice de referencia dio un giro de 180 grados, al dispararse más del 20 % en un solo mes, ya que las noticias sobre los estímulos del gobierno se combinaron con valoraciones por los suelos.2

Por su parte, China también se apreció frente a retos intensos, como un mercado inmobiliario tensionado, una demanda de los consumidores anémica y crecientes tensiones comerciales que amenazan con frenar las exportaciones chinas, uno de los principales motores de la actividad económica reciente. Así pues, aunque algunas empresas chinas tienen historias de crecimiento interesantes, una estrategia de inversión que se base únicamente en la valoración podría enfrentarse a altibajos a corto plazo.

Oportunidades fuera de los 7 Magníficos

En Estados Unidos, aunque persiste la preocupación por las valoraciones infladas, vemos motivos para ser optimistas. Mientras que el S&P 500 ponderado por capitalización bursátil tiene un ratio precio/beneficio (PER) adelantado de 21, el PER adelantado de la versión de igual ponderación del índice es de 16, un valor más razonable, sobre todo teniendo en cuenta los niveles actuales de los tipos de interés.3 La diferencia refleja la gran ponderación que tienen las grandes tecnológicas en el índice de referencia.

Para el resto del S&P 500, el crecimiento de los beneficios disminuyó de media durante el primer trimestre, 4 lo que contribuyó a limitar las valoraciones. Aun así, las previsiones del consenso reflejan que los beneficios se reacelerarán en lo que queda de año, lo que se traducirá en un crecimiento general de los mismos para el año natural 2024. Nosotros adoptamos una tesis similar, pero también observamos incertidumbres en torno al consumo privado, el momento y el número de recortes de tipos que se aplicarán, junto con las tensiones geopolíticas. Así pues, seguimos pensando que los inversores deberían fijarse en empresas de alta calidad cuyo crecimiento no dependa del ciclo económico, que sean capaces de generar un fuerte flujo de caja libre y que tengan niveles de deuda razonables.

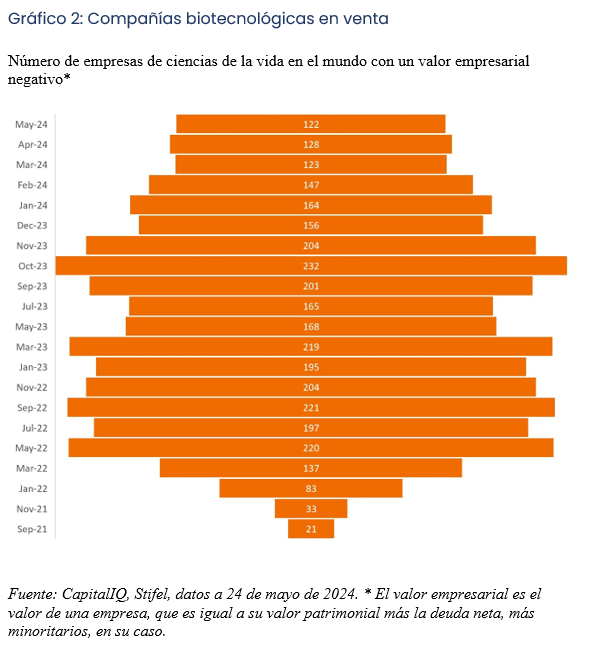

Actualmente, creemos que un sector que ofrece muchas de estas cualidades es el de atención sanitaria. Después de varios años de ciclo bajista, muchas acciones de biotecnología aún cotizan por debajo del valor del efectivo en sus balances (Gráfico 2). Por su parte, la rentabilidad total del sector sanitario en general se rezagó con respecto al S&P 500 en más de 20 puntos porcentuales en 2023, tras sufrir una fuerte desaceleración de las ventas de productos relacionados con la COVID-19.5

Sin embargo, el sector de atención sanitaria está repleto de innovaciones. El año pasado, la Administración de Alimentos y Medicamentos aprobó una cifra récord de 73 nuevos fármacos.6 Estos productos están comenzando lo que probablemente será un ciclo de ingresos de 10 años, incluso en nuevos mercados finales con un potencial de ventas multimillonario. Por ejemplo, los fármacos GLP-1 para la diabetes y la pérdida de peso recientemente aprobados ya están generando más de 30.000 millones de dólares en ingresos anuales, y se prevé que alcancen unos 100.000 millones de dólares en ventas a finales de la década.7

En resumen, aunque el primer semestre de 2024 ha sido sorprendente en muchos sentidos, creemos que ha ayudado a poner de manifiesto las oportunidades que presentan las valoraciones y los fundamentales. Ambos aspectos podrían ser objeto de una mayor atención en los próximos seis meses, ya que los inversores deberán lidiar con las medidas de inflación en curso, las decisiones de política monetaria de los bancos centrales, las tensiones geopolíticas y la incertidumbre en torno a las elecciones estadounidenses.

Tribuna de Marc Pinto, director de renta variable de América en Janus Henderson, y su homólogo de renta variable de EMEA y Asia-Pacífico, Lucas Klein.

Notas a pie de página y definiciones

1 «Guide to the Markets, U.S. Q2 2024», JPMorgan Asset Management, a 31 de marzo de 2024. Los datos reflejan periodos de 12 meses consecutivos de rentabilidad superior del MSCI USA frente al MSCI EAFE. El índice MSCI USA está diseñado para medir la rentabilidad de los segmentos de capitalización grande y mediana del mercado estadounidense. Este índice integra 612 componentes y cubre aproximadamente el 85 % de la capitalización bursátil ajustada por libre flotación en EE. UU. El índice MSCI EAFE está diseñado para representar la rentabilidad de los valores de capitalización grande y mediana en 21 mercados desarrollados, incluidos los países de Europa, Oceanía y el Lejano Oriente, excluyendo Estados Unidos y Canadá.

2 Bloomberg, datos del 19 de abril de 2024 al 20 de mayo de 2024. El índice Hang Seng es un índice ponderado por capitalización bursátil de libre flotación de las mayores empresas que cotizan en la Bolsa de Hong Kong.

3 Bloomberg, a 31 de mayo de 2024.

4 Butters, John, “Are the Magnificent 7 the Top Contributors to Earnings Growth for the S&P 500 for Q1?» (FactSet, 22 de abril de 2024