Un enfoque balanceado para los inversionistas más precavidos

| Por Elsa Martin | 0 Comentarios

Los inversores han huido al valor percibido de efectivo/liquidez en distintos momentos de ciclos de mercados emergentes por innumerables razones. Esta huida hacia la seguridad es tan inevitable como los episodios de volatilidad que a menudo la precipitan.

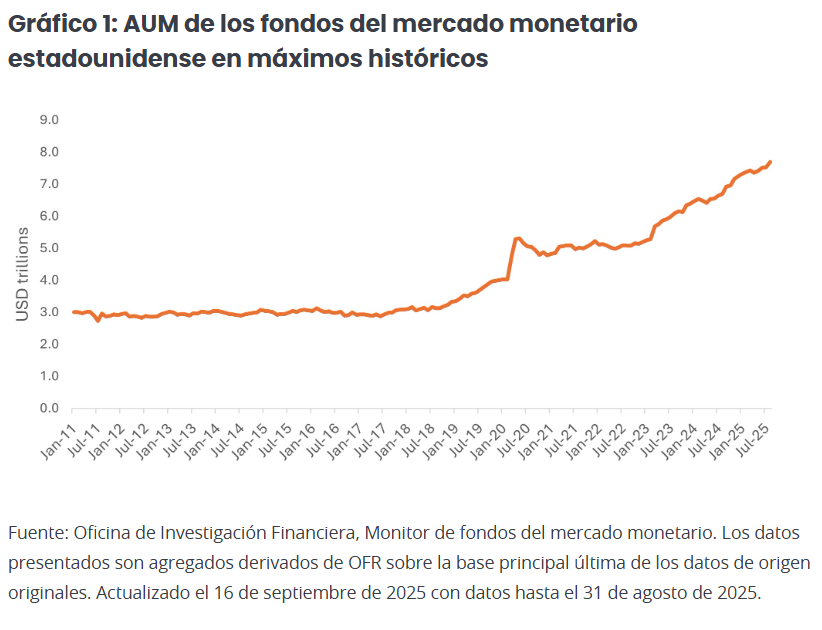

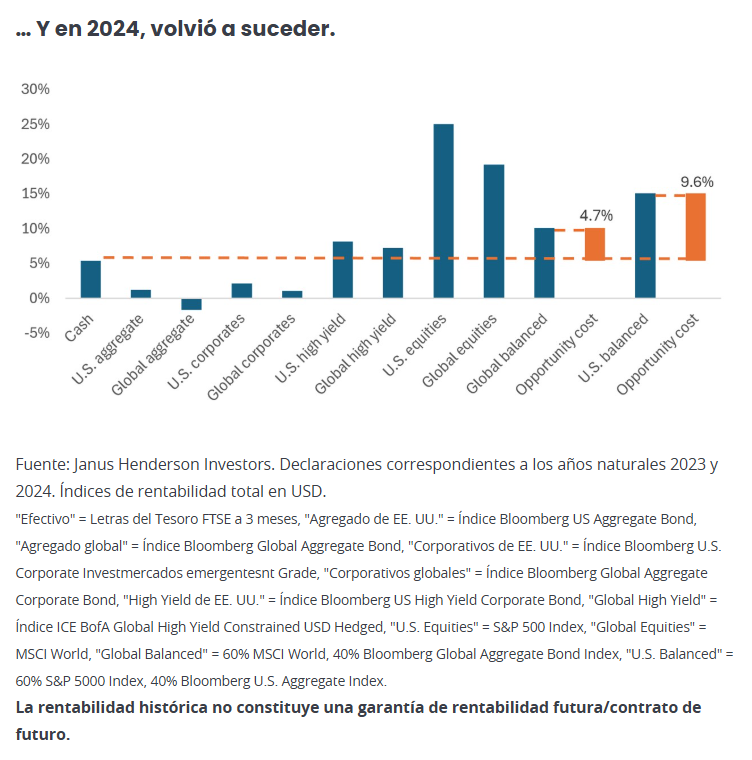

En 2023 y 2024, los inversores todavía sentían el dolor de los rendimientos negativos tanto en renta variable como en renta fija en 2022. Esa experiencia, más el hecho de que el efectivo/liquidez finalmente estaba proporcionando un buen rendimiento después del aumento de tasas de la Reserva Federal, atrajo a muchos inversores al margen. Dado que las cuentas de ahorro, los mercados emergentes monetarios y los certificados de depósito pagan rendimientos relativamente atractivos con un riesgo mínimo tras más de una década de tipos cercanos a cero, algunos inversores sintieron que no estaban sacrificando mucho por no bajar el riesgo.

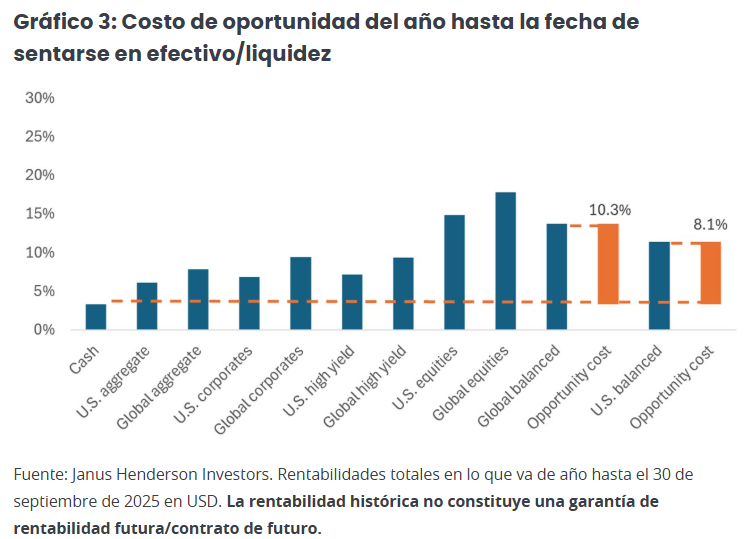

En 2025, la incertidumbre actual en torno a los aranceles, la inflación, las tensiones geopolíticas y las perspectivas de la economía mundial han hecho que muchos inversores continúen buscando consuelo en el efectivo/liquidez o adopten un enfoque de «esperar y ver» en lugar de redistribuir efectivo/liquidez.

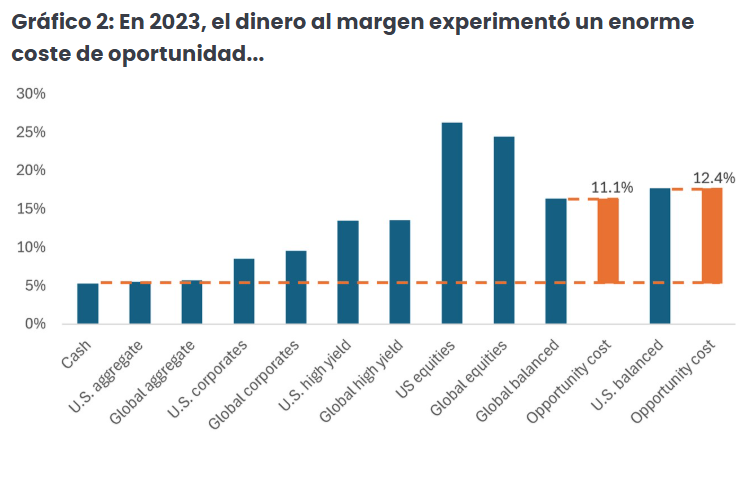

Sin embargo, esto tiene un coste de oportunidad, especialmente con los mercados de renta variable alcanzando nuevos máximos históricos en septiembre.

Los inversores siempre necesitarán tener una cierta cantidad de efectivo/liquidez disponible para el ahorro a corto plazo o las necesidades de liquidez, independientemente de lo que suceda en los mercados. Pero la historia muestra que el uso de efectivo/liquidez como vehículo de inversión a largo plazo puede ser perjudicial para la creación de riqueza.

¿Déjà vu de nuevo?

2025 se perfila como otro momento de «déjà vu» para los inversores que aún se encuentran en efectivo/liquidez. Y hay pocos indicios de que esa tendencia se vaya a revertir, sobre todo porque la incertidumbre económica parece que va a continuar.

Tampoco ayuda el hecho de que la ola de ventas de abril, posterior al Día de la Liberación, todavía está fresca en la mente de los inversores. Ese período de extrema volatilidad (y las múltiples ondas de choque de turbulencia del mercado que siguieron) probablemente sigue siendo una fuente importante de reticencia a volver a entrar en los mercados, a pesar de que el posterior repunte prácticamente recorrió esas pérdidas en cuestión de días. En efecto, la ola de ventas de abril es un buen ejemplo de cómo las acciones a menudo han dado importantes movimientos al alza tras fuertes caídas, y de por qué salir airoso de las inevitables fluctuaciones ha dado frutos históricamente.

Un enfoque más equilibrado

Si bien la volatilidad de los mercados emergentes y la incertidumbre económica son inquietantes, existen estrategias de inversión que pueden ayudar a los inversores a mitigar el riesgo bajista al tiempo que participan en ganancias alcistas. De hecho, una estrategia conocida y probada en el tiempo está diseñada específicamente para ese propósito: la estrategia 60/40, o estrategia equilibrada, que generalmente representa una combinación de 60% de renta variable y 40% de renta fija de alta calidad.

La combinación 60/40 ha sido durante mucho tiempo sinónimo de inversión prudente ajustada al riesgo al proporcionar una asignación de cartera con históricamente menos riesgo a la baja que una cartera de renta variable que infunde confianza en el mantenimiento de la exposición al mercado a través de condiciones volátiles. Históricamente, el enfoque mixto ha permitido a los inversores disfrutar de rendimientos sólidos con menos volatilidad que una cartera 100% de renta variable.

Renta variable

A pesar de la volatilidad a corto plazo, la renta variable sigue siendo un componente clave de la creación de riqueza a largo plazo. La función principal de la asignación a renta variable en una estrategia mixta es proporcionar revalorización del capital, por lo que es crucial que esta parte de la cartera esté posicionada para crecer, incluso en condiciones económicas más duras.

Renta fija

Un principio básico de una estrategia mixta es que reducir el impacto de las caídas es muy importante para la rentabilidad a largo plazo. Por esta razón, la asignación a renta fija debe cumplir dos funciones: maximizar los ingresos y limitar las caídas durante los períodos de estrés del mercado de valores.

Dadas las dificultades para cumplir estas obligaciones conjuntamente, las opciones que emplean enfoques activos tanto para la renta variable como para la renta fija, junto con la capacidad de ajustar dinámicamente la combinación de renta variable a bonos, pueden posicionar mejor a los inversores para capear las cambiantes condiciones del mercado.

¿Más volatilidad por venir? Una estrategia equilibrada puede facilitar la vuelta a los mercados emergentes

Los mercados se han visto afectados por la volatilidad en 2025, y es probable que persista. Pero si bien el atractivo del efectivo/liquidez en tiempos inciertos es comprensible, mantenerse al margen ha tenido un costo de oportunidad significativo en medio del fuerte rendimiento de los activos de riesgo en 2023, 2024 y 2025 en lo que va de año.

Creemos que las estrategias mixtas pueden ayudar a invertir esta tendencia al ofrecer una opción de menor volatilidad a una cartera de renta variable para ayudar a los inversores a volver a entrar en los mercados. Estas estrategias tratan de generar sólidas rentabilidades en entornos de mercado positivos, limitando al mismo tiempo las caídas durante las ventas masivas del mercado de renta variable, ayudando a los inversores más precavidos a combatir las incertidumbres económicas o relacionadas con la volatilidad, sin dejar de aprovechar las ganancias del mercado.

Tribuna de opinión firmada por Greg Wilensky, director de renta fija de EE. UU y Jeremiah Buckley, gestor de carteras en Janus Henderson Investors