El salto de las criptomonedas de activo táctico a estratégico

| Por Beatriz Zúñiga | 0 Comentarios

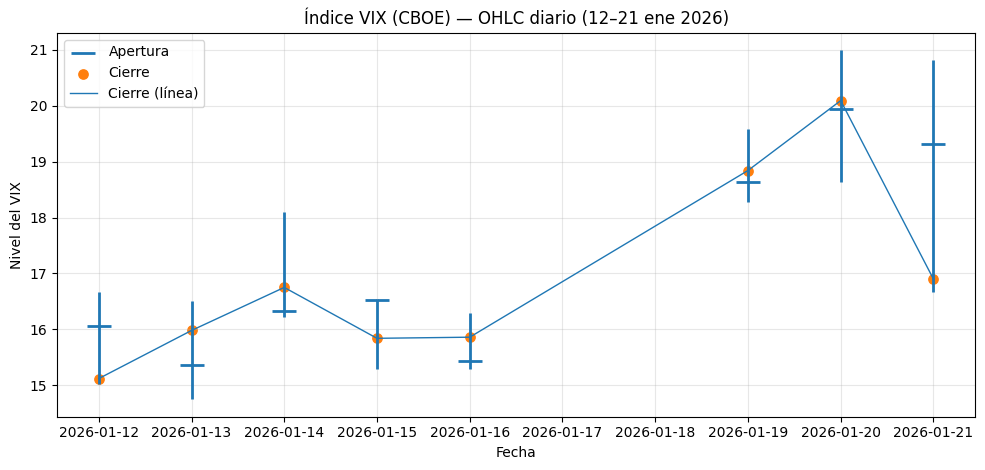

En estas primeras semanas de 2026, el mercado cripto está mostrando un arranque relativamente estable, pero con ciertos episodios de volatilidad al calor del aumento de la incertidumbre geopolítica y las tensiones comerciales. Aunque también ha habido buenas noticias para esta industria como, por ejemplo, la expectativa de una mayar claridad normativa por parte de los organismos regulatorios de EE.UU..

Si tomamos como referencia el bitcoin, los expertos explican que se está moviendo en un rango lateral y parece que se ha estancado por debajo de los 94.000 dólares. “Este nivel se ha convertido en una zona técnica clave para el bitcoin. Una ruptura por encima podría provocar una liquidación de posiciones cortas y acelerar la subida. Un nuevo impulso del bitcoin también podría reactivar el interés por los altcoins. La situación es similar en el caso de los altcoins, con la capitalización total del mercado, excluyendo al bitcoin, estabilizada en torno a 1,25 billones de dólares”, apunta Simon Peters, analista de eToro.

Impulso desde EE.UU.

Muestra de la confianza que sigue habiendo en este mercado es que Morgan Stanley ha presentado ante la SEC solicitudes para lanzar ETFs de bitcoin y solana al contado: el Morgan Stanley Bitcoin Trust y el Morgan Stanley Solana Trust. Según han explicado, ambos productos replicarían el precio de sus respectivos criptoactivos y, en el caso del ETFs de solana, podría incluir además una función de recompensas por staking.

“Hasta ahora, la mayoría de emisores de ETFs cripto habían sido grandes gestoras como BlackRock o Fidelity. Esta es la primera vez que un banco de inversión tradicional busca lanzar sus propios productos cotizados sobre criptoactivos al contado. Además, Morgan Stanley también anunció que lanzará una cartera digital propia en la segunda mitad del año, compatible con bitcoin, ethereum, solana y activos del mundo real tokenizados. Desde el lanzamiento de los ETFs de bitcoin al contado hace dos años, el volumen negociado en estos productos ha superado los 2 billones de dólares, lo que demuestra un fuerte interés institucional en los activos digitales”, añade Peters.

El experto de eToro destaca que los ETFs al contado de bitcoin en EE.UU. acaban de registrar su mejor semana desde octubre al captar más de 1.400 millones de dólares en entradas netas la semana pasada, su mejor registro desde principios de octubre. “Solo el miércoles 14 de enero se registraron entradas por valor de 840,6 millones de dólares, de los cuales 648,4 millones fueron a parar al ETF de BlackRock (IBIT), en la que fue su decimonovena mejor jornada. Además, entre el martes y el miércoles se liquidaron alrededor de 400 millones de dólares en posiciones cortas. Esta presión compradora adicional, por parte de inversores que apostaban a la baja y fueron forzados a cerrar posiciones, ayudó a que el precio del bitcoin alcanzara los 98.000 dólares”, añade Peters.

Tendencias para 2026

De cara a este año, y en opinión de Dovile Silenskyte, Director Digital Assets Research de WisdomTree, el foco no estará en la supervivencia de las criptomonedas, sino en su papel en las carteras. “En gran medida, los excesos especulativos de los primeros ciclos han desaparecido. Lo que queda es infraestructura, regulación y disciplina de capital. El centro de gravedad de las criptomonedas se está desplazando de forma decisiva de la experimentación minorista a la inversión institucional en criptomonedas. Para inversores profesionales, la cuestión relevante ya no es si las criptomonedas son parte de las carteras, sino qué función tienen dentro de ellas”, argumenta Silenskyte.

Según destaca Silenskyte, hay varias tendencias de inversión en criptomonedas que definirán los mercados en 2026 y serán importantes para la asignación de activos, la gestión del riesgo y la creación de carteras. La primera de estas tendencias es que el bitcoin se ha convertido en una asignación macro estratégica y no en una inversión táctica.

“El bitcoin se analiza cada vez más junto al oro y las coberturas contra la inflación, en lugar de la renta variable de crecimiento (growth). Cada vez son más los directores de inversiones (CIOs) que incorporan el bitcoin a sus marcos estratégicos de asignación de activos, en lugar de tratarlo como una asignación secundaria. La atención analítica se está desplazando del momentum especulativo hacia las primas de riesgo específicas del bitcoin, como la escasez, la descentralización y la protección frente a la devaluación monetaria. Para las carteras institucionales, el bitcoin se está convirtiendo en un activo macroeconómico y no en una simple opción de inversión”, argumenta.

Si nos fijamos en otras criptomonedas, el experto de WisdomTree apunta que, para los inversores la exposición al ether tiene cada vez menos que ver con la opcionalidad tecnológica futura y más con el acceso a flujos de caja sostenibles en la blockchain; por lo que se espera que aumente la demanda institucional de exposición a través de ETPs. Además, espera que solana consolide su posición como plataforma líder de contratos inteligentes de alto rendimiento. “El crecimiento de los volúmenes de intercambio descentralizados, la actividad de pagos y el compromiso de los desarrolladores ya respaldan esta trayectoria. Para los inversores, Solana representa una exposición específica a la actividad de la blockchain de alto crecimiento, complementando – más que compitiendo – con el papel de ethereum, más centrado en la liquidación de transacciones”, matiza Silenskyte.

Impacto en la exposición del inversor

En este sentido, la tendencia será la creación de carteras, superando la selección de tokens, a medida que las criptomonedas maduran. “En 2026, se espera que esta dinámica impulse el crecimiento sostenido de las estrategias de cestas de criptomonedas que abarcan plataformas de contratos inteligentes, finanzas descentralizadas e infraestructuras blockchain más amplias. Aunque es posible que persista la dispersión del rendimiento entre las cestas diversificadas y los activos individuales más rentables, la exposición a las criptomonedas empieza a parecerse cada vez más a la teoría moderna de carteras que a la especulación al estilo del capital riesgo”, explica.

En el ámbito regulatorio, este experto recuerda que la regulación no suprimirá los mercados de criptomonedas, sino que las clasificará. En concreto, su expectativa es que este año aumente la claridad regulatoria en Europa y EE.UU.. “El cumplimiento normativo se está convirtiendo cada vez más en una ventaja competitiva. Los estándares de gobernanza, la transparencia y la solidez operativa determinan ahora el acceso al capital institucional, mientras que una proporción significativa de tokens y plataformas no cumplen los umbrales mínimos para poder invertir en ellos. De cara al futuro, es probable que la normalización regulatoria concentre el capital en un ámbito más reducido de criptoactivos, a los que se accederá predominantemente a través de ETPs cotizados en todo el mundo. Los vehículos de paraísos fiscales, opacos y frágiles desde el punto de vista operativo pueden persistir, pero se espera que su relevancia para los inversores profesionales disminuya”, reconoce.

El paso de la tokenización

En términos de activos digitales, los expertos también advierten del gran crecimiento que está experimentando. De hecho, los tokens fueron el único activo que aumentó su tamaño un 118% desde comienzos de 2025. “Hablando con propiedad, tampoco se trata de una verdadera clase de activos, sino de una forma innovadora de acceder a las clases de activos tradicionales. Estos tokens digitales representan una parte proporcional o un derecho sobre un activo y pueden ser intercambiados sobre un registro central descentralizado o blockchain”, matiza Alexis Bienvenu, gestor de fondos de La Financière de l’Échiquier (LFDE).

Según su visión, la principal ventaja que ofrecen es su una mayor liquidez, disponible incluso en clases de activos que, en principio, son poco líquidas. Así, sobre todo los activos inmobiliarios pueden tokenizarse y distribuirse en tokens de pequeño tamaño fácilmente intercambiables. Lo mismo ocurre con los activos no cotizados, las obras de arte, los derechos de autor, etc.

“Actualmente, los activos tokenizados, excepto las stablecoins, están formados en su mayor parte por deuda no cotizada, seguida de deuda pública estadounidense y después de participaciones en fondos alternativos y de materias primas, en especial el oro. Así pues, todo es susceptible de ser tokenizado, incluidas las materias primas, a menudo de difícil acceso para los inversores particulares”, defiende Bienvenu.