Desde el asiento del conductor: la cara real de trabajar para Uber en Latinoamérica

| Por Magdalena Martínez | 0 Comentarios

El conductor promedio de Uber en Latinoamérica es hombre y tiene poco más de 40 años y más de la mitad ha completado educación terciaria. Para la mayoría, esta no es su primera ocupación, sino un trabajo que les ayuda a navegar la incertidumbre económica o los períodos entre empleos.

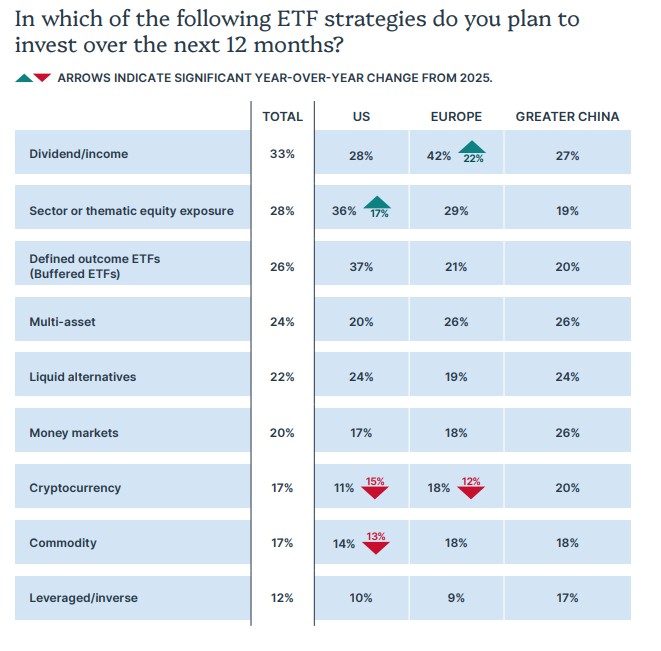

El Banco Interamericano de Desarrollo (BID) encuestó a más de 13.000 conductores de Uber en ocho países. Los resultados muestran que conducir para una plataforma no aparece como una solución mágica al problema del empleo, pero tampoco como una trampa hacia la precariedad. Más bien, expone las fisuras de los mercados laborales latinoamericanos: la persistente informalidad, la fragilidad del ingreso y la tensión constante entre la flexibilidad que ofrecen estas aplicaciones, la legislación vigente y la protección social.

¿Quiénes son los conductores?

Lo primero que muestra la encuesta, que reunió respuestas de Argentina, Brasil, Chile, Colombia, Costa Rica, Ecuador, República Dominicana y México, es que hay una marcada heterogeneidad en la fuerza laboral que se apoya en esta alternativa. Sin embargo, al ver los datos agregados se ve que el conductor promedio de Uber es hombre y tiene poco más de 40 años y más de la mitad ha completado educación terciaria.

Para la mayoría, esta no es su primera ocupación, sino un trabajo que les ayuda a navegar la incertidumbre económica o los períodos entre empleos. Alrededor del 8% son migrantes, aunque en países como Chile la proporción es significativamente mayor: casi el 30% de los conductores proviene del extranjero. Para este grupo, las plataformas pueden ofrecer una vía de generación de ingresos inmediatos.

El elemento más valorado por los conductores es la flexibilidad. La mayoría trabaja a tiempo parcial, a menudo entre 10 y 30 horas semanales, utilizando Uber como complemento de otros ingresos o como una forma de adaptarse a circunstancias cambiantes. Casi la mitad afirma que no cambiaría el trabajo en plataformas por un empleo asalariado si el ingreso fuera equivalente. Esta preferencia desafía la idea de que los trabajadores gig solo lo hacen mientras encuentran un empleo tradicional. Para muchos conductores, la autonomía de poder decidir cuándo y cuánto van a trabajar es una de las mayores ventajas.

Bajos ingresos pero un amortiguador frente a necesidades a corto plazo

La encuesta muestra cómo los ingresos de Uber son importantes para completar el presupuesto del hogar y llegar a fin de mes. Cerca de dos tercios de los conductores dependen de ellos para cubrir necesidades básicas. Al mismo tiempo, la fragilidad financiera es generalizada: se estima que los ingresos promedio por hora rondan los siete dólares, aunque con variaciones importantes por país. Dado que su perfil de endeudamiento es similar al de la población promedio, el margen para el ahorro o la planificación a largo plazo es limitado. Esto hace que el trabajo en plataformas funcione menos como una carrera y más como un amortiguador frente a los choques económicos y a las necesidades de corto plazo. Los conductores recurren a Uber durante recesiones, períodos de desempleo o crisis personales. La plataforma ofrece inmediatez y liquidez, pero no necesariamente estabilidad.

La protección social: el cinturón de seguridad que falta

Solo un tercio de los conductores aporta a un sistema de pensiones, y muchos no cuentan con acceso estable a un seguro de salud u otros beneficios. La planificación para la jubilación existe más como intención que como realidad: aunque muchos dicen pensar en el futuro, pocos disponen de mecanismos efectivos para asegurarlo.

Esta brecha no es exclusiva de los trabajadores de plataformas. Refleja un problema más amplio en la región: los sistemas de protección social siguen estando mayoritariamente ligados al empleo formal y asalariado. Los trabajadores independientes, ya sean conductores, freelancers o pequeños emprendedores, suelen quedar fuera. Los sistemas de seguridad social, diseñados para un mundo analógico del siglo XIX, no se han adaptado a las necesidades cambiantes de la fuerza laboral.

Resumen de un informe del BID firmado por Oliver Azuara Herrera, especialista en mercado laborales, y María De Gador Manzano Guillén, especialista senior en comunicaciones