La dispersión anual se convierte en una ventaja

| Por Elsa Martin | 0 Comentarios

Resumen de 2025

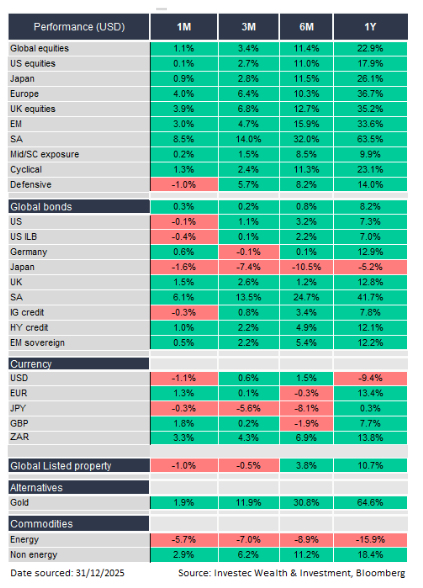

Los mercados atravesaron importantes corrientes cruzadas durante 2025. La primera mitad del año estuvo dominada por las preocupaciones relacionadas con el comercio, ya que Estados Unidos elevó los aranceles a niveles no vistos desde la década de 1930. Esto provocó una fuerte venta masiva, con una caída de las acciones de los mercados desarrollados del 16,5 % a principios de abril de 2025. Sin embargo, los mercados de valores demostraron finalmente su resistencia y se recuperaron con fuerza para terminar el año con una subida del +21,1 % (en dólares).

En la segunda mitad, la atención de los inversores se centró en el impacto favorable de los estímulos fiscales y monetarios. La propensión al riesgo impulsó un «repunte generalizado» y 2025 se convirtió en el primer año desde la pandemia en el que todas las principales clases de activos obtuvieron rendimientos positivos.

Si bien 2025 fue un año positivo para los inversores, también sirvió como un oportuno recordatorio de la importancia de la diversificación entre los activos tradicionales, así como entre las divisas. Tras una década de excepcionalidad estadounidense, en la que los rendimientos se concentraron en gran medida en las acciones tecnológicas estadounidenses y se vieron amplificados por el fortalecimiento del dólar, en 2025 se observó una mejora significativa del rendimiento en todas las regiones y clases de activos, a medida que el dólar se debilitaba. Igualmente importante fue el regreso de los gestores activos, que vieron recompensado su riesgo activo.

Perspectivas para 2026

En nuestra opinión, es probable que el régimen de dispersión que definió 2025 se prolongue hasta 2026. Las oportunidades deberían seguir siendo numerosas en todas las regiones, sectores y clases de activos, mientras que la distribución de los resultados podría ser más amplia de lo que los inversores están acostumbrados. Esta configuración aboga por una construcción activa de la cartera, no solo para aprovechar las oportunidades relativas, sino también para mantener la resiliencia.

La dispersión persistirá en 2026

Esperamos que la incertidumbre siga siendo una característica definitoria de 2026, tanto en la política comercial como en la geopolítica, las trayectorias fiscales y el marco de política institucional (incluida la independencia de los bancos centrales). Cuando la incertidumbre es estructuralmente alta, las carteras no deben depender de un único motor de rentabilidad. Deben diversificarse entre diferentes motores de rentabilidad e incluir coberturas diseñadas para funcionar en regímenes de estrés.

Regiones: constructivas fuera de EE. UU.

Desde nuestro punto de vista, la combinación macroeconómica continúa su cambio del «excepcionalismo estadounidense» a un conjunto de oportunidades globales. En parte, nuestras perspectivas regionales se basan en una combinación de medidas de política económica y valuación relativa. El crecimiento mundial parece resistente: el FMI prevé un crecimiento del PIB del 2,4 % para Estados Unidos, del 1,3 % para la Eurozona, del 0,7 % para Japón y del 4,2 % para los mercados emergentes. Por sí solo, este perfil de crecimiento no se traduce en un rendimiento superior fuera de EE. UU., pero sí respalda un conjunto de oportunidades más amplio, especialmente si se combina con las diferencias en la flexibilidad de las políticas y las valuaciones iniciales.

Europa

Somos optimistas con respecto a Europa, en parte porque la política fiscal está siendo más favorable. Por ejemplo, los cambios fiscales propuestos por Alemania incluyen un fondo de inversión en infraestructuras de 500 mil millones de euros, una exención del «freno al endeudamiento» para el gasto en defensa superior al 1 % del PIB y un límite máximo de endeudamiento neto más alto para los estados federados. El BCE prevé que el crecimiento de la Eurozona alcance un promedio del 1,2 % en 2026, mientras que la inflación se situará ligeramente por debajo del 2 %.

Si Europa ofrece sorpresas al alza, aunque sean modestas, en cuanto al crecimiento y los beneficios, esa mejora puede verse amplificada por una base de valuación inicial más baja en comparación con Estados Unidos.

Además, la convergencia de la incertidumbre política debería contribuir a reducir la prima de riesgo relativa de la renta variable entre Europa y Estados Unidos.

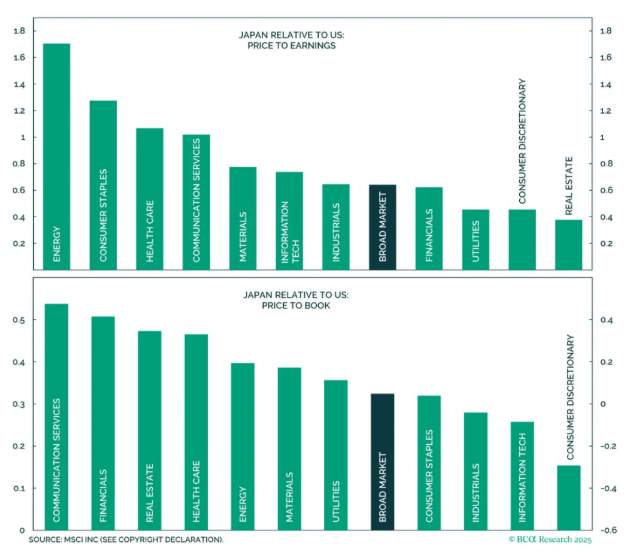

Japón

También somos optimistas con respecto a Japón, donde la política fiscal sigue siendo expansiva.

El Gobierno japonés aprobó un presupuesto récord de 122,3 billones de yenes para el ejercicio fiscal 2026, lo que supone un aumento interanual del 6,2%. En un mundo en el que muchos inversores siguen considerando a Japón como un país con «bajo crecimiento por defecto», cualquier impulso político sostenido a favor del crecimiento puede contribuir de manera significativa al rendimiento de la renta variable.

Otros factores favorables son las importantes reformas empresariales y la posibilidad de una repatriación significativa de capital. Una vez más, las valuaciones iniciales más bajas en comparación con Estados Unidos ofrecen un buen escenario para un rendimiento relativo superior.

Valuaciones

Una parte fundamental de nuestra tesis de dispersión es que otras regiones tienen valuaciones iniciales más bajas que Estados Unidos. En nuestra opinión, las diferencias de valuación relativa son importantes una vez que la moneda y el liderazgo regional vuelven a entrar en la ecuación de la rentabilidad. En pocas palabras, las acciones fuera de Estados Unidos no necesitan fundamentos heroicos para competir si Estados Unidos sigue cotizando con una prima de valuación y el dólar ofrece menos impulso (o incluso se convierte en un obstáculo).

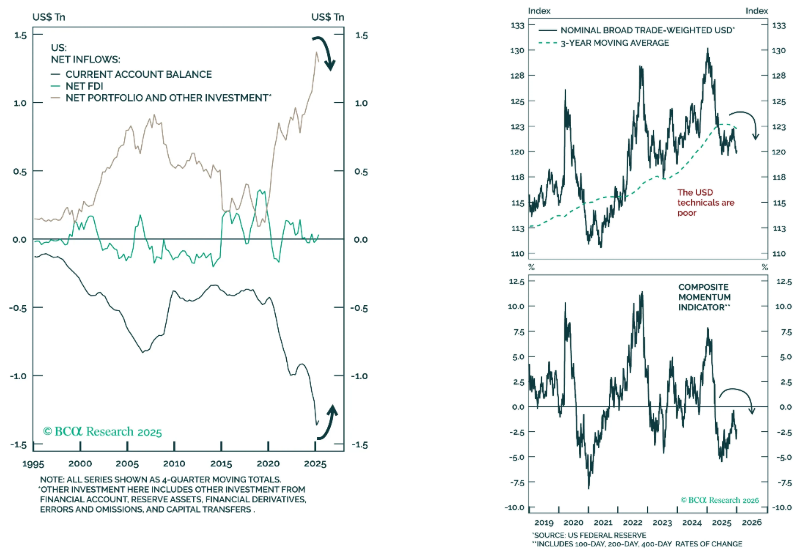

Dólar estadounidense

Otra parte fundamental de nuestra perspectiva de dispersión es que la debilidad del dólar continuará en 2026. Un factor que respalda nuestra postura es que es probable que disminuyan las entradas de capital en Estados Unidos a medida que se reduzca el déficit por cuenta corriente del país. Otros aspectos que sustentan este enfoque son las preocupaciones fiscales, la menor confianza en las políticas, el aumento de la cobertura de la exposición a Estados Unidos y la incertidumbre en torno a instituciones como la Reserva Federal. A nuestro juicio, un dólar más débil es coherente con una mayor probabilidad de liderazgo de la renta variable fuera de Estados Unidos y con condiciones favorables para determinadas materias primas.

La persistente debilidad del dólar puede cambiar el cálculo de la asignación de capital global: un dólar más débil aumenta mecánicamente la rentabilidad de los activos extranjeros no cubiertos de los inversores en dólares. Para los inversores no estadounidenses, un dólar más débil puede reducir el atractivo de las exposiciones no cubiertas a EE.UU.

Mercados emergentes

Consideramos que los mercados emergentes se beneficiarán significativamente del régimen de dispersión, especialmente si persiste la debilidad del dólar estadounidense y mejoran los términos de intercambio vinculados a las materias primas para determinados exportadores de mercados emergentes. Sin embargo, el mayor factor de riesgo es la trayectoria de crecimiento de China y sus repercusiones en otros mercados emergentes.

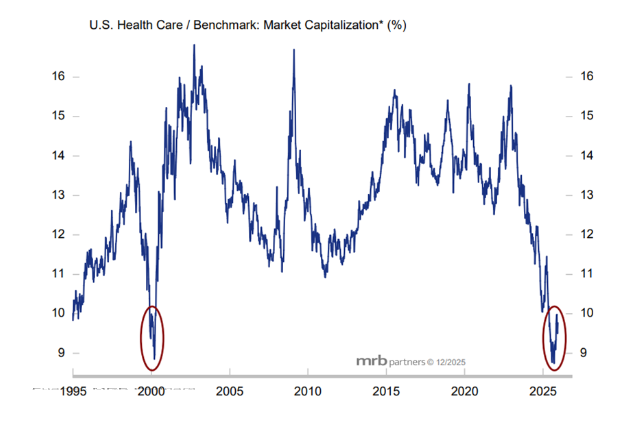

Sectores: constructivos, excepto tecnología

En línea con nuestra perspectiva general de dispersión, nuestra visión sectorial para 2026 es que el liderazgo se ampliará más allá de la tecnología de gran capitalización estadounidense, con los sectores ex-tecnológicos mejor posicionados en términos de riesgo ajustado. No se trata de una predicción de que la tecnología vaya a colapsar, sino de que el mercado podría ser menos indulgente con las expectativas elevadas y que el capital incremental podría buscar oportunidades en otros sectores.

Un sector sobre el que somos especialmente optimistas es el de la salud, debido a su naturaleza relativamente defensiva y a sus bajas valuaciones en comparación con el índice general.

Clases de activos: seguimos siendo optimistas con respecto a la renta variable, pero con coberturas

A nivel de clases de activos, seguimos siendo optimistas con respecto a la renta variable en su conjunto. Tanto el crecimiento como la desinflación se mantienen intactos en las proyecciones del escenario base, y la liquidez global sigue respaldando a la renta variable.

Sin embargo, el aumento de la incertidumbre aboga por poseer convexidad (es decir, protección que se vuelve más valiosa cuando aumenta la volatilidad). En una cartera multiactivos, eso puede incluir combinaciones de:

- Oro/metales preciosos

- Exposición a las tasas de interés como cobertura frente a la recesión

- Divisas (por ejemplo, JPY y CHF)

No se trata de una llamada a la «defensividad», sino a la antifragilidad.

Materias primas: selectivamente constructivas

Las materias primas también deberían participar en el régimen de dispersión. Dicho esto, nuestra postura constructiva no consiste en poseer «materias primas» como una única operación. Se trata del papel que pueden desempeñar en una cartera multiactivos cuando:

- el dólar se debilita,

- la dispersión es alta y

- la geopolítica y la incertidumbre aumentan el valor de los activos reales.

Seguimos siendo constructivos con respecto al oro y otros metales preciosos, incluso después de su sólido rendimiento, principalmente porque el oro puede funcionar como cobertura de la cartera frente a la incertidumbre política, las preocupaciones por la devaluación de la moneda y los escenarios adversos. Los comentarios recientes del mercado también han señalado un contexto de demanda que incluye la compra continua por parte de los bancos centrales y el renovado interés del sector privado.

La conclusión práctica para la cartera: la dispersión requiere una gestión activa

En resumen, nuestro marco para 2026 es el siguiente:

- Los rendimientos estarán dispersos (entre regiones, sectores y estilos).

- La incertidumbre será elevada y las carteras deberán contar con coberturas explícitas.

- Es más probable que el dólar estadounidense sea un obstáculo que una ventaja, lo que refuerza los argumentos a favor de la exposición fuera de Estados Unidos.

La dispersión aumenta el conjunto de oportunidades para la selección de valores. Cuando la amplitud se expande, más acciones y sectores se desvían significativamente del índice, lo que crea más «superficie» para que las decisiones activas tengan importancia.

La advertencia importante es que, si bien la dispersión mejora el conjunto de oportunidades, no garantiza un rendimiento superior. La habilidad y la disciplina siguen determinando si se aprovecha esa oportunidad.

Tribuna de opinión firmada por Nicolas Manas , Research Analyst de Investec Investment Management.