Una mirada bajo el capó de los ABS estadounidenses de autos

| Por Elsa Martin | 0 Comentarios

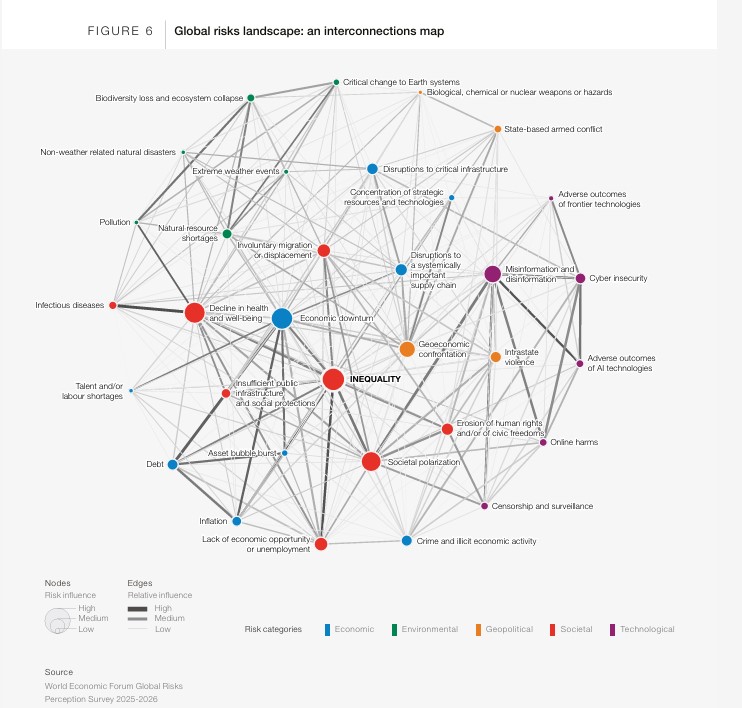

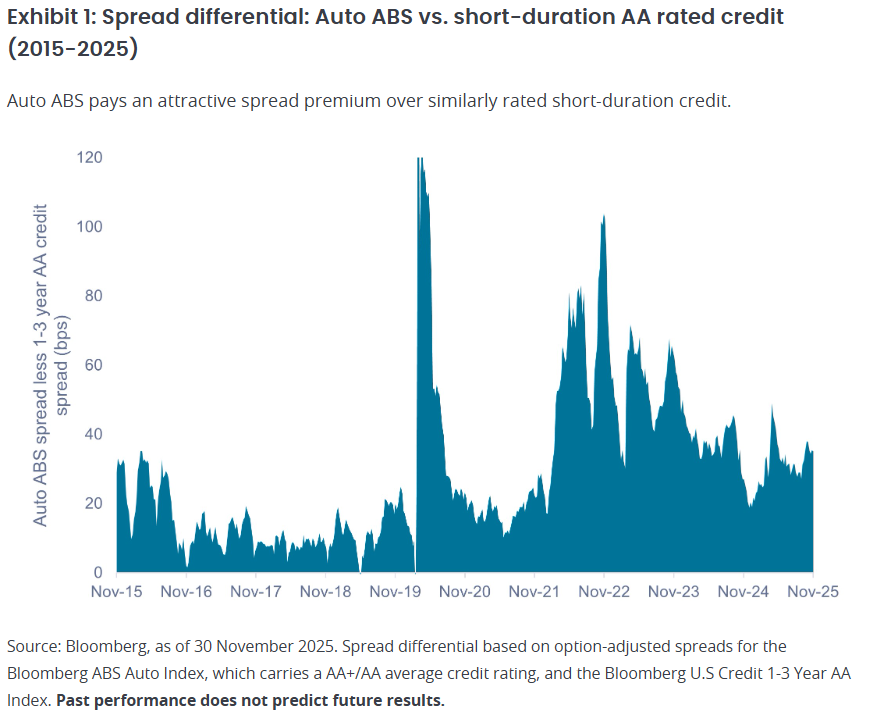

En la era posterior al COVID, y especialmente desde principios de 2022, las titulizaciones (ABS) han ofrecido un aumento significativo del diferencial en relación con los bonos corporativos con ratings y duraciones similares. Los ABS de autos, el subsector más grande con un 38 % del mercado total de ABS de EE. UU., pagan una prima de diferencial frente a créditos con calificación AA similares, como se muestra en el gráfico 1.

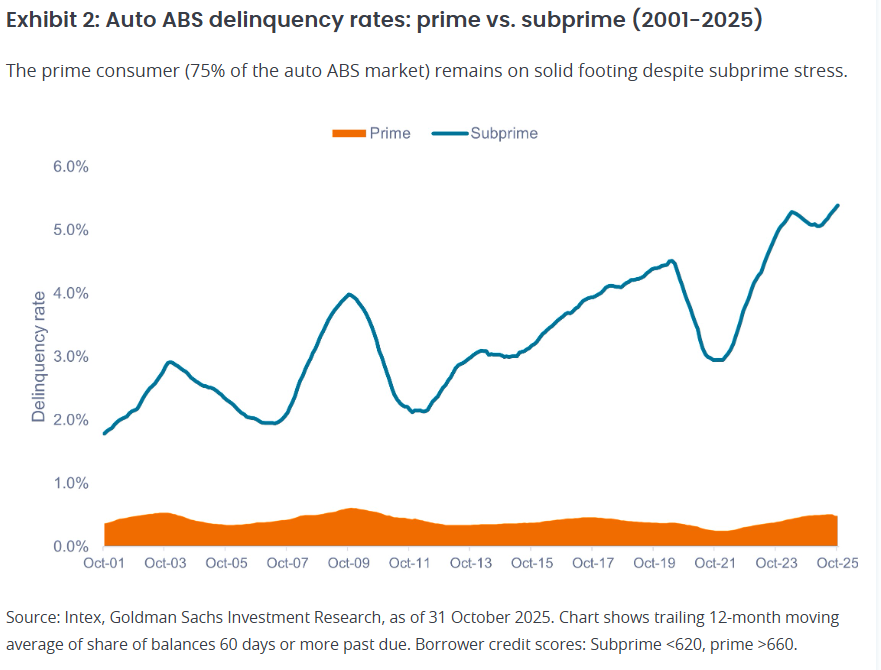

Dado que los préstamos al consumo de primera calidad representan aproximadamente el 75 % del mercado estadounidense de ABS sobre automóviles, creemos que el mercado se encuentra en una situación mucho mejor de lo que podrían sugerir algunos titulares de prensa. Por consiguiente, creemos que el spread excedente (actualmente en torno a 35 pb) son una fuente clave de rendimiento y contribuyen de manera importante a la rentabilidad total en un entorno en el que las valoraciones corporativas parecen elevadas y se prevé una caída de las tasas de interés.

Las protecciones crediticias y la selectividad pueden disipar las preocupaciones de los inversores

Las recientes quiebras del fabricante de piezas de automóviles First Brands y la entidad de crédito automovilístico Tricolor han alarmado a algunos inversores, que se preguntan si estos acontecimientos son una señal de alerta temprana para el crédito al consumo. En nuestra opinión, estos dos acontecimientos crediticios fueron de naturaleza idiosincrásica y no guardaban relación con la salud financiera del consumidor subyacente.

Aunque las tasas de morosidad de los préstamos para la compra de automóviles de alto riesgo han aumentado hasta niveles similares a los de una recesión, no vemos indicios de una debilidad más generalizada en los mercados de crédito al consumo, especialmente entre los préstamos al consumo con calificación de primera calidad, como se muestra en el gráfico 2.

Si bien el exceso de prima de la clase de activos ABS puede reflejar la inquietud respecto a la salud financiera de los hogares estadounidenses, creemos que estas preocupaciones crean una oportunidad para que los gestores activos adquieran activos generadores de ingresos de alta calidad con sólidas protecciones estructurales a precios atractivos.

Además, las estructuras ABS actuales son sustancialmente más sólidas que las emitidas antes de 2010, con normas de suscripción más estrictas y niveles más altos de subordinación crediticia que ofrecen una mayor protección contra las pérdidas.

La gestión activa es la clave

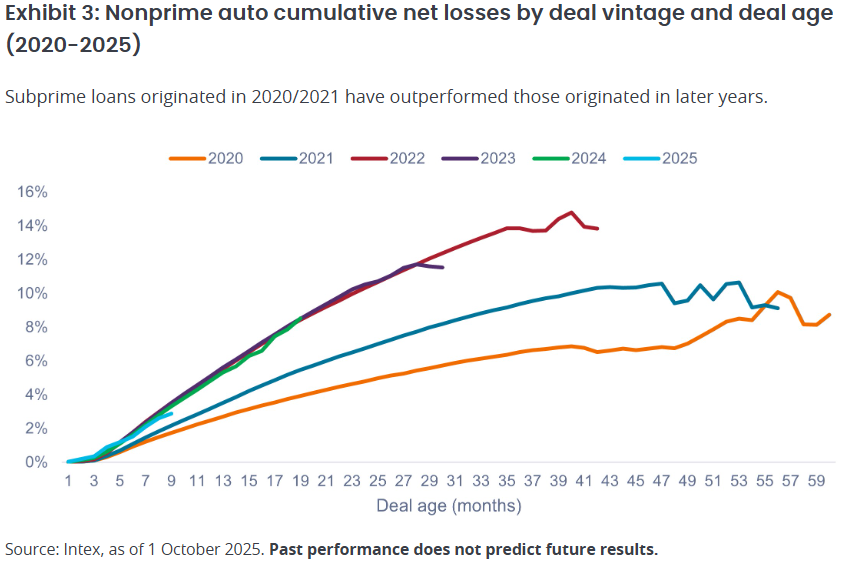

Aunque preferimos mantener la exposición a los subprime al mínimo, incluso dentro de los subprime para automóviles vemos oportunidades selectivas si se analiza en profundidad. A pesar del aumento de la morosidad de los subprime en su conjunto, no todas las emisiones históricas presentan las mismas tasas de impago.

Como se muestra en el Gráfico 3, el rendimiento de las emisiones subprime de autos de 2020 y 2021 ha sido mucho más sólido que el de los fondos de 2022-2025. Esto se debió en gran medida a los programas de ayuda relacionados con la pandemia y al fuerte aumento de los precios de los automóviles, lo que generó un importante patrimonio neto positivo en los préstamos de 2020/2021.

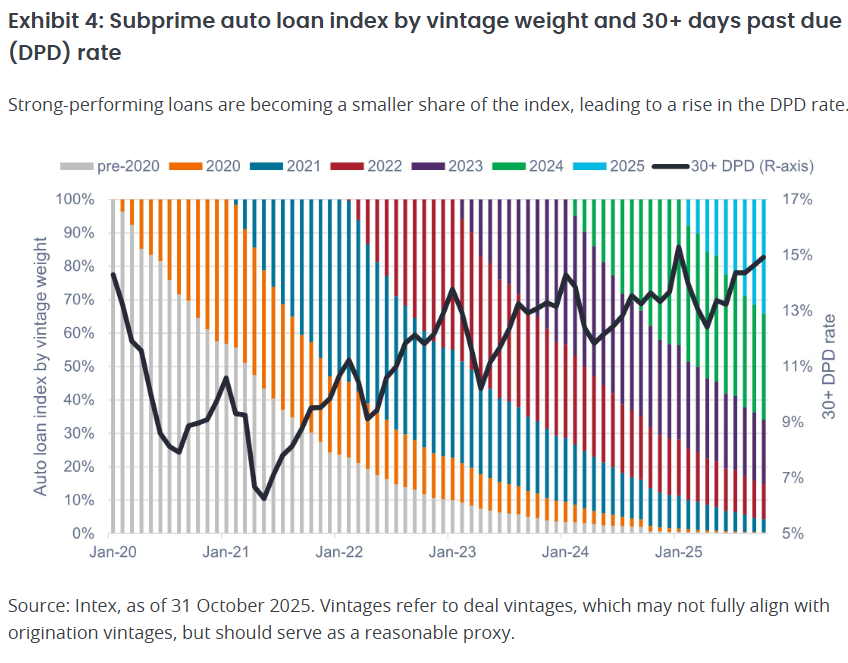

A medida que los préstamos de 2020 y 2021 continúan amortizándose, su contribución al conjunto global está disminuyendo. El índice subprime agregado se concentra ahora más en los préstamos concedidos entre 2022 y 2025, que presentan niveles más elevados de impago.

Los ABS subprime para automóviles también están evolucionando porque los principales emisores (como Santander, AMCAR y Westlake, que históricamente han tenido un rendimiento excelente) están emitiendo menos, o nada. Si emiten ABS, lo hacen exclusivamente en forma de bonos con calificación de inversión (IG), ya que tienen acceso a financiación alternativa más barata que la emisión de tramos por debajo de IG. Básicamente, aunque el mercado global de ABS subprime para automóviles sigue dirigiéndose a los mismos consumidores, una menor parte del mercado procede de los emisores históricamente más fuertes del sector.

Si bien los datos a nivel de índice muestran un aumento de las tasas de impago debido al cambio en la combinación de añadas, los gestores activos pueden tratar de evitar los puntos conflictivos y aprovechar las ineficiencias de precios centrándose en añadas más antiguas con mejores métricas de crédito.

En resumen

El mercado estadounidense de ABS, con un valor de 800 000 millones de dólares, ofrece una oportunidad amplia, diversa e ineficiente que se adapta a la gestión activa, con una menor correlación con la renta variable y una prima de diferencial superior a la del crédito tradicional. Creemos que los ABS pueden ser una forma inteligente de diversificar la exposición a la renta fija, al tiempo que se busca la preservación del capital y los ingresos corrientes.

Dado que los índices Bloomberg U.S. y Global Aggregate Bond tienen una exposición mínima al mercado de ABS, del 0,5 % y el 0,2 % respectivamente, los inversores deberán ser conscientes de su exposición a los ABS y buscar gestores activos con experiencia y un historial probado de inversión en mercados titulizados.

Tribuna de opinión firmada por John Kerschner, CFA, Global Head of Securitised Products y Nick Childs, CFA Head of Structured and Quantitative Fixed Income en Janus Henderson Investors.