Un 65% de los españoles destina menos del 16% de sus ahorros para la jubilación

| Por Lorena Delgado | 0 Comentarios

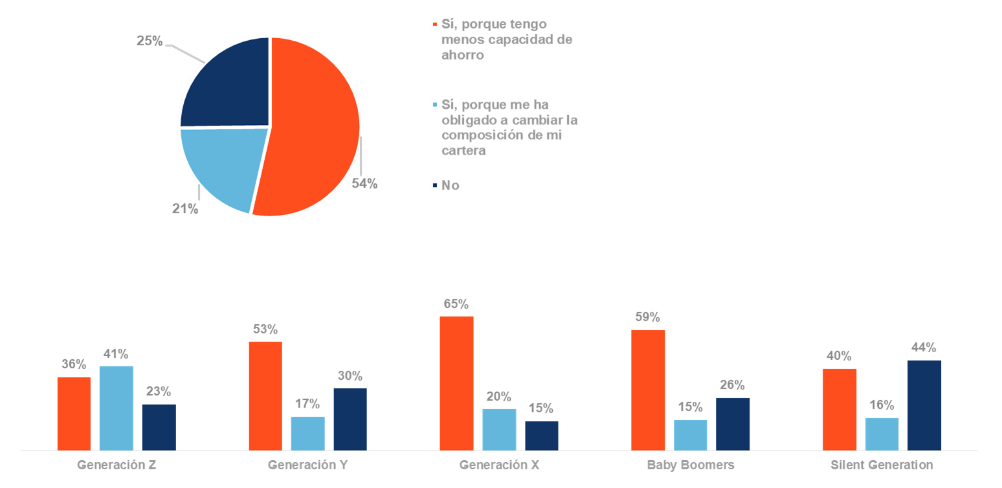

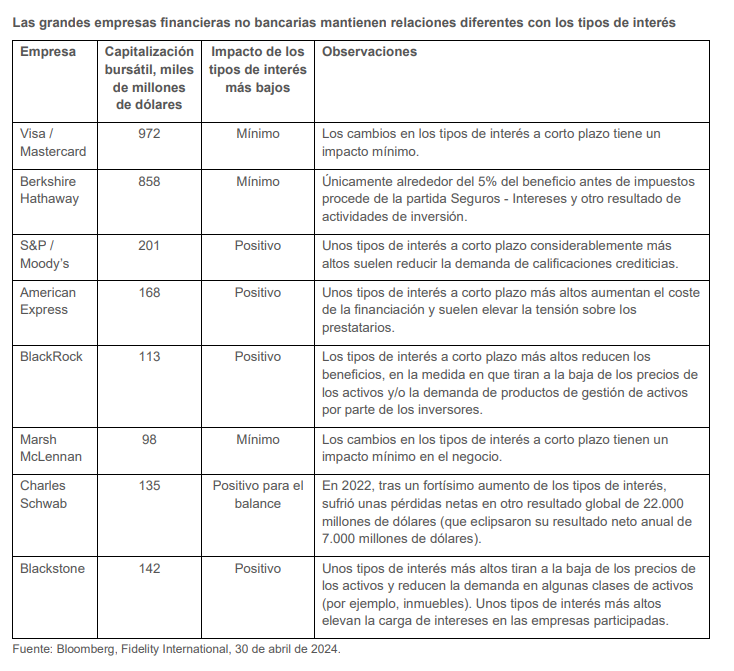

Los españoles reconocen que destinan menos del 16,6% de sus ahorros para su jubilación. En concreto, casi el 65% de los encuestados coinciden con esta afirmación, tal y como se recoge en el Financial Wellness Index, elaborado por Advantere School of Management para el banco online N26, con el objetivo de determinar el bienestar financiero de la sociedad española.

Así, según revela la investigación, el colchón económico de los españoles estaría por debajo del 20% recomendado por parte de los expertos para llegar a tener una jubilación sin sobresaltos. Sin embargo, el índice demuestra que hay una progresión generacional en la cantidad que se destina a este fin: las personas nacidas entre 1957 y hasta 1977 son quienes más dinero reservan para cuando llegue su momento de retirarse del mercado laboral, previsto para los próximos años.

Si se atiende al perfil de los que dedicarían una menor cuantía para la jubilación: hombres, de entre 27 y 42 años, empleados a tiempo completo, residentes en localidades por encima de los 20.000 habitantes. De esta forma, el análisis apunta a que existe una correlación positiva entre la edad y la cantidad destinada a la “hucha” de la jubilación por parte de los españoles, es decir, a mayor edad, mayor es el ahorro; una tendencia compartida, a su vez, por las mujeres.

En general, los índices también son bajos si se analiza la capacidad que tienen los hombres y las mujeres en España de hacer frente a compromisos financieros previstos e imprevistos, además de la gestión de sus presupuestos mensuales.

Ahorrar se ha pasado de moda dando paso al ‘carpe diem’

Tal y como se observa en el índice, casi el 90% de los encuestados admite tener dificultades para afrontar el pago de las facturas y compromisos de crédito, en gran parte, debido a la inestabilidad de su fuente de ingresos, considerada, por casi dos tercios, como “poco fiable”. A su vez, el 62% aseguran que se quedan sin dinero a final de mes hasta tres veces al año, para cubrir bienes de primera necesidad, o suministros básicos como la electricidad y el agua. Una situación que sucede, generalmente, más en el caso de los hombres que en las mujeres (aproximadamente en un 64% y un 36% respectivamente).

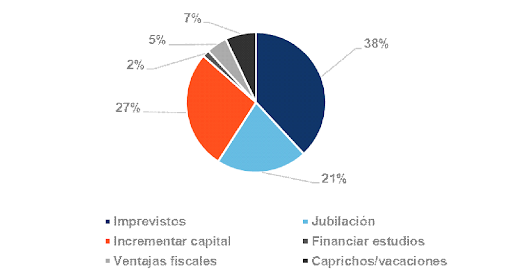

En el caso de tener un gasto inesperado equivalente a los ingresos de un mes, un 85% de los encuestados confiesa que necesitaría pedir dinero prestado o usar una tarjeta de crédito para poder asumirlo, ya que sus ahorros serían insuficientes: casi el 40% tiene una cantidad equivalente igual o inferior a dos sueldos mensuales, ahorrada y disponible en este momento. Ello se podría interpretar como una falta de planificación financiera a medio o largo plazo por parte de los españoles, a pesar de que la mitad de los encuestados afirman revisar regularmente sus gastos mensuales.

Desde N26 advierten que las prioridades de los españoles han cambiado de forma notable en los últimos años. De la incertidumbre, la contención y el miedo que llenaron las huchas de los españoles durante la pandemia a la era del ‘carpe diem’. El ansia de vivir sustituye al ahorro, a pesar de estar afectando la subida de precios que afecta a la economía de los hogares.

Claves para alcanzar el bienestar financiero

Para evitar sorpresas en las finanzas personales, el banco online N26 recuerda la importancia de definir un conjunto claro de objetivos de ahorro que ayuden a las personas a tomar decisiones financieras eficientes, así como a estar prevenidas en cualquier momento ante potenciales emergencias tanto presentes como futuras. “Nuestra economía doméstica será estable cuando alcancemos una buena relación entre gastos y tiempo sin endeudamiento. El bienestar financiero solo se consigue con la alfabetización financiera”, incide Emilio Llorente, profesor de Finanzas Cuantitativas y coordinador de la investigación del Financial Wellness Index por parte de Advantere School of Management.

Todavía queda mucho trabajo por delante, ya que únicamente el 30% de los españoles afirma tener metas de ahorro para cubrir emergencias, jubilación y posibles gastos grandes. Desde N26 se aconseja, dentro de lo posible, planificar las finanzas de forma ordenada, por ejemplo, aplicando la regla del 50/30/20 en la organización de las finanzas particulares para conseguir alcanzar el bienestar financiero en presente y en futuro. Esto es, destinar aproximadamente el 50% de los ingresos a gastos fijos esenciales (como el alquiler, pago de facturas, etc.), el 30% a los gastos variables no esenciales (es decir, aficiones o compras) y el 20% a los ahorros. Y para ser capaces de cumplir con esta planificación, y controlar los gastos, las automatizaciones bancarias son esenciales, ya que permiten organizar los ingresos más cómodamente, establecer reglas, o límites de gasto.