Durante varios años, las acciones estadounidenses han obtenido mejores resultados que las extranjeras. Pero la evolución de los mercados mundiales de capitales podría cambiar esta situación. Los inversores estadounidenses que han evitado los activos no estadounidenses quizá deseen revisar sus asignaciones.

Las acciones han registrado sólidos beneficios desde que empezaron a recuperarse del doloroso desplome del año pasado. El índice MSCI EAFE de mercados desarrollados fuera de Estados Unidos subió un 26,8% desde octubre de 2022 hasta finales de enero de 2023 en términos de dólares estadounidenses, superando el beneficio del 14,3% del S&P 500. Cuatro meses no son necesariamente una señal de un cambio de tendencia. No indican necesariamente una tendencia duradera. Sin embargo, dado que los valores estadounidenses superaron a los internacionales durante ocho de los últimos 10 años, muchos inversores se preguntan con razón si las pautas de rentabilidad pueden cambiar este año.

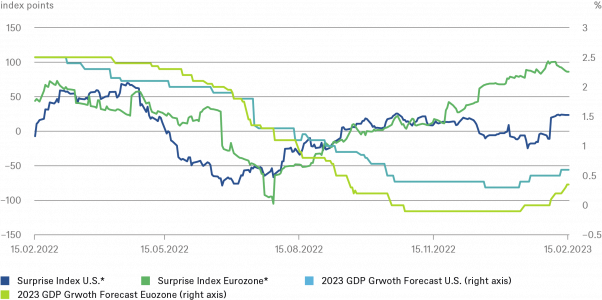

Varios acontecimientos están poniendo en entredicho la supremacía del mercado de renta variable estadounidense. En particular, un dólar estadounidense más débil y las implicaciones mundiales de la reapertura de China están apoyando a la renta variable fuera más allá del país norteamericano, mientras que varios bancos centrales están más avanzados que la Fed en sus fases de endurecimiento de la política monetaria. La dinámica de valoración del mercado podría añadir otro impulso a las acciones internacionales.

La depreciación del dólar podría favorecer a las acciones no estadounidenses

Durante la mayor parte de 2022, el dólar estadounidense se fortaleció fuertemente frente a las principales divisas. La apreciación del dólar se vio impulsada por las agresivas subidas de los tipos de interés de la Reserva Federal estadounidense, destinadas a frenar un repunte de la inflación. Pero desde finales de septiembre, el dólar se ha debilitado.

Aunque todavía es demasiado pronto para afirmar que la trayectoria bajista del dólar se mantendrá, el reciente debilitamiento se considera en general una respuesta a unas lecturas de inflación más suaves. El mercado anticipa que un descenso más significativo de la inflación llevará a la Reserva Federal a relajar su política de subida de tipos y, en última instancia, podría llevarla a empezar a bajar los tipos.

Esto es importante para los valores internacionales. Nuestro estudio muestra que cuando el dólar ha sido más débil en los últimos 20 años, los valores no estadounidenses han tendido a obtener mejores resultados que los estadounidenses. La debilidad del dólar tiene efectos beneficiosos para algunos países y determinados valores de los mercados mundiales. Y las fluctuaciones de las divisas influirán en la rentabilidad de los inversores estadounidenses que posean valores internacionales, que valen más cuando se convierten a un dólar estadounidense relativamente débil.

La reapertura de China podría compensar las presiones recesivas

Las tendencias políticas que impulsan los movimientos de las divisas y el crecimiento macroeconómico difieren en todo el mundo. En China, por ejemplo, la inflación sigue siendo relativamente baja, lo que debería permitir a las autoridades continuar con las políticas de estímulo que podrían ayudar a reactivar el crecimiento.

La reciente reapertura acelerada tras los cierres de COVID debería ayudar a impulsar la economía y los activos de riesgo; esto ha contribuido a que las acciones chinas vuelvan a la vida en los últimos meses. Del mismo modo, las acciones de los mercados emergentes podrían beneficiarse del crecimiento chino y de la mejora de las condiciones impulsada por el ajuste del mundo a una inflación y unos tipos de interés más altos.

La liberación de la demanda reprimida en China podría ayudar a sostener la economía mundial en un momento delicado. China es el mayor socio comercial de la Unión Europea. Y el mayor socio comercial de China son los 10 miembros de la Asociación de Naciones del Sudeste Asiático (ASEAN), mientras que cuatro países asiáticos que no son miembros de la ASEAN se encuentran entre los 13 principales socios comerciales de China.

La reapertura podría aliviar las presiones sobre la cadena de suministro en toda la región. Las economías asiáticas también podrían beneficiarse de una oleada de turismo chino. Aunque estas tendencias pueden complicar los esfuerzos por reducir la inflación mundial, también ayudarían a contrarrestar algunas de las presiones recesivas en juego.

Calibrar el potencial de rentabilidad regional

Las empresas que pueden beneficiarse de estas tendencias se encuentran en diferentes partes del mundo. Los inversores en renta variable querrán asegurarse de que sus valoraciones son atractivas, teniendo en cuenta que los múltiplos PER se han ampliado desde los niveles de finales de 2022 debido a las ganancias del mercado a principios de este año.

En los mercados internacionales desarrollados y emergentes, las acciones han estado relativamente baratas frente a las estadounidenses durante algún tiempo. Pero, en general, esto no se tradujo en mejores rendimientos durante una época en la que los mercados estadounidenses estaban impulsados por una demanda persistente de valores de gran capitalización y alto crecimiento, con una inflación y unos tipos de interés bajos que constituyeron un importante viento de cola durante muchos de esos años.

Ahora, a medida que evoluciona el entorno del mercado, el panorama de oportunidades potenciales justifica un examen más detenido.

La prima de riesgo de beneficios (ERP) es un indicador importante en un momento en que los tipos de interés se están ajustando rápidamente al entorno inflacionista. Este indicador mide el rendimiento de los beneficios de un mercado menos el rendimiento de la deuda pública regional a 10 años para evaluar el atractivo de los activos de riesgo, como las acciones, frente a los activos de menor riesgo, como la deuda pública.

Nuestros análisis sugieren que la ERP parece especialmente atractiva para las acciones no estadounidenses (Mostrar). En varios países europeos, así como en Japón y Canadá, la ERP es actualmente sustancialmente más alta que en Estados Unidos y superior a la media a largo plazo de cada país.

¿Cómo pueden posicionarse los inversores para captar este potencial de rentabilidad? No cayendo en la tentación de buscar exposiciones regionales que reflejen las condiciones macroeconómicas mundiales, que son notoriamente difíciles de predecir. Y el domicilio de una empresa no es necesariamente un reflejo de las circunstancias macroeconómicas de su país de origen.

Las compañías europeas generan el 58% de sus ingresos fuera de la región. Las empresas japonesas y estadounidenses también venden volúmenes significativos a clientes extranjeros. En consecuencia, el potencial de crecimiento de los ingresos y los beneficios vendrá a menudo más determinado por la dinámica mundial del sector que por la inflación y el PIB del país de origen.

Así pues, las carteras basadas en empresas no estadounidenses deben utilizar la investigación fundamental para evaluar las fuentes de ingresos de una empresa y las fuerzas que impulsan su negocio.

Una selección disciplinada de valores puede ayudar a los inversores a lograr una diversificación global eficaz en diferentes tipos de carteras de renta variable internacional adaptadas a la tolerancia al riesgo de cada inversor.

Sin duda, las acciones estadounidenses siguen ofreciendo un sólido potencial de rentabilidad a largo plazo y siguen siendo un componente integral de la asignación estratégica de activos de riesgo de un inversor estadounidense. Pero, para los inversores estadounidenses que deseen introducirse en los mercados internacionales o ampliar sus asignaciones globales, puede que haya llegado el momento de volver a considerar la diversificación regional.