Invertir en las tecnologías limpias para la economía renovable del mañana

| Por Cecilia Prieto | 0 Comentarios

El crecimiento global de la demanda de petróleo se desacelerará significativamente para 2028, según un informe reciente de la Agencia Internacional de Energía (AIE). El estudio sugiere que la demanda de petróleo alcanzará su punto máximo dentro de la década a medida que los países se alejen activamente de los combustibles fósiles, un cambio acelerado por las consecuencias de la guerra en Ucrania que ha incitado a los legisladores a reforzar la seguridad energética mediante la búsqueda de alternativas al suministro de energía de Rusia.

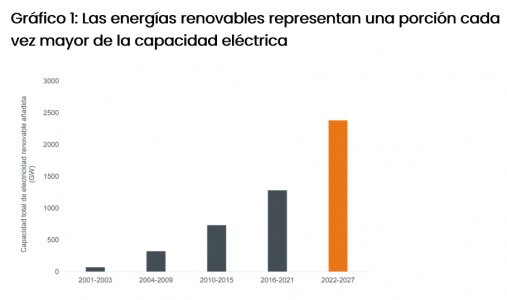

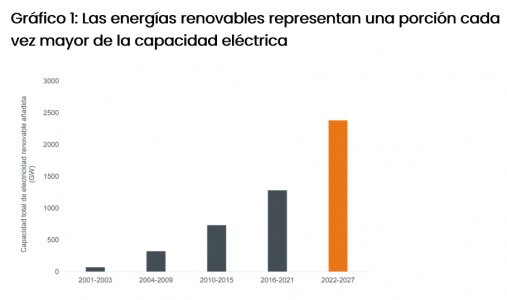

En marcado contraste con la desaceleración de la demanda de petróleo, el ritmo de inversión en energías renovables está aumentando mucho más rápido de lo que la gente cree. La AIE pronostica que las energías renovables representarán más del 90 % de la expansión de la capacidad eléctrica mundial, con un crecimiento de la producción de casi 2400 GW entre 2022 y 2027 (ver gráfico 1). Para 2025, se espera que las energías renovables se conviertan en la mayor fuente de generación de electricidad mundial, mientras que la cuota de electricidad generada a partir del petróleo, el carbón y el gas natural disminuye. De la participación de las energías renovables, se prevé que la energía eólica y la solar proporcionen casi el 20 % de la generación de energía mundial en 2027, con una capacidad eólica que se duplicará y la capacidad solar se triplicará.1

Fuente: Agencia Internacional de Energía, Informe sobre energías renovables 2022, 6 de diciembre de 2022. No hay garantía de que las tendencias pasadas continúen o que se cumplan los pronósticos.

Estos pronósticos son el resultado de iniciativas políticas agresivas implementadas para fortalecer la seguridad energética y cumplir con los objetivos de cero emisiones netas. En particular, el Acuerdo Verde de la UE y la Ley de Reducción de la Inflación (IRA, por sus siglas en inglés) de EE. UU. buscan invertir 1,8 billones de euros2 y 370 000 millones de dólares estadounidenses3 respectivamente en la transición verde, mientras que el 14.° Plan Quinquenal de China tiene como objetivo aumentar la generación de energía renovable en un 50 % a partir de energías renovables para 2025.4 Mientras tanto, la política verde de la India apunta a que el 50 % de los requisitos de electricidad provengan de fuentes renovables para 20305. Estas iniciativas harán que EE. UU., China e India dupliquen la expansión de su capacidad renovable en los próximos cinco años, lo que representa dos tercios del crecimiento global de las energías renovables.

Tal cambio sísmico en la combinación energética global requerirá cambios y soluciones a gran escala para algunos de los puntos conflictivos actuales que rodean a las energías renovables. Como inversores activos, adoptamos un enfoque práctico y con visión de futuro al evaluar estos desafíos.

Las empresas de energía renovable han respondido a los incentivos gubernamentales con importantes planes para expandir las operaciones actuales y desarrollar nuevos proyectos bajos en carbono. En el Reino Unido, SSE anunció recientemente planes para invertir hasta 40000 millones de libras esterlinas en infraestructura de energía con bajas emisiones de carbono.6 Asimismo, en Europa, Iberdrola ha comprometido 47.000 millones de euros para invertir en proyectos que están impulsando la transición energética.7 Si bien estas ambiciones son positivas para la agenda climática, el desafío será encontrar la capacidad para cumplir con estos objetivos.

Las asociaciones a largo plazo con proveedores son una forma de aumentar la capacidad de fabricación y protegerse contra la volatilidad en los precios de la cadena de suministro. Un ejemplo es la reciente asociación estratégica de la compañía eléctrica danesa Ørsted con el productor de acero alemán Salzgitter. Ørsted suministrará la energía renovable necesaria para que Salzgitter produzca acero verde y Ørsted utilizará el acero para construir sus turbinas eólicas. Este tipo de relaciones son clave para que las empresas de energías renovables puedan construir la infraestructura necesaria para satisfacer la demanda de electricidad. Otra infraestructura crítica incluye energía solar fotovoltaica (PV), vehículos eléctricos, puntos de carga y almacenamiento de energía. Esperamos ver un crecimiento de capacidad similar en los EE. UU., con la asignación de IRA de 30000 millones USD en créditos fiscales a la producción para la fabricación específica de la cadena de suministro en el espacio de las energías renovables.

Además de un marco de tiempo de recuperación de carbono atractivo, las energías renovables también exhiben un retorno de la inversión en energía (EROI) favorable, la relación entre la cantidad de energía utilizable adquirida de un recurso en particular y la energía gastada para adquirir esa energía, en comparación con otras fuentes de energía. La investigación encuentra que una central eléctrica a carbón tiene un EROI de 9:1. En contraste, el viento tiene un EROI de 44:1. En pocas palabras, significa que se pueden producir 44 unidades de energía a partir de una unidad de energía invertida en viento, frente a nueve unidades producidas a partir del carbón.11

Actualmente, la infraestructura eólica y solar tiene una vida útil fija de 20 a 30 años, lo que plantea el problema de qué hacer con los proyectos cuando llegan al final de su vida útil. Las palas de las turbinas que se acumulan en los vertederos y los desechos tóxicos de los paneles solares van en contra del impacto positivo que promueve la energía renovable. Con la creciente preocupación por los residuos asociados con la eliminación de infraestructura renovable, las empresas deben considerar la forma en que se gestionan todos los recursos de principio a fin. Boralex, una empresa con sede en Quebec que desarrolla y opera instalaciones de energía renovable en Canadá, Francia y EE. UU., es responsable de supervisar la infraestructura renovable durante toda su vida útil.

También están surgiendo nuevas soluciones para abordar los componentes de la infraestructura renovable que son menos fáciles de desechar. Los álabes de las turbinas, por ejemplo, contienen materiales compuestos complejos que crean álabes más ligeros y aerodinámicos, pero plantean desafíos a la hora de reciclarlos. El fabricante danés de turbinas eólicas Vestas anunció recientemente una nueva tecnología química para descomponer las palas viejas en líquido antes de extraer materiales de alta calidad para usar en palas nuevas. En el espacio solar, se está abriendo la primera instalación de reciclaje especializada en Francia para gestionar la gran cantidad de residuos que se anticipa a medida que aumenta la adopción de paneles solares, con la intención de reciclar el 99% de los Componentes. Además del reciclaje, la innovación constante en el diseño de paneles solares se está orientando hacia un enfoque más circular en la fabricación de paneles.

El almacenamiento de energía también será vital para lograr una economía baja en carbono cuando el sol no brilla y el viento no sopla. Las baterías, el almacenamiento de energía térmica y el bombeo hidroeléctrico permiten almacenar y acceder a la energía cuando se necesita. SSE anunció recientemente planes para convertir una antigua central hidroeléctrica en Escocia en almacenamiento por bombeo, lo que implica bombear agua cuesta arriba en momentos de baja demanda de energía y liberar el agua a través de turbinas para generar electricidad cuando sea necesario.

¿Qué significa esto para los inversores? La pista de crecimiento de las energías renovables es enorme; no solo cuenta con el fuerte respaldo de los gobiernos de todo el mundo, sino que el ritmo de inversión en tecnologías limpias es mucho más rápido de lo que muchos habían anticipado. Como tal, esperamos ver un cambio sísmico de industrias basadas en combustibles fósiles a industrias renovables en la próxima década.

Es importante señalar que las empresas de energía renovable son solo un aspecto para lograr una economía baja en carbono. La electrificación y la digitalización son dos vectores muy importantes para la descarbonización y son muchas las empresas que participan en estas tendencias. Como inversores sostenibles, esto presenta muchas oportunidades potenciales de inversión. Adoptamos un enfoque práctico y con visión de futuro para encontrar empresas que sean innovadoras y ofrezcan soluciones al mismo tiempo que mantenemos balances sólidos. Creemos que este enfoque nos ayuda a permanecer en el lado correcto de la disrupción.