La nueva regulación debilita las inversiones en infraestructura energética en Colombia

| Por Magdalena Martínez | 0 Comentarios

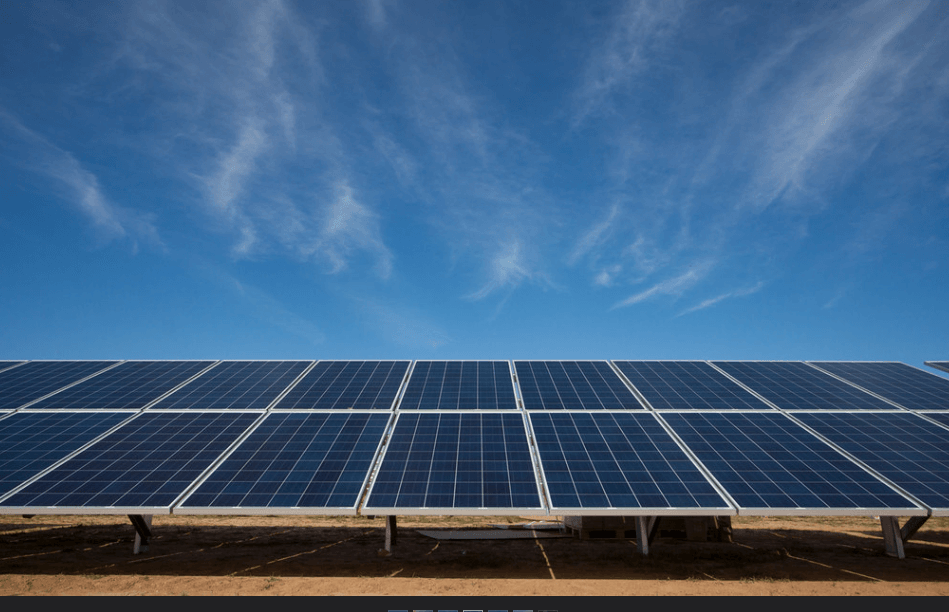

Las acciones regulatorias adversas tomadas por el gobierno colombiano desde finales de 2022 han debilitado la confianza de los inversores en el sector, desalentando las inversiones en nueva capacidad de generación de electricidad necesaria para satisfacer el crecimiento futuro de la demanda, dice un informe de Fitch Ratings.

Las acciones incluyen la aplicación de “opciones tarifarias” para frenar las presiones inflacionarias sobre las tarifas para los usuarios finales, planes para que el gobierno asuma tareas regulatorias y la reciente suspensión de contratos a largo plazo firmados durante las subastas de energía renovable en 2019 y 2021.

Creciente demanda energética

«Colombia continúa enfrentando un creciente desajuste entre la demanda de energía y la expansión proporcional requerida del sistema, con una fuerte demanda que eleva los precios de la energía muy por encima de los niveles históricos en el mercado spot. Los precios de la electricidad en el mercado spot promediaron COP1.007/kWh (USD252/MWh) en septiembre de 2023, en comparación con COP257/kWh (USD57/MWh) en agosto de 2022 y COP110/kWh (USD28/MWh) en agosto de 2021», señalan desde la calificadora.

La demanda de electricidad alcanzó los 78.000GWh/año a agosto de 2023, un aumento interanual del 3,5%, lo que requirió que la generación del país agregue 2.350GWh/año de capacidad (270MW de nueva capacidad instalada disponible).

«Suponiendo que la expansión se facilite a través de plantas solares fotovoltaicas y eólicas con plantas de factor promedio entre 20% y 25%, el sistema necesitaría incorporar aproximadamente 1GW de nueva capacidad para mantener los márgenes de reserva actuales. Esto podría requerir aproximadamente 800 millones de dólares de inversión por año, suponiendo un costo de 800 dólares por MW instalado», añaden los analistas de Fitch.

Sin embargo, desde Fitch no esperan la incorporación de nueva capacidad de generación considerable en el mediano plazo porque el apetito de los inversores es limitado. El país espera agregar 600MW de las unidades 3 y 4 del proyecto hidroeléctrico Ituango y 250MW de la ampliación del proyecto de ciclo combinado de la central eléctrica a gas natural Termocandelaria para finales de 2023.

La aplicación de la «opción tarifaria»

«Las empresas de distribución enfrentan dificultades por la aplicación de la “opción tarifaria”, que es un mecanismo regulatorio temporal impulsado por el gobierno para limitar los aumentos de tarifas al IPC de Colombia. Esto impide que las empresas distribuidoras pasen el aumento de los costos de la energía y las presiones inflacionarias a los usuarios finales», añade el informe.

Según Fitch, la incapacidad de traspasar los mayores costos de energía ha llevado a un aumento en las necesidades de capital de trabajo de los distribuidores debido a mayores cuentas por cobrar.

«Muchas empresas se han endeudado para financiar los déficits de capital de trabajo, a pesar de que los costos de financiamiento eran más altos, lo que ha reducido los flujos de efectivo operativos y debilitado las posiciones financieras. Las cuentas por cobrar acumuladas alcanzaron los COP 7,2 billones al 31 de julio de 2023, con un potencial de ascender a COP 10,5 billones al cierre de 2023, según Asocodis, el gremio que representa a las principales empresas distribuidoras de Colombia. Esto tiene el potencial de perjudicar la viabilidad financiera de las empresas de distribución más pequeñas y vulnerables del país», señala el informe.

«La mayoría de las empresas de servicios públicos colombianas tienen calificaciones sólidas y de bajo grado de inversión y perspectivas estables. Sin embargo, un cambio sustancial y estructural en el entorno regulatorio de la electricidad debido a la interferencia política podría influir directamente en los perfiles crediticios de las empresas de generación, distribución y transmisión de electricidad, e indirectamente en los de distribución de gas natural y servicios de agua. Estos sectores comprenden aproximadamente el 58% de la cartera de empresas no financieras calificadas por Fitch en Colombia. La viabilidad financiera de los actores del mercado más pequeños, no calificados por Fitch, con alta exposición a los aumentos de los precios de la energía en el mercado spot es más vulnerable a desarrollos regulatorios adversos».

El procedimiento de fijación de tarifas para las empresas colombianas de transmisión y distribución ha sido históricamente transparente e inclusivo, consistente con una evaluación de grado de inversión, según el enfoque de Fitch. Históricamente, Fitch ha considerado la sólida estructura regulatoria de Colombia como un beneficio para los perfiles crediticios, equilibrando el interés de los usuarios finales con los retornos de las empresas de servicios públicos, a pesar del retraso ocasional en el ciclo de revisión de tarifas. Para el negocio de generación, las regulaciones han evolucionado para garantizar la confiabilidad del sistema a largo plazo.