Rotación de flujos en ETPs desde la renta variable europea a la estadounidense en junio

| Por Rocío Martínez | 0 Comentarios

Los flujos de inversión hacia productos cotizados (ETPs) aumentaron en junio, según un informe sobre flujos de inversión realizado por BlackRock. En concreto, entró inversión por 98.300 millones de dólares a los ETPs mundiales, el mes de mayor afluencia en 2023, frente a los 78.000 millones de dólares de mayo. Con ello, los flujos de ETPs en el primer semestre ascienden a 375.900 millones de dólares, frente a los 301.400 millones del mismo periodo del año anterior.

Los flujos de ETPs de junio apuntaron a una rotación de la renta variable europea y a una mayor confianza hacia la renta variable estadounidense, una aceleración de la tendencia que hemos visto surgir en las últimas seis semanas. Los flujos hacia la renta variable estadounidense totalizaron 45.200 millones de dólares en el mayor mes de entradas para la exposición desde octubre de 2022. Mientras tanto, la salida de inversión de renta variable europea alcanzó los 4.600 millones de dólares, la mayor desde agosto de 2022.

Por primera vez en el año, los inversores internacionales vendieron Europa de forma significativa: las salidas de ETPs sobre renta variable europea cotizada en EE.UU. representaron el 48% del total de salidas de renta variable europea en junio. En lo que va de año, los flujos de los inversores internacionales hacia la renta variable europea han sido más firmes que la media histórica, según las cifras de BlackRock.

Como suele ocurrir con los flujos de ETPs sobre renta variable estadounidense, la gran mayoría se destinó a exposiciones cotizadas en EE.UU. (42.400 millones de dólares), pero los flujos de renta variable estadounidense cotizada en EMEA también aumentaron hasta los 2.300 millones de dólares – el mayor flujo de entrada desde marzo.

¿Perdiendo brillo?

En junio, los flujos de salida de inversión de los ETPs de materias primas se situaron en 5.100 millones de dólares, encabezados por el oro (-3.800 millones de dólares), lo que supone el mayor mes de de ventas del metal precioso desde septiembre de 2022. Esto ha deshecho gran parte de los 4.200 millones de dólares que se añadieron entre marzo y abril, con salidas divididas por igual entre ETPs cotizados en EE.UU. y EMEA.

Compras generalizadas de deuda de mercados emergentes

Junio fue el primer mes de este año en el que los flujos de deuda de mercados emergentes han sido positivos en las tres principales regiones de cotización (EMEA, APAC y EE.UU.). Los ETPs sobre deuda de mercados emergentes registraron entradas netas mundiales de 2.600 millones de dólares en junio, el segundo mes con más entradas este año.

Los flujos de APAC hacia deuda de mercados emergentes se han mantenido relativamente constantes, mientras que los de EMEA han registrado dos meses consecutivos de entradas y los de EE.UU. se tornaron positivos en junio por tercera vez este año.

En los ETPs sobre deuda de mercados emergentes cotizados en la región EMEA, se ha observado una clara preferencia por la exposición en divisa local durante el primer semestre de 2023: se han añadido 1.600 millones de dólares a los productos en divisa local, frente a las salidas de 0,7 millones de dólares de sus homólogos en divisa fuerte. Los ETPs de deuda de mercados emergente en divisa local cotizados en EMEA han registrado entradas en siete de los últimos ocho meses, tras una amplia falta de asignación en 2020 y 2021, y flujos planos en 2022.

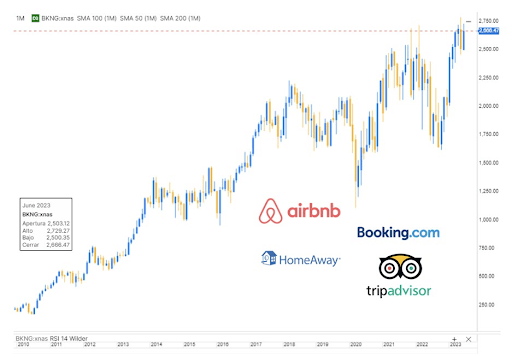

¿Está la tecnología al límite?

Haciendo balance de los flujos del sector en el segundo trimestre del año, el sector tecnológico registró su trimestre más fuerte desde el primero de 2022, con entradas de flujos de inversión en los ETPs por 11.300 millones de dólares, mientras que los flujos del sector sanitario repuntaron hasta los 5.000 millones de dólares de abril a junio.

Este dato contrasta con el del primer trimestre, en el que los flujos se dirigieron a la tecnología a expensas de la sanidad. El cambio defensivo en el segundo trimestre fue claro y vino acompañado de una reducción de los flujos hacia el sector financiero, el industrial y el de materiales.

Si se observan los datos globales de flujos de ETPs, los flujos del sector tecnológico estadounidense han representado el 33% del total de los flujos tecnológicos en lo que va de año, y el 7% del total de los flujos de renta variable estadounidense. Según estos parámetros – reconociendo que el posicionamiento va más allá de los flujos ETP, desde BlackRock afirman que el sector tecnológico estadounidense dista mucho de estar al límite.

Las tendencias de mayo

Las cifras de junio contrastaron con las registradas en mayo, cuando el flujo de inversión hacia los ETPs aumentaron a nivel mundial en 77.300 millones de dólares, frente a los 53.500 millones de dólares de abril, con un repunte en todas las clases de activos. Los flujos principales hacia ETP sostenibles cotizados en EE.UU. y EMEA también aumentaron hasta 5.200 millones de dólares.

El interés de los inversores internacionales por los mercados de renta variable europeos y emergentes ha sido un tema clave en los últimos meses, según desvelan las cifras recogidas en el estudio. Aunque Europa registró flujos negativos por 1.200 millones de dólares en mayo, la entrada de inversión a los ETP sobre renta variable europea cotizados en EE.UU. se mantuvieron positivos, aunque a un nivel inferior de 0,4 millones de dólares.

Los 9.900 millones de dólares de entradas en a la renta variable europea cotizada en EE.UU. hasta la fecha superan con creces los 3.900 millones de dólares de los ETP cotizados en EMEA y ha demostrado su firmeza en comparación con la media histórica.

En los mercados emergentes, los flujos principales de renta variable aumentaron hasta los 13.100 millones de dólares. La gran mayoría se destinó a ETP cotizados en la zona Asia Pacífico (APAC), con entradas por 11.200 millones de dólares. El interés internacional por Japón también ha seguido aumentando, con una entrada combinada de 1.900 millones de dólares en ETP de renta variable japonesa cotizados en EMEA y EE.UU. en mayo, tras los 1.400 millones de dólares de abril.

Oro

Las entradas de 1.900 millones de dólares en oro impulsaron la cifra de entrada de inversión hacia los ETP de materias primas en general en mayo, con una cifra global de 1.800 millones de dólares, tras las salidas de las exposiciones a materias primas de todo el mercado. El oro ha sumado 4.300 millones de dólares desde marzo: los acontecimientos en el sector bancario, agravados por la incertidumbre sobre el techo de la deuda estadounidense, ha impulsado el interés por el metal precioso después de un acumulado de 25.500 millones de dólares entre mayo de 2022 y febrero de 2023.

Renta fija

Un significativo repunte de las compras de ETP sobre tipos y multisector impulsó los flujos hacia productos cotizados de renta fija en mayo, con entradas de fondos sobre tipos que casi se duplicaron, al pasar de 8.600 millones de dólares en abril a 14.700 millones en mayo. Los ETP multisectoriales, que suelen tener a los índices de renta fija más amplios, junto con otras estrategias, recibieron 12.900 millones de dólares, frente a los 7.100 millones de abril.

Los 5.200 millones de dólares invertidos en ETP de renta fija con grado de inversión (IG) en mayo se repartieron de forma relativamente equilibrada entre los ETP cotizados en EE.UU. (1.500 millones de dólares) y los ETP cotizados en EMEA (1.300 millones de dólares), a diferencia de abril, cuando los flujos cotizados en EMEA representaron el 79% del total de los flujos IG.

Dado el repunte de los flujos cotizados en EE.UU., también aumentó la proporción de flujos destinados a IG en dólares, aunque sigue habiendo una cantidad considerable de dinero destinada a exposiciones IG en euros: 956 millones en mayo, tras los 1.900 millones de abril. En también se hizo evidente en los 1.700 millones de dólares añadidos a los bonos sostenibles cotizados en EMEA. a los ETP sobre IF sostenibles que cotizan en EMEA, el nivel más alto desde enero. el nivel más alto desde enero.

El ascendente enfoque en calidad también se puso de manifiesto en los 1.700 millones de dólares añadidos a los ETP sobre renta fija sostenible cotizados en EMEA, el nivel más alto desde enero.

La preferencia por Europa también se ha trasladado al high yield (HY). A pesar de las salidas de flujos de HY mundiales (1.800 millones de dólares) en mayo, las pequeñas entradas de 0,2 millones de dólares en exposiciones HY de la zona euro marcaron tres meses consecutivos de compras.

El sector tecnológico lidera los flujos sectoriales

Los flujos del sector tecnológico lideraron globalmente en mayo (15.900 millones de dólares), pero 5.500 millones de dólares se invirtieron sólo el 1 de junio, moderando las asignaciones globales. Si se observan los flujos semanalmente -lo que puede resultar más instructivo en este caso-, el sector tecnológico lleva seis semanas consecutivas de compras.

Es el sector más popular a nivel mundial hasta la fecha, según recoge el estudio de BlackRock, como parte de un cambio defensivo más amplio que se ha reflejado en los flujos sectoriales.

Por lo que respecta a los activos defensivos, los flujos hacia el sector sanitario siguieron siendo positivos en mayo (1.000 millones de dólares) por segundo mes consecutivo, con una mayor proporción hacia el sector sanitario estadounidense en términos intermensuales. Esto contrasta con las salidas de flujos en los cíclicos: en mayo se registraron ventas netas de 0,9 millones de dólares, tanto en el sector industrial como en el de materiales.

Además, mayo fue el sexto mes consecutivo de salida de flujos de inversión en el sector energético, mientras que los flujos en el sector financiero (-2.500 millones de dólares) fueron negativos por primer mes después de cinco consecutivos de entrada de inversión.