El auge de los ETFs: tendencias que definen el futuro de la inversión

| Por Lorena Delgado | 0 Comentarios

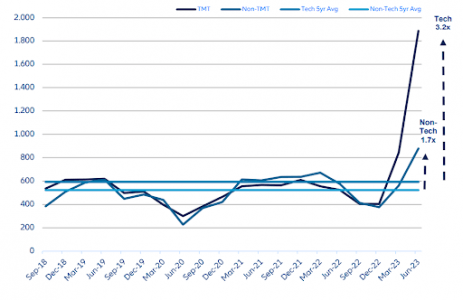

El mercado de ETFs ha experimentado un auge sin precedentes en los últimos años, convirtiéndose en una opción de inversión popular y atractiva para un amplio espectro de inversores. Pero el informe The Renaissance of ETFs de Oliver Wyman desvela que el panorama de los ETFs está entrando en una nueva fase de crecimiento, impulsado por el auge de los ETF activos, de tal manera, que en 2027 los ETF representarán el 24% de los activos totales de fondos, frente al 17% actual. «Esperamos que una parte significativa de este crecimiento proceda de los ETFs activos, lo que creará una oportunidad de ingresos para el sector que los gestores de activos no pueden ignorar», señalan desde la firma.

La industria, además, está inmersa en una serie de tendencias que verán impulsar el crecimiento de los ETFs.

1.- Aumento de la demanda de los inversores particulares. El informe estima una continuación del aumento de la demanda debido a la mayor visibilidad y accesibilidad de los ETFs como vehículo de inversión, impulsado en parte por las plataformas de patrimonio digital, lo que permitirá a estos productos seguir ganando cuota con respecto a todos los fondos. Asimismo, se espera que el impacto sea mayor en Europa, ya que este vehículo cuenta con una amplia penetración en este mercado.

2.- Mayor sensibilidad a los costes y mayor consciencia de las diferencias de costes entre vehículos de inversión. Esto resulta favorable para los ETFs debido a las ventajas de coste del producto. Se espera que la posible prohibición de las retrocesiones en el continente europeo acelere significativamente esta tendencia.

3.- Mantenimiento de las ventajas fiscales de los ETFs en EE.UU.: Esta tendencia impulsará los ETFs en Estados Unidos y permitirá que los productos domiciliados en Irlanda se beneficien del tipo del tratado fiscal entre EE.UU. e Irlanda.

4.- Potencial de crecimiento de ETFs activos en EE.UU.: Esta tendencia viene dada por la regulación favorable a los ETFs no transparentes.

5.- Los gestores de fondos de inversión activos en EE.UU. hacia la conversión en ETFs. Asimismo, se están lanzando nuevos ETFs al mercado impulsados por condiciones fiscales y normativas favorables.

6.- Conversión de las cuentas gestionadas por separado en ETFs por eficiencias fiscales. Esta creciente tendencia de los asesores de inversión a convertir cuentas gestionadas por separado en ETFs por eficiencias fiscales sólo se puede aplicar a los EE.UU. y es particularmente relevante para los pequeños RIA dadas las eficiencias relacionadas con las participaciones subyacentes.

7.- La demanda de ETFs temáticos se incrementa. Esto se justifica porque los asignadores de activos buscan cada vez más fondos que cuenten una historia y conecten con temas contemporáneos.

8.- Influencia de la indexación directa en las perspectivas de crecimiento de los ETFs. La indexación directa, una alternativa similar a los ETFs, suele replicar el rendimiento antes de impuestos de índices ampliamente reconocidos. Además, la indexación directa ofrece un mayor grado de personalización y brinda la oportunidad de cosechar pérdidas de capital a nivel de cada valor. Desde la consultora, se espera que el aumento de la indexación directa compita con los ETFs y tenga un impacto negativo en nuestras perspectivas de crecimiento de los ETFs.

En general, estas tendencias están impulsando el crecimiento, sobre todo en los ETFs más innovadores y activos, que dominan los segmentos más pequeños del mercado. Desde la consultora prevén que el mercado de fondos cotizados crezca entre un 13% y un 18% anual durante el periodo comprendido entre 2022 y 2027, con un crecimiento del 13% y el 18% anual.