El frenesí chino por la IA: más allá del hype

| Por Cecilia Prieto | 0 Comentarios

Miaoya o «pato fabuloso» no es un plato que se coma, pero sus creadores esperan que sea una receta para obtener beneficios. La app de Weixu Network Technology, que funciona con inteligencia artificial, se ha hecho viral en China al facilitar a los usuarios la creación de fotos estilizadas y embellecidas por la IA en las que aparecen vestidos con trajes de oficina, uniformes de instituto o trajes antiguos. Los usuarios tienen que subir primero más de 20 fotos a la app y luego hacer cola virtualmente durante unas horas para obtener los resultados. Pero la calidad de los retratos merece la pena, sobre todo por el precio: una única descarga de 9,9 renminbi (1,40 $), mientras que una sesión fotográfica de estudio similar puede costar más de 500 renminbi (69 $).

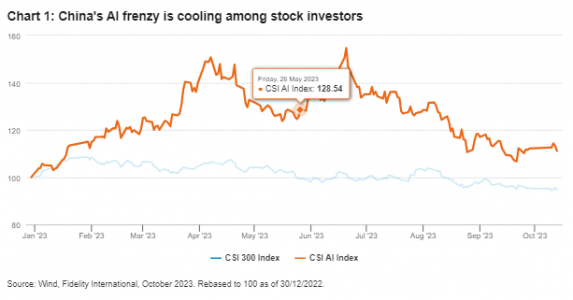

Puede que los consumidores chinos no tengan fácil acceso a plataformas líderes como el ChatGPT de OpenAI, pero eso no les ha impedido adoptar la IA. Empresas como fabricantes de apps, desarrolladores de software de productividad y compañías de coches autónomos se han sumado al carro lanzando productos o servicios basados en IA. Pero una cuestión fundamental a la que se enfrenta el sector de la IA en China y en el resto del mundo es cómo rentabilizar estas tecnologías novedosas y aún imperfectas. También es una cuestión que preocupa a los inversores chinos, a medida que se enfría el reciente frenesí de la IA en el mercado bursátil local.

China se enfrenta a varios retos en la carrera mundial por la IA. No menos importante es la prohibición estadounidense de exportar los semiconductores de vanguardia necesarios para impulsar las soluciones de IA más rápidas y avanzadas. Los consiguientes cuellos de botella en la cadena de suministro serán un obstáculo fijo para el desarrollo de mejores modelos de base (grandes modelos lingüísticos, o LLM, como el GPT de OpenAI). Por otra parte, podría decirse que las empresas chinas tienen una ventaja sobre sus competidoras extranjeras en lo que respecta a la enorme cantidad de datos a los que pueden acceder con relativa facilidad de los consumidores y otras fuentes en China, aunque esto podría cambiar si las normas de privacidad de datos se hacen más estrictas o los consumidores están menos dispuestos a entregar sus datos personales.

Para ver cómo se ponen en práctica los macrodatos en China, pensemos en los vehículos autónomos. En el suburbio pekinés de Yizhuang, una extensa zona de 60 kilómetros cuadrados al sur del centro de la ciudad, una flota de taxis operados por Baidu Inc recoge y deja pasajeros como en un taxi normal. La principal diferencia es que la persona que conduce no es un conductor, sino un «supervisor de seguridad» que sólo toca el volante cuando es absolutamente necesario. Según Baidu, propietaria del mayor buscador de Internet de China, su servicio de robo-taxi ha ofrecido más de 3,3 millones de viajes en China. Y ahora el servicio se encuentra en plena actualización tecnológica: el gigante tecnológico ha empezado a desplegar taxis totalmente autónomos -sin personal humano en su interior- en cuatro ciudades, entre ellas Pekín.

Dejando a un lado las aplicaciones deslumbrantes, los desarrolladores de IA necesitan obtener beneficios para hacer crecer una industria duradera. Aunque hay muchas diferencias entre la fiebre mundial de la IA en 2023 y la fiebre del oro de California en 1848, hay una cosa similar: vender «picos y palas» es la forma más segura de ganar dinero. El hardware es el requisito previo para crear y desplegar aplicaciones de IA. Por ahora, los fabricantes de hardware ofrecen mayor visibilidad sobre cómo convertir la demanda relacionada con la IA en beneficios. Aunque las unidades de procesamiento gráfico (GPU) de China continental todavía no pueden competir con las de proveedores extranjeros, los fabricantes de servidores y placas de circuitos impresos (PCB) pueden ver cómo aumenta la demanda impulsada por el cambio a soluciones de IA. En el plano de la infraestructura, la creciente necesidad de formación y funcionamiento de las máquinas de inteligencia artificial beneficiará a los hiperescaladores, o empresas que proporcionan centros de datos a gran escala o servidores en la nube donde tendrán lugar estos cálculos de crecimiento exponencial.

Los gobiernos también tendrán mucho que decir en la rapidez con que se despliegue la IA. Hasta ahora, los responsables políticos chinos se han mostrado en general favorables a que el auge de la IA impulse la productividad económica. El gobierno ha introducido recientemente una normativa sobre IA generativa, convirtiéndose en uno de los primeros países del mundo en regular esta tecnología naciente. Aunque las normas exigen que los proveedores de servicios de IA sigan los «valores socialistas fundamentales», registren sus algoritmos en el gobierno y protejan la información personal de los usuarios, en general son menos estrictas de lo que algunos esperaban. Pero sigue habiendo dudas sobre cómo regularán las autoridades el sector a medida que madure y se desarrolle.

Por último, en comparación con el hardware, la vía de monetización de las empresas de software está menos clara. En los segmentos de mercado que se enfrentan a una intensa competencia, como las apps de consumo, los imitadores presionarán a la baja los márgenes de beneficio de los innovadores que soportan enormes costes informáticos. Los consumidores chinos pueden estar menos dispuestos a pagar más por soluciones de software que sus homólogos estadounidenses o de otros mercados. A pesar de estos riesgos, creemos que las apps chinas de IA para consumidores pueden estar mejor posicionadas para monetizarse que las apps empresariales, dado el tamaño y la facilidad de acceso a la base de consumidores, y lo acostumbrada que está la gente a adoptar nuevas soluciones digitales. Por supuesto, habrá contratiempos específicos a lo largo de la trayectoria de desarrollo de la IA en China, pero son una característica, no un defecto, de la innovación.

Tribuna de Tina Tian y Jonathan Tseng, analistas de inversiones de Fidelity International.