La Fed sorprende al abrir la puerta a dos o tres recortes de tipos para 2024

| Por Beatriz Zúñiga | 0 Comentarios

La Reserva Federal de Estados Unidos (Fed) decidió ayer mantener los tipos de interés de referencia sin cambios, a pesar de que la inflación se mantiene por encima del rango que se ha marcado. Para los expertos de las gestoras, la Fed complió con las expectativas y, aunque dejó la puerta abierta a nuevas subidas, el mensaje de la Reserva Federal es bastante claro: el ciclo de subidas ha terminado a menos que se produzca una sorpresa significativa, y las posibilidades de un recorte son mayores que los de una subida en los próximos meses.

Según Eric Winograd, economista jefe de AllianceBernstein, el gráfico de puntos de la Fed reflejaba expectativas de 2-3 recortes el próximo año; un rango que se sitúa en el extremo superior de las expectativas del mercado. Además, pone el foco en que el presidente Powell reconoció que el FOMC está empezando a debatir qué condiciones desencadenarían eventuales recortes de tipos. “Esto hace que el mensaje general de la reunión de ayer fuera más dovish de lo esperado. Aunque creo que la magnitud de la respuesta del mercado es exagerada, la dirección es correcta: por primera vez en este ciclo, la Fed abrió la puerta a recortes de tipos en un horizonte de previsión razonable, y eso es significativo”, afirma Winograd.

Los análisis que llegan hoy desde las gestoras coinciden en que, tras mirar las proyecciones económicas y los últimos datos, estaríamos ante tres recortes de tipos para el año que viene, uno más que lo que parecía en la reunión de septiembre. “En la conferencia de prensa, el presidente de la Fed, Powell, reconoció que la política se encuentra ahora en territorio restrictivo, pero también sugirió que la nueva perspectiva está lejos de ser un camino en línea recta: la Fed no quiere descartar más subidas porque es demasiado pronto para declarar la victoria. No obstante, reconoció que en la reunión sí se discutió el calendario de recortes de tipos, aunque la discusión no había hecho más que empezar; y que tampoco se habló de cambios en la relajación cuantitativa”, comenta Christian Scherrmann, U.S. Economist para DWS.

Tiffany Wilding, economista en PIMCO, considera que los representantes de la Fedl parecen cada vez más seguros de que lograrán un aterrizaje suave el próximo año. “Las proyecciones económicas de los funcionarios de la Fed muestran que esperan que la inflación caiga significativamente con un ritmo de crecimiento sólo ligeramente por debajo de la tendencia, y un desempleo similar a la tendencia”, explica.

Para Wilding, después de que el presidente Powell reconociera que la Reserva Federal discutió la posibilidad de recortar los tipos de interés en esta reunión, la atención se centrará ahora en cuán pronto y cuántos. “Dado que la economía sigue mostrándose resistente, es probable que los funcionarios de la Fed quieran ver pruebas adicionales de que la inflación sigue moderándose hacia el objetivo antes de recortar los tipos. Sin embargo, la Historia sugiere que una vez que la Fed comience a recortarlos, podría ser más rápido de lo que implica su trayectoria media de tipos de interés para 2025”, añade la economista de PIMCO.

Para Bill Papadakis, Senior Macro Strategist de Lombard Odier, Jerome Powell, no se limitó a reconocer los avances logrados hasta la fecha, sino que también se mostró optimista sobre el camino a seguir. “Y lo que es más importante, no trató de contrarrestar las actuales expectativas del mercado de recortes sustanciales de los tipos el próximo año. En nuestra opinión, se trata de una señal clara de que la Reserva Federal estará dispuesta a recortar los tipos antes de lo previsto”, afirma Papadakis.

¿Qué entiende el mercado?

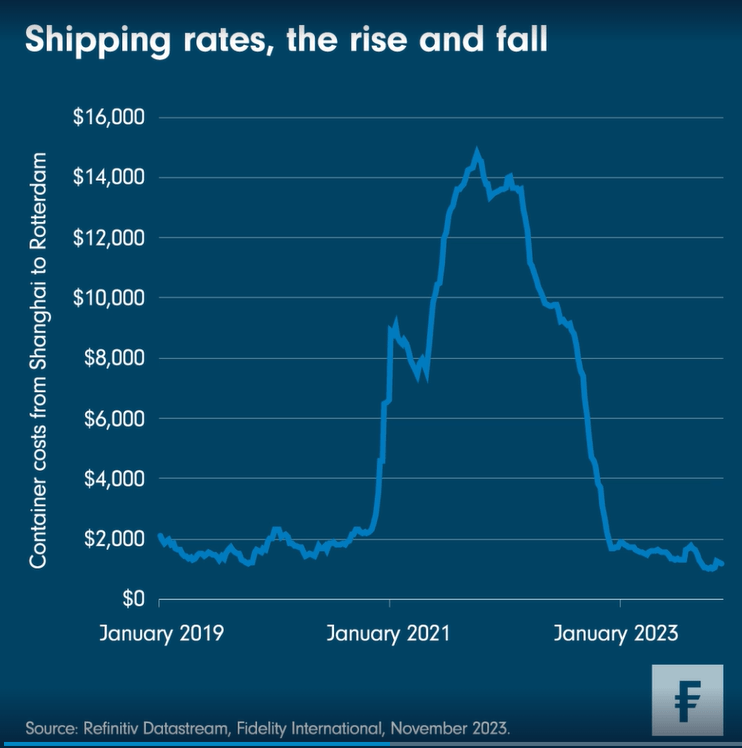

Ahora bien, la gran pregunta es qué ha entendido el mercado. “El anuncio fue un regalo de navidad para los mercados. Sin embargo, la alegría podría no ser muy duradera. El mercado laboral se mantiene robusto y los salarios siguen aumentando, si bien menos rápido que en los meses anteriores. La inflación subyacente no continuó disminuyendo y los salarios siguen aumentando”, comenta Pablo Duarte, analista senior del Instituto de Investigación Flossbach von Storch.

Por su parte, David Page, head of Macro Research de AXA Investment Managers, advierte de que si la Fed pretendía enfriar las expectativas de recortes de tipos, el mensaje de Powell “ha servido para lo contrario”. Ante esta situación, AXA IM se pregunta si “esto fue por diseño o por accidente” y destaca que “se corre el riesgo de un ajuste del mercado más abrupto de lo necesario”.

En este sentido, Page añade: “Suponemos que la Fed habría querido hacer retroceder suavemente las expectativas del mercado de recortes de tipos a partir de pronto y de forma brusca el próximo año. Sin embargo, a pesar de ofrecer algunas de las líneas necesarias, el comentario más amplio de Powell ha servido para lo contrario. En consecuencia, tenemos que evaluar si esto fue por diseño o por accidente. Es probable que veamos en los comentarios de otros participantes de la Fed en los días restantes de este año y principios del próximo, y minutos más adelante en enero, si hay algún intento de reforzar una postura más cautelosa. Sospechamos que esto es probable. Pero ahora se corre el riesgo de un ajuste del mercado más abrupto de lo necesario. Nuestra opinión es que los 75 puntos básicos que la Fed descuenta para el próximo año es su mejor estimación actual de dónde deberían estar los tipos a finales de año. También es coherente con nuestro propio punto de vista. Pero los mercados tienen una perspectiva muy diferente, más aún después de la conferencia de Powell”.

Según advierte el economista jefe de AllianceBernstein, la visión del mercado, no obstante, es muy diferente. “Incluso con el gráfico de puntos mostrando más flexibilización de la prevista, todavía está muy lejos de la cantidad de flexibilización descontada por un mercado que, una vez más, se ha adelantado a la Fed. La Fed abrió la puerta a 2-3 recortes el próximo año y el mercado lo tomó como una luz verde para prever 5-6 recortes”, afirma Winograd.

Para este experto, en contraste con la trayectoria de la Fed, que implica normalización, el inicio más temprano y la mayor velocidad de la trayectoria que el mercado ha descontado implican un ciclo diseñado para responder a la inminente debilidad económica. “Es decir, un ciclo diseñado para prevenir o mitigar el impacto de una recesión, no uno diseñado para devolver la economía al equilibrio. O, dicho de otro modo, creo que el tipo de flexibilización agresiva que el mercado está valorando, bastante más de 100 puntos básicos el próximo año, empezando ya en marzo, requeriría tanto una aceleración de la desinflación como una fuerte evidencia de debilidad económica. Ninguna de las dos cosas es evidente en este momento, y creo que haría falta algo muy dramático para que la Fed se decidiera a recortar los tipos de acuerdo con el calendario actual del mercado”, argumenta.

En opinión de James McCann, economista jefe adjunto de abrdn, el cambio de una previsión sobre el número de recortes para 2024 envalentonará a los inversores que en los últimos meses han dudado de su mensaje de “tipos más altos durante más tiempo”, a medida que se observan signos de ralentización de la inflación y enfriamiento del crecimiento. “Esperamos que el primer recorte de tipos se produzca en junio, sobre todo si tenemos razón en que la economía tiene más dificultades con unos tipos de interés elevados en 2024 que las que ha tenido este año. Existe ciertamente el riesgo de que se produzca un movimiento con mayor prontitud, pero ello dependerá probablemente de que se produzcan nuevos avances claros en el frente de la inflación, o de una desaceleración aún más brusca de la actividad”, concluye McCann.

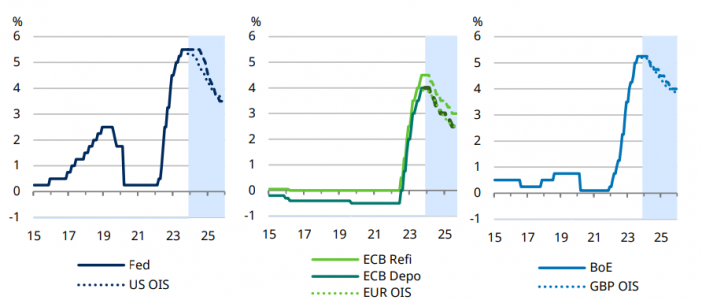

Por último, para Keith Wade, economista y estratega jefe de Schroders, la Fed será el último gran banco central en recortar los tipos, por detrás del BCE y el BoE. “Esperamos que la inflación general continúe su tendencia a la baja a lo largo de 2024, acercándose al objetivo del 2% a mediados de ese año. Sin embargo, es probable que la inflación subyacente tarde un poco más en descender, ya que la economía estadounidense atraviesa un periodo de crecimiento por debajo de la tendencia, en lugar de una auténtica recesión”, explica Wade.

Según el economista y estratega jefe de Schroders, además la Fed tendrá que tener en cuenta los riesgos persistentes derivados de la resistencia de la demanda y de las condiciones de empleo, por lo que cree que la institución monetaria se mostrará paciente a la hora de relajar su política monetaria, con el fin de alejar la amenaza de una segunda oleada inflacionista. “De hecho, hemos retrasado nuestras expectativas y ahora esperamos un primer recorte de tipos de interés por parte de la Fed en septiembre de 2024, con una caída de los tipos de 200 puntos básicos hasta el 3,5% en 2025, un poco más tarde de lo que el mercado descuenta actualmente”, añade Wade.