¿Qué está en el horizonte de los asset y wealth managers?

| Por Paula Asuar | 0 Comentarios

Momentos convulsos sin duda, de incertidumbre y también de gran oportunidad para los gestores y los wealth managers. ¿Cómo navegar estas aguas y qué tener en el radar para aprovechar las oportunidades que vendrán? Primero los mercados. ¿Cuál es el comportamiento previsible de los mercados?, ¿qué ocurre con las grandes amenazas que se ciernen sobre ellos, inflación, tipos de interés y situación geopolítica y como se prevé su evolución? Esta es la primea incógnita a despejar y yo empezaría por la última de las variables comentadas, la geopolítica.

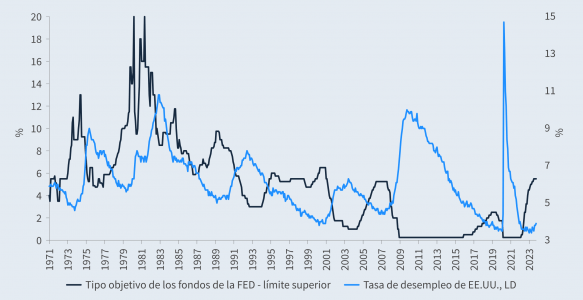

En el entorno actual el gran riesgo a corto es entrar en un proceso de escalada en el conflicto Israel-Palestina. De momento parece que este proceso no se inicia siendo el principal beneficio de esta situación de “no escalada” el control sobre el precio del petróleo que está ayudando, a su vez, al control de la inflación y que nos lleva a una previsible estabilización de los tipos de interés. Obviamente hay muchas más variables que incidirán en la evolución de los mercados pero este puede ser un resumen muy ejecutivo del marco en el que se moverán los actores de la industria de gestión de activos y no parecen malas noticias.

De cara al negocio las tendencias que marcarán la actividad de las gestoras y bancas privadas son:

Mercados privados. Sigue creciendo esta actividad. Según un reciente estudio de KPMG, este es un mercado global de más de 13 billones de dólares (trillions, en inglés) que va a alcanzar los 17 en 2025, 10% CAGR. Estrategias como private equity (sin duda la más relevante en AuMs), private debt e infraestructuras están liderando este crecimiento.

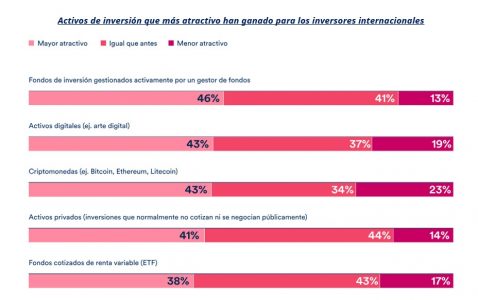

Por su parte se esta produciendo una transformación importante en el lado de los clientes de estos sofisticados productos. Los inversores institucionales continúan incrementando sus inversiones. Siempre han estado en esta línea de negocio y creo que su participación y el incremento de la cultura financiera ha generado el crecimiento de adeptos a la inversión alternativa entre la banca privada, gran motor de la demanda de este tipo de productos y los segmentos más afluent- retail.

Respecto a estos últimos está claro que se está llevando a término la llamada democratización de la inversión alternativa. El cliente retail utiliza cada vez más estos productos para diversificar y descorrelacionar sus carteras. No olvidemos en cualquier caso que estos productos, además de sus rentabilidades diferenciadoras, presentan retos para los inversores y para las entidades que operan que es necesario gestionar. Yo apuntaría cuatro: transparencia, liquidez, valoraciones / pricing y modelos operacionales adecuados. No perdamos de vista tampoco, por la relevancia que puede tomar en el corto plazo, un mercado secundario que aporte más liquidez.

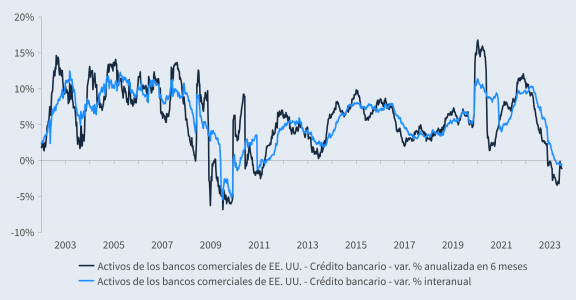

Transformación digital en la industria de Asset Management. La velocidad de evolución de los modelos de negocio necesita ir acompañada por una transformación ágil de los modelos operacionales y del desarrollo de sistemas y plataformas tecnológicas que faciliten la gestión de estas complejas actividades. Será absolutamente diferenciador en el corto y medio plazo poder contar con plataformas de gestión que agilice y aporten valor a la gestión de activos.

Ciberseguridad. El uso de tecnologías avanzadas y el uso de cloud llevan aparejados riesgos muy relevantes de ciberseguridad (regulatorios y reputacionales).

Y por último ¿cómo no? inteligencia artificial. Los asset managers cada vez usan y usarán más la inteligencia artificial en todo el canal de valor de la actividad de gestión de activos. Aspectos como big data & analytics, blockchain,…. ayudarán a optimizar el mundo de operaciones

Me gustaría hablar ahora de ESG. Según un informe reciente de KPMG, en términos globales y en medio de unas desafiantes condiciones de mercado, los fondos sostenibles crecen de un 6,4% en AUMs en 2021 a un 7,1% en 2.022, siendo el europeo el mercado que lidera este crecimiento fundamentalmente por razones regulatorias. Se espera que los activos ESG alcancen un valor de 50 billones de dólares (trillions, en inglés) en 2025.

Pero, aparte del ángulo normativo, la gran pregunta es ¿en qué grado se está incorporando el criterio ESG en los modelos de negocio y operacionales de las entidades que operan en el ámbito de gestión de activos? y ¿cuáles son los principales obstáculos con los que se están encontrando las entidades a la hora de adoptar estos criterios en su actividad diaria? Es evidente que esta tendencia ha venido para quedarse y será parte nuclear de la actividad de gestión de activos. Lo que a mi juicio está pendiente de conocerse es la velocidad de incorporación de estos criterios al negocio. Importante también destacar el crecimiento constante en la inversión alternativa de impacto.

Regulación. Desde hace unos meses contamos con un primer borrador de EU Retail Investments Strategy (RIS) y entre los cambios que se reflejan en este documento destaca el de la eliminación de inducements o rebates y la aparición de conceptos como el “value for money”. Las entidades están en proceso de análisis estratégico de estos potenciales cambios regulatorios y en la búsqueda de potenciales ventajas competitivas que permitan obtener beneficio de esta nuevo marco normativo. Pero para mí lo más destacable del ámbito regulatorio es la evolución al alza de la presión regulatoria (continuamente aparece nueva norma relativa a ESG, inteligencia artificial, liquidez, protección al inversor, gobernanza,…). Es la presión regulatoria uno de los principales factores que reducen la rentabilidad de las gestoras y hacen falta soluciones imaginativas que permitan gestionar el incremento del coste de estructura que supone el cumplimiento regulatorio.

Consolidación de la industria de gestión de activos. Los procesos de M&A, además de facilitar el incremento de la rentabilidad a partir de la materialización de las sinergias que se derivan de los mismos, facilitan normalmente el acceso a nuevos mercados, nuevos productos, nuevas tecnologías y nuevos segmentos de clientes (más institucionales, más retail,…. según el caso). Creo que las fusiones y adquisiciones jugarán en el corto y medio plazo un papel fundamental en la industria de gestión de activos como palanca de crecimiento/reposicionamiento, tanto en el mercado local como a nivel internacional. Veremos muchas transacciones.

Inversión en mercados emergentes. Factores como la recesión o la presión regulatoria en las economías desarrolladas y, como no, las expectativas de retorno de los inversores están originando a nivel global un gran interés por invertir en países como China (a pesar de su actual situación), India o Brasil. Franklin Templeton, UBS o Strive Assete Management son algunos ejemplos de asset managers internacionales que están liderando esta tendencia. Los mercados emergentes gran oportunidad.

En fin, nos enfrentamos a momentos desafiantes que van a requerir el mayor de los esfuerzos de gestión para evitar situaciones de riesgo y para captar todos los beneficios de una industria en pleno proceso de transformación en un mercado en movimiento.

Tribuna de Javier Muñoz Neira, Partner, Head of Asset Management Spain y Global Head ONE FS Asset Management en KPMG.