Los atractivos de los fondos de private equity pequeños y medianos

| Por Ignacio Valles | 0 Comentarios

Un nuevo estudio de Schroders Capital revela que los fondos de private equity pequeños y medianos han obtenido mejores resultados que los grandes y han demostrado una mayor resistencia a lo largo de los ciclos económicos.

A medida que el mercado de private equity ha ido creciendo en las últimas décadas, los grandes fondos han atraído una parte cada vez mayor del capital global de los limited partners (LP). Los inversores se han inclinado por los grandes fondos de private equity bajo el supuesto de que ofrecen mejores resultados y resistencia debido a su escala y estabilidad.

Nuestro análisis muestra que, de hecho, los fondos de private equity pequeños y medianos han superado a sus homólogos grandes con rentabilidades más sólidas y persistentes a lo largo del tiempo. Además, dado que el segmento pequeño y mediano representa la gran mayoría de las oportunidades en el private equity, creemos que los inversores no deberían pasar por alto esta valiosa porción del mercado.

Fondos pequeños y medianos: dinámica favorable de captación de fondos

Hemos analizado los datos de más de 64.000 fondos de private equity y 400.000 operaciones de buyout, crecimiento y venture capital entre 2000 y 2023 (a efectos del análisis de rentabilidad, hemos excluido las campañas de fondos posteriores a 2017, en las que es probable que la rentabilidad no sea estable). Se excluyen los fondos de una sola operación y los fondos de fondos. Se excluyen las operaciones inferiores a 1 millón de dólares). Clasificamos los segmentos pequeño y mediano como fondos de menos de 500 millones de dólares y 2.000 millones de dólares, respectivamente, y operaciones de menos de 50 millones de dólares y 200 millones de dólares, respectivamente. Los datos presentados a continuación abarcan todas las regiones y estrategias, salvo que se indique lo contrario.

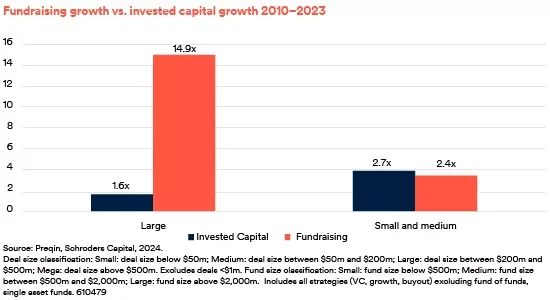

En la última década, la captación de fondos por parte de los grandes fondos ha superado con creces el flujo de operaciones, lo que se ha traducido en una mayor competencia y, por tanto, en múltiplos de entrada para las grandes operaciones. El flujo de grandes operaciones ha crecido a 1,6 veces, mientras que la captación de fondos de los grandes fondos ha crecido a 14,9 veces. Los fondos pequeños y medianos, por el contrario, han experimentado un crecimiento de 2,7 veces en el flujo anual de operaciones durante la última década, mientras que la captación anual de fondos ha crecido sólo 2,4 veces.

No sólo el ritmo de crecimiento de la captación de fondos es mucho mayor en los grandes fondos, sino que los niveles de captación de fondos están ya muy por encima de la tendencia a largo plazo, según el Indicador de Captación de Fondos (FRI) de Schroders Capital.

El FRI es un modelo propiedad de Schroders Capital que muestra las áreas del mercado de private equity que están por encima o por debajo de los niveles de captación de fondos a largo plazo. La tendencia a largo plazo se basa en los niveles de captación de fondos ajustados a la inflación y excluye los ciclos económicos. Un exceso de capital genera una mayor competencia por las operaciones, precios más elevados y, en última instancia, probablemente peores resultados.

Actualmente observamos que la captación de fondos en los grandes fondos de adquisición europeos y norteamericanos está un 100% por encima de la tendencia a largo plazo, frente a sólo un 40% en los fondos de adquisición pequeños y medianos.

La «long tail» del private equity

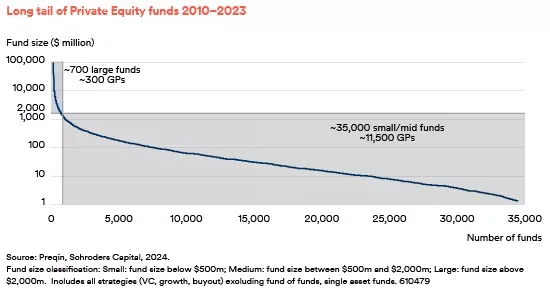

Históricamente, el segmento pequeño y mediano del mercado ha ofrecido muchas más oportunidades de inversión, tanto en fondos como en operaciones.

Según datos de Preqin de 2010 a 2023, ha habido 50 veces más fondos pequeños y medianos en el mercado que grandes fondos, y 17 veces más oportunidades de operaciones pequeñas y medianas que grandes operaciones. En otras palabras, el segmento pequeño y mediano constituye la mayor parte de la «long tail» del private equity, representando el 98% de todos los fondos en el mercado y el 94% de todas las operaciones.

Los múltiplos de entrada son más atractivos en las operaciones pequeñas y medianas

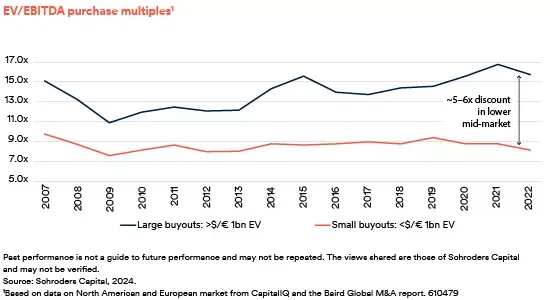

El seguimiento de los múltiplos EV/EBITDA a largo plazo muestra un descuento sistemáticamente amplio entre las operaciones de compra de empresas medianas y grandes (que hoy se sitúa en torno a 5-6 veces).

Esto puede explicarse en parte por la situación más favorable de las reservas de efectivo en el mercado medio. Pero también se debe al mayor riesgo percibido en las operaciones pequeñas y medianas, ya que las empresas más pequeñas pueden estar menos diversificadas y profesionalizadas. Además, las operaciones pequeñas y medianas suelen realizarse a través de redes propias y no mediante subastas competitivas.

Los fondos pequeños y medianos han obtenido mayores rentabilidades que los grandes

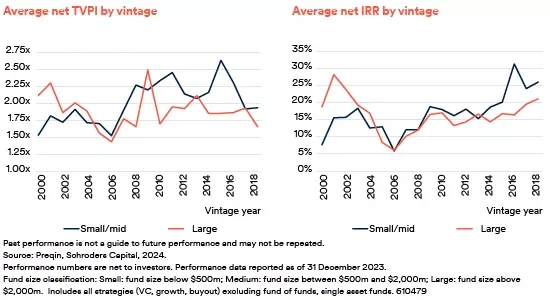

Por término medio, los fondos de private equity pequeños y medianos han superado a los grandes en términos de valor total neto desembolsado (TVPI) en las añadas posteriores a 2005 y en términos de tasa interna de rentabilidad (TIR) neta en las añadas posteriores a 2009.

La rentabilidad superior también se demuestra sistemáticamente en diferentes regiones geográficas y estrategias de inversión. En Asia, Norteamérica y Europa, los fondos pequeños y medianos obtuvieron mayores rentabilidades netas que los grandes fondos entre 2000 y 2018. Los fondos pequeños y medianos de venture capital, fondos de crecimiento y buyouts también superaron a sus homólogos grandes.

A pesar de su atractivo perfil de rentabilidad, los fondos pequeños y medianos presentan un perfil de riesgo diferente al de los grandes fondos. Para evaluarlo, comparamos los rangos intercuartílicos (IQR) de los fondos pequeños y medianos con los de los grandes fondos. Los fondos pequeños y medianos mostraron un IQR más amplio, con una rentabilidad superior en el cuartil superior e inferior en el cuartil inferior que los fondos grandes. Una consecuencia práctica de este hallazgo sugiere que los LPs deben aplicar un proceso riguroso al llevar a cabo due diligence y la selección de fondos para carteras de fondos pequeños y medianos.

Rentabilidad de los fondos pequeños y medianos: más resistentes a los ciclos económicos y más persistentes a lo largo de los años

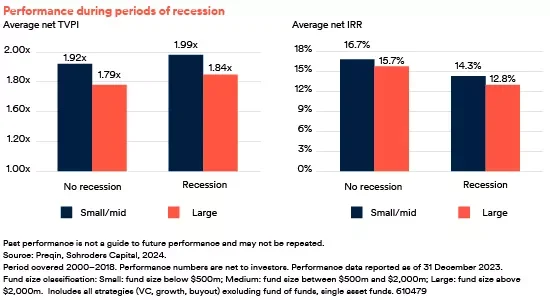

Evaluamos las rentabilidades según el tamaño del fondo durante dos periodos de recesión: la Gran Crisis Financiera (2007-2009) y la burbuja «puntocom» (2001). Descubrimos que los fondos pequeños y medianos ofrecían mayores rentabilidades que los grandes, tanto en términos de TVPI neto como de TIR neta.

Los fondos pequeños y medianos también son mejores que los fondos grandes a la hora de mantener una buena rentabilidad en las siguientes añadas del fondo. En 2022, realizamos un estudio que demostró la persistencia de los retornos en los fondos pequeños y medianos, pero no en los grandes.

La investigación mostró que la persistencia de los retornos es mayor entre los fondos pequeños, fuerte y significativa entre los fondos medianos, pero débil entre los grandes. En concreto, el 36% de los fondos de capital riesgo pequeños y medianos que se situaron en el cuartil superior en una añada, se situaron en el cuartil superior en la siguiente añada del GP. Esto representa solo el 22% entre los grandes fondos.

Un conjunto de oportunidades más amplio y atractivo

Tradicionalmente, los inversores se han decantado por los grandes fondos de capital inversión. Sin embargo, los fondos pequeños y medianos han obtenido mejores resultados que sus homólogos grandes en diferentes regiones, estrategias de inversión y periodos económicos. Esto puede atribuirse en parte al hecho de que las empresas a las que se dirigen los fondos pequeños y medianos suelen negociar a múltiplos de valoración más bajos.

También ofrecen un mayor potencial de creación de valor operativo y son atractivos para los grandes fondos de private equity o los compradores estratégicos que buscan absorben empresas, normalmente más pequñeas para integrarlas en su propia plataforma (lo que en inglés se conoce como “tuck-in investments”) Especialmente en una época en la que los grandes fondos private equity están repletos de capital, creemos que el segmento de las pequeñas y medianas empresas ofrece un conjunto más amplio y atractivo de oportunidades de inversión.

Tribuna elaborada por Viswanathan Parameswar, director de Inversiones de Capital Riesgo en Asia; Eufemiano Fuentes Pérez, analista de datos y Verity Howells, gestora de investigación de inversiones en renta variable privada de Schroders Capital.