Securitización y activos alternativos: nuevas oportunidades para la gestión de portafolios

| Por Romina López | 0 Comentarios

En el actual entorno de incertidumbre económica, volatilidad de los mercados y crecientes riesgos geopolíticos, la diversificación de carteras se ha convertido en una prioridad para los gestores de portafolio. Las estrategias tradicionales basadas en la inversión en acciones y bonos han demostrado ser insuficientes para mitigar los riesgos inherentes a los mercados financieros. Es aquí donde los activos alternativos emergen como una herramienta clave para mejorar la resiliencia y rentabilidad de las carteras, ofreciendo a los gestores nuevas oportunidades de diversificación, destacan desde FlexFunds.

Cuando se habla de activos alternativos, se hace referencia a inversiones en bienes raíces, capital privado, infraestructuras, deuda privada, materias primas, arte y coleccionables, entre otros, los cuales destacan por su baja correlación con los activos tradicionales. Esto los convierte en una opción atractiva para los gestores e inversores que buscan reducir la volatilidad de sus portafolios y mitigar los efectos adversos de los ciclos económicos.

En un escenario de alta inflación y tipos de interés elevados, los gestores deben explorar oportunidades fuera de los mercados tradicionales. Los activos alternativos ofrecen estabilidad y potencial de rentabilidad, ayudando a proteger el valor de las inversiones en momentos de incertidumbre. David Elms, director de inversiones alternativas diversificadas en Janus Henderson Investors, destaca que, en períodos de transición económica, las inversiones alternativas pueden generar rentabilidad a largo plazo, desvinculada de los mercados de renta variable o fija, particularmente en entornos bajistas.

Hoy en día, los gestores de portafolio están recurriendo cada vez más a la securitización de activos para optimizar sus estrategias de diversificación. Esta herramienta permite convertir activos ilíquidos en valores negociables, que pueden facilitar la distribución entre los inversores. Para los gestores, esto abre la puerta a incluir en sus carteras activos que, de otro modo, no serían accesibles debido a su naturaleza ilíquida.

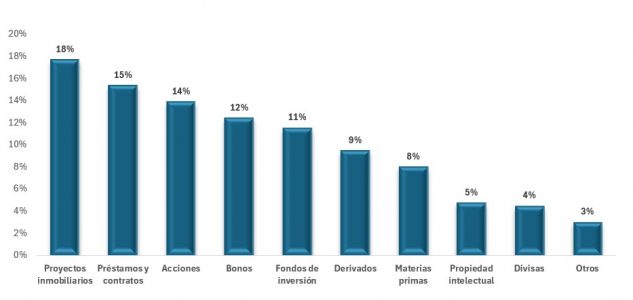

La securitización no solo mejora la liquidez de los activos subyacentes, sino que también ofrece una fuente adicional de diversificación. De acuerdo con el II informe Anual de la Securitización de Activos elaborados por FlexFunds y Funds Society, los gestores de portafolios están más familiarizados con la securitización de activos tradicionales y tangibles como los son proyectos inmobiliarios, préstamos y contratos, y acciones.

Una de las ventajas más destacadas de los activos alternativos es su capacidad para generar rentabilidades absolutas, es decir, obtener rendimientos positivos independientemente de las condiciones del mercado. Los gestores de portafolio que integran estos activos en sus estrategias buscan minimizar la dependencia de los ciclos económicos, diversificando sus inversiones en áreas menos correlacionadas con el mercado bursátil o de renta fija.

En este sentido, y según los resultados de la encuesta realizada por FlexFunds y Funds Society a más de 100 expertos en inversión y gestión de carteras, entre los tipos de activos que tienen el mayor interés en securitizar se encuentran los proyectos inmobiliarios, los préstamos y contratos, las acciones, los bonos y los fondos de inversión, tal como se pueden observar en el gráfico 1:

Fuente: II Informe del Sector de la securitización de activos 2025-2025

Gráfico 1: Activos con mayor interés para securitizar

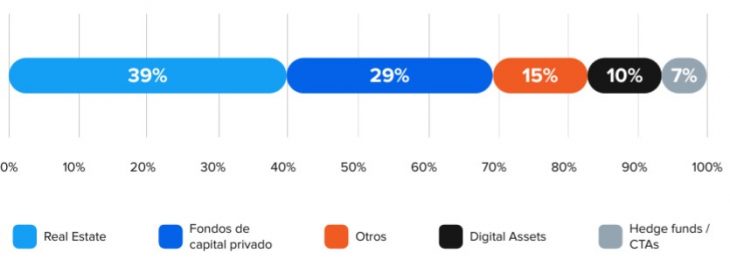

Además de diversificar y mitigar riesgos, los activos alternativos ofrecen acceso a sectores en crecimiento y transformación económica. Según el mismo informe, los tipos de alternativos más comunes que los gestores incluyen en sus portafolios se detallan en el gráfico 2:

Fuente: II Informe del Sector de la securitización de activos 2025-2025

Gráfico 2: Productos alternativos del portafolio

Sin embargo, invertir en activos alternativos también conlleva desafíos que deben ser gestionados cuidadosamente. La menor liquidez de estos activos, así como su opacidad y la falta de regulación en algunos casos, pueden aumentar los riesgos. Para mitigarlos, es fundamental realizar una diligencia debida rigurosa y contar con un equipo gestor experimentado que comprenda las particularidades de cada inversión alternativa.

Desde la perspectiva del gestor, la incorporación de activos alternativos en las estrategias de inversión representa tanto una oportunidad como una responsabilidad. El desafío radica en identificar los activos adecuados que mejor se alineen con los objetivos del inversor y su perfil de riesgo. La selección de estos activos debe estar acompañada por una constante revisión y ajuste del portafolio, considerando las fluctuaciones del mercado y las oportunidades emergentes.

En este contexto, FlexFunds, como líder en el diseño y emisión de vehículos de inversión (ETP), facilita el acceso a los mercados internacionales, especialmente en un entorno financiero donde la diversificación a través de activos alternativos es clave. Con su programa de securitización, FlexFunds ofrece a los gestores la posibilidad de:

- Emitir ETPs en la mitad del tiempo y coste que otras alternativas existentes en el mercado.

- Securitizar múltiples clases de activos, incluidos los alternativos.

- Facilitar distribución de activos alternativos en plataformas bancarias de todo el mundo a través de Euroclear.

- Agilizar la captación de capital de inversores internacionales.

- Simplificar el proceso de onboarding y suscripción de inversores, comparado con la suscripción tradicional de activos alternativos.

Si desea conocer más información, por favor, contacte a uno de los expertos de FlexFunds en contact@flexfunds.com