The EDGE: Automatización/Robótica

| Por Meritxell Sedo | 0 Comentarios

La automatización de las fábricas lleva produciéndose desde la aparición de la máquina de hilar mecanizada a finales del siglo XVIII en Gran Bretaña, que puso en marcha la Revolución Industrial. La industria automotriz introdujo los primeros robots en la década de 1960 y, desde entonces, los fabricantes de automóviles y sus proveedores han sido los mayores usuarios comerciales de robots. Sin embargo, en la última década, los avances tecnológicos han permitido a los robots atender nuevas necesidades en un mayor número de sectores.

¿Qué ha cambiado?

Históricamente, los principales problemas con los robots han sido su elevado coste y su falta de flexibilidad para realizar nuevas tareas o adaptarse a las variaciones en las tareas que ejecutan habitualmente. En los últimos 10 años, se han producido tres cambios tecnológicos en el ámbito de la robótica que han aumentado su flexibilidad, reducido su coste y ampliado su mercado objetivo.

En primer lugar, los conjuntos de sensores desarrollados originalmente para los smartphones y los videojuegos se han adaptado a la robótica. La magnitud de estos sectores posibilitó que invirtieran en rápidos avances y redujeran los costes mediante la producción en masa que la industriar obótica más pequeña nunca podríahaber logrado por sí sola.

En general, los precios de los sensores han caído en todos los ámbitos y algunas clases, como los sensores de imágenes, han registrado un descenso del precio de hasta 100 veces (1). Estos sensores de menor coste han posibilitado que los robots perciban lo que tienen alrededor, lo que ha cambiado fundamentalmente la forma en que estos interactúan con el entorno.

Hasta ahora, los robots solo habían sido capaces de realizar tareas simples pero repetitivas que requerían una serie de pasos que se repetían una y otra vez. La percepción que les aporta los sensores permite que los robots realicen ajustes por sí mismos, dinámicamente y en tiempo real, para adaptarse a las desviaciones de su rutina (por ejemplo, si una pieza está desalineada o fuera de lugar). En segundo lugar, la integración, que implica programar y equipar al robot para que pueda realizar la tarea deseada, tiene un coste en términos históricos dos o tres veces superior al del robot en sí, y puede tardar varios meses en completarse (2).

Estos elevados costes de configuración habían limitado la actuación de los robots a la fabricación de productos en grandes volúmenes y ciclos de producto largos donde los costes de configuración podían amortizarse al producir muchas unidades. Las mejoras en el software están cambiando ahora esta ecuación. El software más reciente para robots simplifica de forma sustancial la programación requerida para que un robot pueda realizar una tarea determinada. Si bien en el pasado un ingeniero o un informático habrían tardado un mes para programar un robot, con el nuevo software, una compañía puede usar mano de obra menos cualificada para programar el robot en uno o dos días.

Además, el software, en conjunto con los sensores, puede detectar la presencia de seres humanos en las proximidades del robot y ajustar su comportamiento para garantizar la seguridad humana; esto reduce en la práctica el equipo de seguridad necesario durante el proceso de integración, como, por ejemplo, las jaulas que delimitan sus movimientos.

En tercer lugar, la mejora de las pinzas y su menor coste están aumentando la cantidad de aplicaciones que pueden tener los robots. La impresión tridimensional y la estandarización de piezas para pinzas permiten producir pequeños volúmenes con menores costes. Combinado con sensores que proporcionan información sobre la fuerza requerida para manipular correctamente un objeto, la nueva generación de pinzas ofrece un nivel de destreza más preciso que sus predecesoras y puede realizar una mayor variedad de tareas.

¿Por qué es disruptivo?

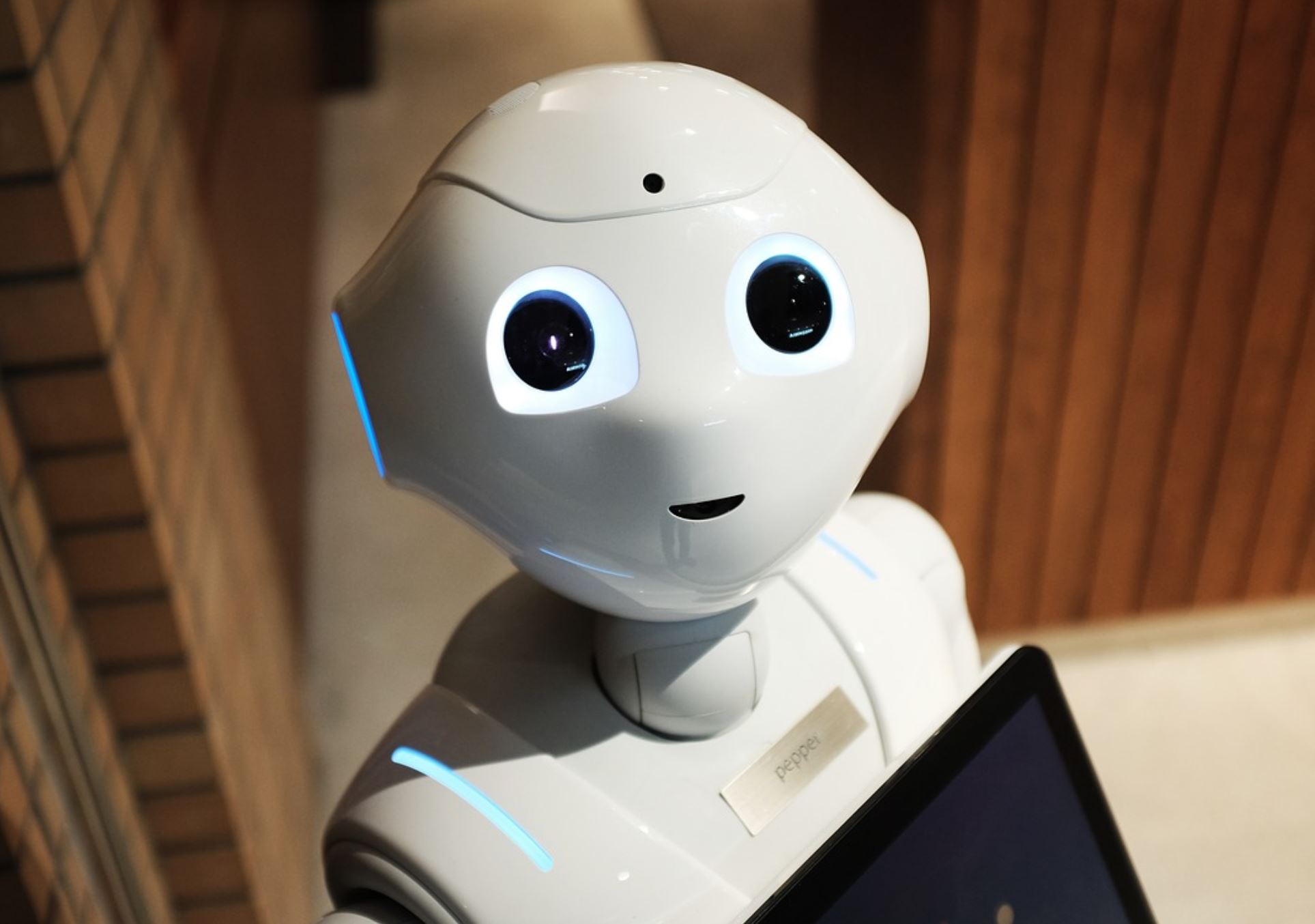

En conjunto, estos tres avances reducen los costes de implementación y amplían el mercado objetivo para los robots más allá de la mera fabricación de grandes volúmenes con poca variabilidad de producto. Están habilitando nuevas categorías de robots que sirven a un conjunto más amplio de sectores. Por ejemplo, los robots colaborativos (“cobots”), que no existían hace 10 años, son el segmento de más rápido crecimiento (+70% en 2017) (3) en el mercado de la robótica. Los cobots están diseñados para trabajar con personas y no es necesario ubicarlos en espacios delimitados. El menor coste y la facilidad de implementación están impulsando la adopción a pesar de las limitaciones, como su incapacidad para levantar grandes pesos. La mayoría de sus clientes son empresas medianas que no han implementado sistemas de robótica anteriormente.

Además de los cobots, estamos asistiendo a la producción de robots móviles autónomos que pueden utilizarse para entregas en todo el mundo, desde fábricas hasta hospitales. Esta nueva generación de robots utiliza tecnología de sensores y mapas para orientarse a sí mismos en lugar de confiar en referencias externas, cuyo coste era elevado y dificultaban su adaptación a los procesos existentes. En el sector sanitario, se ha producido un desarrollo de la cirugía robótica impulsada por sistemas robóticos que permite a los cirujanos realizar operaciones mediante unas pocas incisiones de tamaño reducido. Durante la última década, el número de cirugías robóticas efectuadas con estos sistemas se ha multiplicado por seis (4). Al impulsar esta tendencia se han mejorado los resultados quirúrgicos gracias a la mayor precisión y control que ofrecen los robots. Estos dos beneficios son posibles gracias a las mejoras en el software, los sensores y las pinzas. Estos sistemas robóticos brindan al cirujano una visión tridimensional del campo quirúrgico y traducen los movimientos que efectúa el cirujano en precisos movimientos a escala de los brazos robóticos. Las pinzas ubicadas en el extremo de los brazos, denominadas endomuñecas, destacan por su mayor movilidad en comparación con la muñeca humana, lo que les permite realizar tareas que son imposibles con los métodos tradicionales. A medida que la robótica se expande más allá de su base tradicional en el ámbito de la fabricación, la logística ha pasado a ser uno de los sectores que más rápidamente la están adoptando.

En 2017, solo el 5% de los almacenes y centros de distribución se calificaban como “altamente automatizados” (5). En un centro de distribución tradicional, los operarios caminan de 19 a 24 kilómetros al día para recoger artículos de las estanterías a fin de completar los pedidos que luego empacan y envían a los clientes finales. Esto no solo es ineficiente desde el punto de vista de la utilización de la mano de obra, sino que, por lo general, las empresas experimentan una alta rotación de operarios, a los cuales no les agrada el esfuerzo físico y la naturaleza solitaria del trabajo. En 2012, la principal cadena minorista de Estados Unidos adquirió una compañía líder en sistemas de logística robótica móvil por 775 millones de dólares. Con su sistema, los artículos ubicados en un centro de distribución se almacenan ahora en estanterías que son robots móviles.

En lugar de que los operarios caminen para buscar el artículo, estos robots móviles acercan los artículos necesarios a los operarios. Esta solución proporciona varias ventajas: acelera el tiempo de ejecución, aumenta la satisfacción laboral del operario y reduce la superficie del centro de distribución. La cadena minorista estima que estas ventajas han reducido sus costes operativos en los centros de distribución automatizados un 20% aproximadamente (5). Con el tiempo, estas tecnologías (pinzas, sensores y software mejorados) tienen el potencial de desbloquear nuevas aplicaciones como la selección y la clasificación, lo que podría expandir aún más el mercado objetivo. En la actualidad, los robots tienen problemas para diferenciar entre tamaño, forma y color. La mejora en las capacidades de visión podría resolver este desafío. Combinado con una mejora en el agarre, los robots podrían comenzar a trabajar en la recogida de contenedores y expandir su creciente función en áreas como la logística.

Al aumentar la productividad laboral, la robótica puede reducir el coste de la mano de obra en numerosos sectores, aunque particularmente en el ámbito de la fabricación. A medida que la importancia de los costes laborales se reduce, cambian las dinámicas relativas a la ubicación de las fábricas. A principios de este siglo, muchas fábricas se situaban en Asia para aprovechar el menor coste de la mano de obra. Hoy en día, con la mejora de los sistemas robóticos, las compañías pueden determinar la ubicación de los centros de producción basándose en otros factores. Por ejemplo, las fábricas pueden situarse cerca de los clientes finales para reducir los tiempos de entrega, agilizar los cambios de diseño en respuesta a las tendencias del mercado, reducir los costes de transporte y minorar el capital circulante vinculado al inventario. Acercar la fabricación a los ingenieros puede mejorar la capacidad de innovación y posibilitar un mejor control sobre la propiedad intelectual. Las compañías también pueden ubicar las fábricas para aprovechar un marco regulatorio más favorable o un régimen fiscal más ventajoso.

Desafíos

Una de las principales amenazas para la adopción de la robótica es una creciente regulación. Preocupa en especial la posible destrucción de puestos de trabajo a causa de los robots. En los últimos años, se ha hablado de aplicar un “impuesto a los robots”. Los defensores argumentan que el impuesto compensaría las consecuencias sociales negativas de una mayor automatización, incluida la pérdida de empleos y de ingresos fiscales. Dicho esto, los niveles crecientes de automatización se han producido casi de forma continuada desde la época de la Revolución Industrial y las personas han podido adaptarse a estos cambios. En 1900, el 38% de la población estadounidense trabajaba en la agricultura (6). En la actualidad, el porcentaje que trabaja en dicho sector es inferior al 2% y, sin embargo, la tasa de desempleo general sigue estando por debajo del 4% (7).

Conclusión

A pesar de estar presentes desde la década de 1960, los robots actuales están atravesando un período de rápido desarrollo. Estas mejoras permiten que los robots se expandan más allá de su mercado histórico, el sector automovilístico, hacia sectores como la electrónica de consumo, la logística e incluso los servicios. En los próximos años, es probable que aumente el número de tareas que serán objeto de automatización mediante sistemas robóticos. Nos mantendremos al tanto de estos cambios para determinar el impacto a largo plazo de la robótica en el conjunto de oportunidades de inversión.

Columna de Dennis Lynch, director general y responsable del equipo de Growth Investing, y Stan DeLaney, director general e investigador en el campo de cambios disruptivos en Morgan Stanley Investment Management.

(1) Lesser, A. (25 de enero de 2015). Declining Sensor Costs Open up New Consumer Applications. Extraído de https://gigaom.com/2015/01/25/decliningsensor-costs-open-up-new-consumer-applications/.

(2) Bélanger-Barrette, M. (3 de febrero de 2016). What is an Average Price for a Collaborative Robot? Extraído de https://blog.robotiq.com/what-isthe- price-of-collaborative-robots.

(3) Berglund, S. (7 de marzo de 2017). Cobot Market Boom Lifts Universal Robots’ Fortunes in 2016. Extraído de https://www.roboticsbusinessreview. com/ manufacturing/cobot-market-boom-lifts-universal-robots-fortunes-2016/.

(4) Schwitzer, G. (28 de agosto de 2018). New Questions About the $3B/Year Robotic Surgery Business. Extraído de https://www.healthnewsreview. org/2018/08/new-questions-about-the-3b-year-robotic-surgery-business/.

(5) McCrea, B. (31 de marzo de 2017). Automation Study: The State of Automation. Extraído de https://www.mmh.com/article/automation_study_the_state_of_automation

(6) Historical Timeline – Farmers & the Land. (2014). Extraído de https://www.agclassroom.org/gan/timeline/farmers_land.htm

(7) Oficina de Estadísticas Laborales de Estados Unidos, porcentaje de empleo en agricultura en Estados Unidos. Extraído de FRED, Banco de la Reserva Federal de St. Louis; https://fred.stlouisfed.org/series/USAPEMANA, 18 de octubre de 2018.

Important Information

The views and opinions are those of the author as of the date of publication and are subject to change at any time due to market or economic conditions and may not necessarily come to pass. The information presented represents how the investment team generally applies their investment processes under normal market conditions. This general communication, which is not impartial, is for informational and educational purposes only, not a recommendation. Information does not address financial objectives, situation or specific needs of individual investors. Investing involves risks, including the possible loss of principal. Click here for important disclosures.