Las gestoras esperan suscripciones superiores a 20.000 millones de euros en 2023

| Por Daniel Yustas | 0 Comentarios

La XIII encuesta a gestoras de fondos del Observatorio Inverco, en la que han participado gestoras que representan más del 88% del patrimonio total invertido en fondos de inversión, identifica las claves del futuro de las gestoras, enmarcadas en sus conclusiones. El sondeo refleja la percepción de las gestoras en relación con distintos aspectos: expectativas del sector en 2023 (tanto en relación al patrimonio como a la rentabilidad), tendencias, digitalización y educación financiera.

La práctica totalidad de las gestoras (97%) espera que los fondos de inversión arrojen una rentabilidad positiva en 2023, y más de la mitad (56%) eleva esas perspectivas por encima del 3%. Además, otro 97% pronostica un crecimiento del patrimonio en fondos en 2023. Concretamente, un 36% lo sitúa por encima del 6% y casi la mitad (45%) espera que ese incremento se sitúe entre el 3% y el 6%.

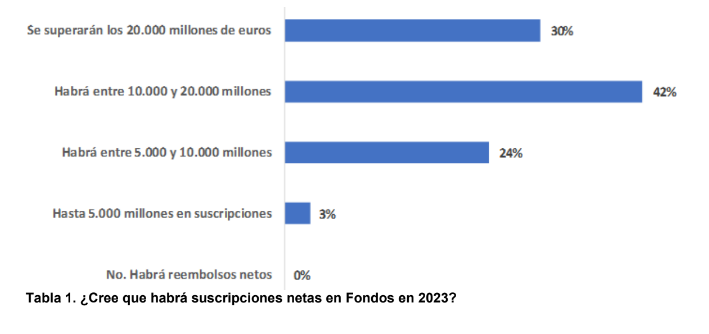

Todas las gestoras confían en que en 2023 se repitan las suscripciones netas, tras un 2022 que cerró con 17.171 millones de euros. De hecho, una de cada tres entidades cree que se elevarán por encima de los 20.000 millones de euros. En relación con las categorías en las que prevén mayores suscripciones, las preferencias de los partícipes se están dirigiendo hacia fondos garantizados y de rentabilidad objetivo, categoría que se situaba en última posición el año pasado, seguidos por los fondos de renta fija.

Fondos de inversión como vehículo de ahorro a largo plazo

Para el 74% de las entidades, los fondos se configuran como un instrumento de ahorro de largo plazo (más de cinco años) y el 97% cree que el fomento de las aportaciones periódicas es una de las fórmulas para hacer crecer el ahorro en estos vehículos, de hecho, casi siete de cada diez ya las promueven activamente. En este sentido, para fomentar el ahorro a medio y largo plazo, más de un tercio de las gestoras (35%) cree que se deberían bajar los tipos de gravamen más a las ganancias con mayor antigüedad acumulada, frente al 32% que considera que se debería introducir una deducción fiscal por el importe ahorrado cada año mientras se mantenga.

Las gestoras afirman que los depósitos serán los principales competidores de los fondos de inversión en 2023 (42%), por delante la inversión directa en bolsa y renta fija (27%) y los inmuebles (16%), que quedan relegados a la tercera plaza tras dos años en los que las entidades los consideraban como el principal competidor de los fondos.

Más gestión discrecional y asesoramiento

Casi ocho de cada diez gestoras (78%) distribuyen un porcentaje de sus fondos mediante gestión discrecional. Concretamente, un 33% distribuye la tercera parte de sus fondos mediante esta fórmula, diez puntos más que el año anterior. Estos mismos porcentajes se mantienen para el servicio de distribución de fondos a través de carteras asesoradas.

Interés de los inversores por los fondos con criterios ESG

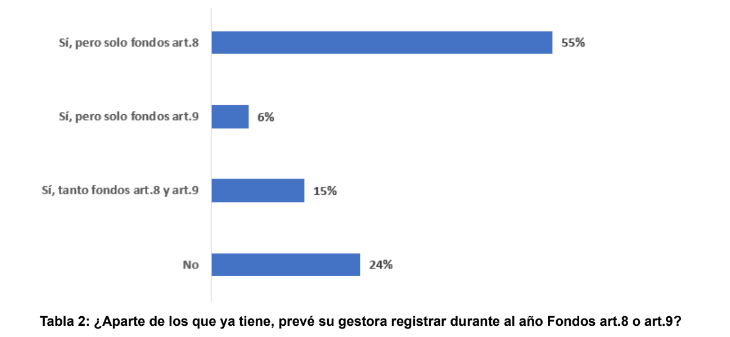

Más de tres de cada cuatro gestoras (76%) registrarán este año nuevos fondos que siguen criterios de inversión socialmente responsable (ESG), y un 21% incluirá en su nueva oferta fondos art.9 (aquellos con objetivos explícitos de sostenibilidad).

¿Cuál es la razón del interés de los partícipes por la inversión ESG?

La mitad de las entidades considera que es resultado de las nuevas exigencias regulatorias, siendo la generación Z o centennials (de 19 a 28 años) la más concienciada con la inversión ESG, seguida de los millennials (de 28 a 40 años). Además, la mayoría de las gestoras (52%) considera que el ahorro en fondos sostenibles debería contar con incentivos fiscales. Para la gran mayoría de las gestoras consultadas (88%), la adaptación a ESG afecta principalmente al área de gestión de inversiones, aunque más dos tercios también han realizado cambios en áreas comunicación y reporting a clientes (70%) y en el área de riesgos (67%).

La mayoría de las entidades no distingue qué perfiles de inversión han incrementado el patrimonio en este tipo de productos, pero un 25% apunta a los inversores con un perfil equilibrado, frente al 8% que señala a los conservadores y otro 8% a los inversores con un perfil dinámico.

La educación financiera, una apuesta generalizada

El 94% de las gestoras invierte y/o colabora en la formación de empleados y distribuidores, la mayoría (83%) lo hace a través de cursos periódicos a distribuidores, mientras que un 78% colabora con algún programa de educación financiera para los clientes, principalmente a través de cursos de formación/eventos dirigidos a ellos. El 75% de las entidades consultadas considera que la educación financiera ha mejorado en España en los últimos años. Más de la mitad (53%) señala a los integrantes de la generación X (los nacidos entre 1969 y 1980), como los que cuentan con un mayor conocimiento financiero, seguidos de un 28% que apunta a los millennials.

En 2022, las gestoras registraron un porcentaje inferior de suscripciones por medios digitales con respecto al año anterior. En concreto, el 41% de las gestoras sitúa por encima del 40% el porcentaje de suscripciones que se realizaron en 2022 por medios digitales (web, tablet, móvil), frente al 61% del año anterior.